-

- ▲ ⓒ뉴데일리

올해 당기순이익 증가 영향으로 국내은행의 총자본비율도 양호한 것으로 나타났다.

그러나 문제는 내년부터다. 2019년부터 자본보전완충자본 및 D-SIB 추가자본이 부과될 예정으로 평균 11.5% 이상 규제 비율을 맞춰야 한다.

6일 금융감독원이 밝힌 ‘9월말 기준 은행 및 은행지주회사 BIS기준 자본비율 현황’에 따르면 국내은행의 총자본비율은 평균 15.55%를 기록했다.

이는 3개월 전과 비교했을 때 0.04% 포인트 상승한 수치다. 총자본비율이 소폭 상승한 배경은 당기순이익이 약 4조1000억원 증가하고 주요 은행마다 조건부자본증권을 발행하며 자본을 축적한 결과다.

은행별로는 씨티은행이 17.72%, 경남은행은 16.58%로 총자본비율이 높았다. 반면 수출입은행은 13.76%, 케이뱅크의 경우 11.32%로 상대적으로 낮은 편에 속했다.

케이뱅크의 경우 예정됐던 유상증자가 더딘 영향도 컸다. 케이뱅크는 지난 7월 300억원, 10월 232억원 규모의 유상증자에 성공했지만 카카오뱅크에 비해 상대적으로 몸집을 불리는 데 어려움을 겪고 있다.

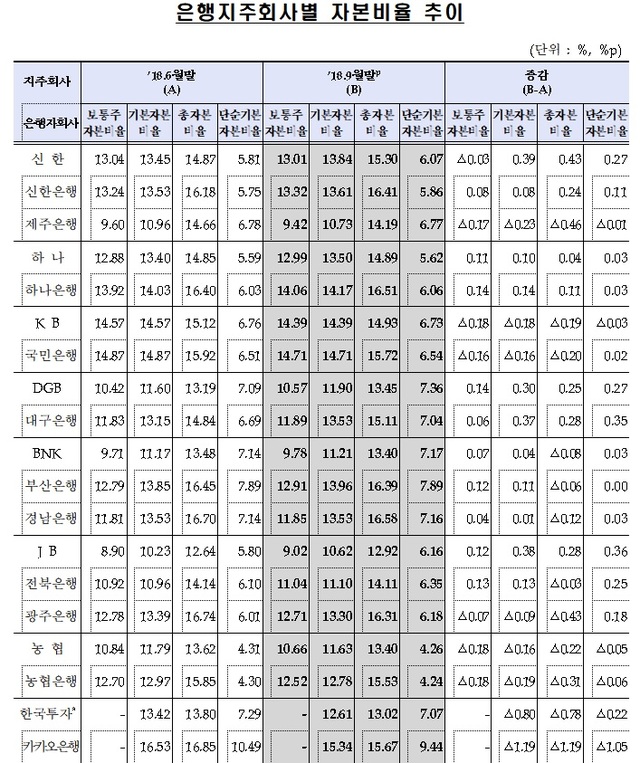

은행지주회사의 평균 총자본비율은 14.48%를 기록했다.

신한금융이 15.30%로 선두를 달리고 있으며 KB금융이 14.93%로 뒤를 이었다. JB금융은 12.92%로 상대적으로 낮았지만 최근 광주은행을 완전자회사로 흡수하면서 이익 증가와 함께 자본비율 개선도 기대된다.

금감원은 국내은행 및 금융지주회사의 자본비율이 국제 기준을 상회한다고 평가했다. 하지만 내년부터 자본보전완충자본 2.5% 및 D-SIB 추가자본 1%가 부과될 예정이기 때문에 안심할 단계는 아니다.

현재는 총자본비율이 10.6%, 보통주자본비율 7.1%를 상회하면 됐지만 내년부터는 총자본비율 11.5%, 보통주자본비율 8.0% 이상 맞춰야 한다.

미국 상업은행의 경우 총자본비율 평균치가 14.4%에 달한다.

국내은행 역시 위기 상황에 대비하기 위해 충분한 자본 확보가 필요해 보인다. -

- ▲ ⓒ금융감독원

은행 총자본비율 15.55% 양호…이익증가 영향

- 차진형 기자

입력 2018-12-06 12:00수정 2018-12-06 12:00

공유하기

기사 공유하기

순이익 증가·조건부자본증권 발행 등 자본 축적내년 규제 강화 시 BIS비율 11.5% 이상 맞춰야

관련기사

차진형 기자