-

상반기 상장을 앞두고 있는 ING생명의 높은 시가배당률에 투자자들의 관심이 쏠리고 있다.

14일 관련업계에 따르면 ING생명은 오는 21일까지 수요 예측을 통해 24일 공모가를 최종 확정하며 27~28일에 공모 청약을 진행할 예정이다. ING생명의 희망 공모가는 3만1500원∼4만원이다. 공모가 상단을 기준으로 계산한 예상 공모자금은 1조3400억원이다.

5월 중순께 상장되는 ING생명은 올해 시가배당률이 5% 안팎을 기록할 것으로 보고 투자자 유치에 적극 나서고 있다.

지난해 ING생명은 배당금(1670억원) 및 공모가 밴드를 기준으로 시가배당률이 5.09~6.47%를 기록했다. 상장 생보사의 지난해 시가배당률은 삼성생명과 미래에셋생명이 각각 1.1%, 한화생명 1.2%, 동양생명 1.5%로 평균 1.2% 수준인 것과 비교할 때 높은 수준이다.

상장 금융사들의 2016년 시가배당률 평균 2.3%와 비교해도 ING생명은 2배 이상의 높은 시가배당률을 보였다.

배당 수익에 대한 기대감을 높이는 것은 업계 최고 수준의 배당성향이다. ING생명은 2015년에 60%의 배당성향을 기록한데 이어 작년에는 58%를 나타냈다. 사모펀드가 대주주인 회사의 현금배당성향은 비교적 높은 수준이다. ING생명의 대주주는 사모펀드인 MBK파트너스다. MBK파트너스가 대주주인 상장기업 코웨이의 경우 2014년과 2015년에 각각 평균 60%, 2016년에는 평균 80%의 배당성향을 보였다.

높은 재무건전성도 배당수익에 대한 기대감을 높이고 있다. 금융당국은 오는 2021년 새 회계기준 도입을 앞두고 보험사의 부채듀레이션을 기존 최장 20년에서 30년으로 늘리는 등 규제 강화를 앞두고 있는 상황이다.

ING생명의 지난해 12월 기준 지급여력비율(RBC)은 319% 수준이지만 당국의 규제 반영에 따라 올해 6월에는 500% 이상으로 올라갈 것으로 예상되고 있다. 기존에 보유한 자산듀레이션이 부채듀레이션보다 길어 듀레이션갭이 줄어들기 때문이다.

RBC비율이 하락하는 보험사는 리스크가 큰 대체투자에 공격적으로 나설수없지만 ING생명은 미국, 유럽, G7 국가들에 위치한 부동산 자산 및 인프라 자산에 대한 대체투자를 확대하는 등 투자 다변화를 꾀할 수 있다는 게 증권가의 분석이다. -

- ▲ ⓒ뉴데일리

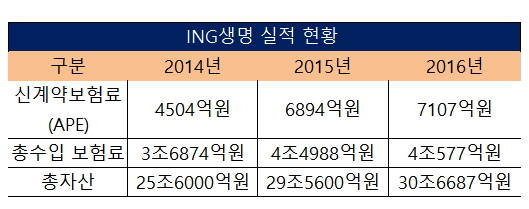

실적에 대한 기대감도 모아지고 있다. 보험사 성장지표인 신계약 연납화보험료와 자산규모는 증가세를 보이고 있다. 2016년 총자산은 30조6687억원으로 2년 전 대비 19.8% 증가했다.

ING생명, 시가배당률 업계 최고 수준… 투자자 관심 쏠려

- 김문수

입력 2017-04-14 10:17수정 2017-04-14 14:38

공유하기

기사 공유하기

밴드 기준 2016년 시가배당률 5.09~6.47% 기록높은 배당성향과 자산건전성으로 '승부수'

관련기사

김문수