-

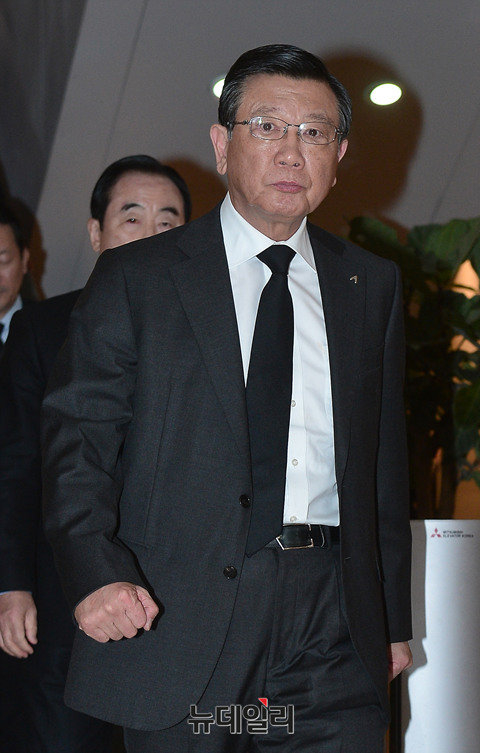

- ▲ 금호타이어 인수전이 돌고 돌아 원점으로 돌아왔다. ⓒ 뉴데일리

금호타이어 인수전이 돌고 돌아 원점으로 돌아왔다.중국 타이어업체인 더블스타가 금호타이어 인수가격을 기존 9550억원에서 8000억원으로 깎아달라고 요구하면서 박삼구 금호아시아나그룹 회장의 우선매수청구권이 부활했다.금호타이어 채권단은 이르면 22일 채권단 협의회를 열고 더블스타의 제안을 수용할 지 여부를 결정한다.만일 채권단이 매각가 인하 제안을 수용하고, 박 회장이 우선매수권 권리를 행사할 경우 금호타이어는 박 회장 품에 안기게 된다.더블스타의 갑작스런 매각가 조정 요구로 박 회장이 금호타이어 인수를 위한 기회를 얻게된 셈이다.더블스타는 금호타이어 주가가 급락한 데다, 실적까지 저조하면서 금호타이어 인수가가 과도하게 높다는 판단을 내린 것으로 보인다.지난 3월 채권단(지분 42.01%)과 맺은 인수가격은 주당 1만4389원으로 계약 당일 종가 기준 8770원이었다. 이후 금호타이어 주가는 꾸준한 하락세를 보여왔다. 21일 오전 주가는 6780원까지 떨어졌다.더블스타가 자신있게 가격 인하를 요구한 데는 박 회장이 8천억원을 마련하지 못할 것이라는 판단이 깔려있다.지난 3월까지만 해도 채권단과 박 회장 측은 컨소시엄 구성을 둘러싸고 긴 신경전을 벌였다. 박 회장은 컨소시엄을 구성해 우선매수권 청구권을 사용하고자 했으나 채권단은 행사는 박 회장 개인만 가능하다고 맞섰다.이후 채권단은 구체적인 컨소시엄 계획을 갖고 오면 허용 여부를 검토하겠다고 양보했으나 박 회장은 자금 조달 계획안을 내지 못했다.채권단은 매각에 불필요한 시비를 남기지 않기 위해 조건없이 컨소시엄 구성을 허용할 방침으로 알려졌다.만일 박 회장이 금호타이어 인수전에 뛰어들 경우, 박 회장이 특수목적법인(SPC)을 설립해 우선매수청구권을 넘겨, 금호타이어 지분을 담보로 돈을 대출 받을 가능성이 있다.이 경우 금호타이어의 채무액이 3조원에 달하는 상황에서 그룹 내에 막대한 부담으로 작용할 수 있다는 지적이 나온다. 이외에도 재무적 투자자와 함꼐 컨소시엄을 구성해 인수자금을 조달하는 방식도 거론되고 있다.박 회장이 재무적 투자자를 끌어들여 8천억원을 마련하느냐에 금호타이어 인수전 결말이 달려있다.

'박삼구 버티기' 채권단을 누르다… 금호타이어 매각가 인하-우선매수권 부활

- 최유경

입력 2017-08-21 11:26수정 2017-08-21 14:22

공유하기

기사 공유하기

최유경