-

은행권이 내년 바젤Ⅲ 도입을 앞두고 재무건전성 강화를 위해 조건부자본증권 발행에 속도를 올리고 있다. 기준금리인상에 대한 선제적 대비와 인수합병(M&A)용 실탄 마련을 위해서이기도 하다.

그러나 내년에는 올해처럼 조건부자본증권 발행을 하지 않을 것이란 전망이 우세하다.

13일 금융권에 따르면 신한‧우리‧KB국민‧KEB하나은행 등 주요 시중은행 사이에서 내년 자산성장률이 둔화할 것으로 예상되고 있다. 이 경우 조건부자본증권 발행을 안 하거나 올해보다 적게 발행할 수 있다는 전망이 조심스럽게 나온다.

은행들이 내년도 자본 확충이 축소될 것으로 보는 이유는 정부가 총부채원리금상환비율(DSR)과 이자상환비율(RTI) 규제 강화 등으로 가계대출을 옥죄면서 자산성장률이 주춤해 질 것으로 예상되서다.

시중은행은 내년도 대출 자산 성장률이 최소 4~5% 수준을 유지할 것으로 내다보고 있다. 이는 올해의 5~6%대 성장률보다 평균 1%포인트(P) 정도 줄어드는 정도다.

자본확충의 가늠자인 BIS(국제결제은행) 기준 자기자본비율은 자기자본(분자) 대비 위험가중자산(분모)의 비중으로 계산한다. 분모가 늘어나는 속도가 분자의 이익이 누적되는 속도보다 느리게 되거나 유사하게 되면 BIS 비율이 하락하지 않을 수 있다.

은행권 관계자는 “자산성장률이 이익 성장률 보다 느리게 늘어나면 굳이 후순위 채권 발행 안해도 BIS비율이 떨어지지 않을 수 있다”고 설명했다. 자산성장률이 늘어나면 RWA(위험가중자산‧분모)가 늘어난다.

이어 “올해보다 내년의 자산성장률이 줄어들면 자본증권 발행을 안해도 될 수 있다”며 “내년 은행의 자산성장률은 올해보다 1% 이상 줄어들 것으로 전망된다”고 말했다.

금융사들은 2019년까지 바젤III 규제에 따라 기본자본비율을 6% 이상, 위험가중자산을 반영한 총자본비율 8%를 유지해야 한다. 금융당국은 은행과 금융지주에 대해 BIS 비율을 14% 이상 유지하도록 권고하고 있다.

2013년 이전 바젤Ⅱ 규제에서 발행한 조건부자본증권은 자본인정비율이 매년 10%씩 축소되고 있다. 2013년 이후 바젤Ⅲ 규제에서 발행한 조건부자본증권도 만기 5년을 앞두고 자본인정비율이 매년 20%씩 축소된다.

때문에 자기자본비율 하락을 방어하고 적정수준의 자본비율 유지를 위해서는 이전에 발행된 조건부자본증권에 대해 추가적인 확충이 필요하다. 은행마다 수천억원의 조건부자본증권발행으로 자본을 확충해오고 있다. -

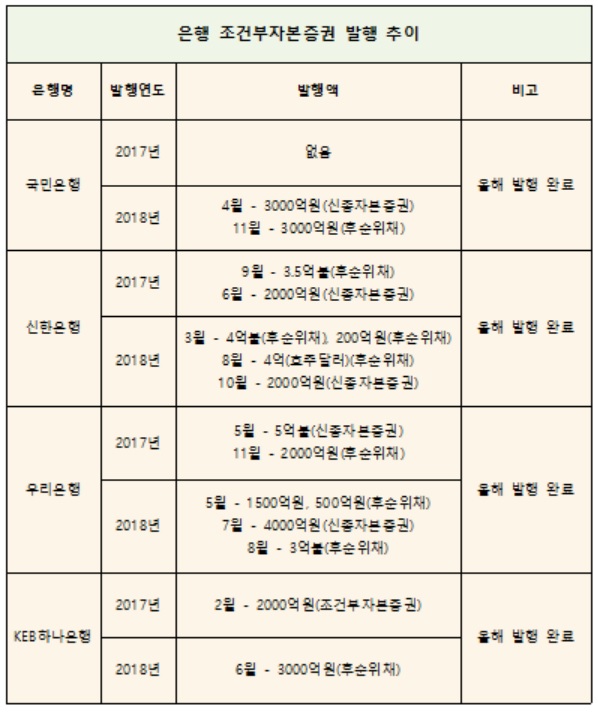

국민은행은 올해 총 6000억원 규모의 조건부자본증권(신종자본증권‧후순위채)을 발행했다.

- ▲ ⓒ각 사

신한은행도 올해 3월 각각 후순위채 4억불과 200억원을 발행한데 이어 지난 8월 4억(호주달러) 규모의 후순위채를 발행했다. 지난달에는 신종자본증권 2000억원을 발행했다.

우리은행은 지난5월 각각 1500억원과 500억원 규모의 후순위채를 발행한데 이어 지난 7월에는 신종자본증권 4000억원을, 8월에는 3억불 규모의 후순위채를 발행했다.

KEB하나은행 역시 올해 6월 3000억원 규모의 후순위채를 발행하는 등 시중은행 모두 조건부자본증권 발행을 크게 늘리고 있다.

하나금융지주도 올 상반기에도 2420억원 규모의 신종자본증권을 발행하고 이달 중 최대 3000억원 규모의 신종자본증권 발행을 예고하면서 올해만 5000억원 가량 신종자본증권으로 자금을 조달하게 됐다.

신종자본증권은 부채 성격도 있지만 회계상 자본으로 인정받을 수 있는 장점이 있다.

신한금융지주는 M&A 등 대형 거래를 하기 위한 목적으로 지난 8월 5억 달러 규모의 외화 신종자본증권을 통해 자금을 조달했다.

재무건전성 강화, 선제적 대응

은행, 조건부자본증권 발행 러시… 내년에는 주춤할 듯

- 이나리 기자

입력 2018-11-13 15:42수정 2018-11-14 10:16

공유하기

기사 공유하기

내년 자산성장률 올해보다 1%p 이상 둔화 예상 자산성장률 줄면 증권 발행 축소‧안 할 수도

이나리 기자