가계대출 및 부동산 규제로 대출 증가세 억제 전망"은행 수익성 악화 우려…이자수익 의존 탈피해야"

-

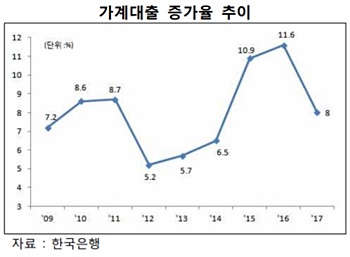

정부의 각종 규제에 국내 경기 둔화까지 겹쳐 은행권 대출 증가세가 줄어들 것으로 전망되고 있다.이에 전문가들은 이자수익에 의존하는 은행들의 수익성 악화를 우려하며 새로운 수익원 발굴에 적극적으로 나서야 한다고 지적한다.19일 업계에 따르면 한국금융연구원과 KDB미래전략연구소는 보고서를 통해 9·13부동산대책과 DSR(총부채원리금상환비율) 관리지표 시행으로 은행권 가계대출 증가세가 억제될 것으로 내다봤다.지난 2013년 말 1000조원 수준이던 가계부채는 지속해서 증가해 현재 1500조원 규모에 달한다. 10월 중 가계대출 증가 규모는 DSR 시행 직전 쏠림현상 탓에 큰 폭으로 증가했다.정부는 주택시장 안정과 가계부채 증가세 억제를 위해 지난 1월 新DTI에 이어 지난달 31일부터 DSR 지표를 도입했다. 상호금융, 보험 등 제2금융권은 내년 상반기 도입 예정이다.전문가들은 DSR 도입 초기인 만큼 당장 효과는 미미하지만 향후 국내 은행들의 가계대출 비중 축소가 불가피할 것으로 우려했다. DSR 도입에 따른 대출 취급 감소는 은행의 성장성과 수익성에 부정적인 영향을 줄 수 있다는 것이다.국내 은행의 원화대출금 가운데 가계대출 비중은 평균 약 50%로 절반 이상을 차지한다.

-

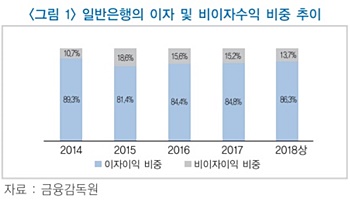

은행권 수익 가운데 이자수익 비중도 2015년 말 81.4%에서 올해 상반기 86.3%에 이르기까지 지속해서 증가하는 추세다.이는 가계대출 증가세가 하락할 경우 지난해부터 회복세로 돌아선 은행권 수익성이 악화될 가능성이 농후하다.전문가들은 은행들이 이자수익 위주의 수익구조 개선을 위해 중소기업 위주의 기업대출 확대와 해외진출 확대, 유가증권 투자수익률 제고, 디지털금융 활성화 등 다각적인 노력을 기울일 필요가 있다고 진단했다.노용관 KDB미래전략연구소 연구원은 "은행들은 고DSR 대출 비중 축소 과정에서 주택담보대출, 신용대출 등 가계대출 취급이 감소할 것으로 예상된다"며 "DSR 도입에 따라 은행들의 성장성과 수익성 확보, 비용절감 등을 위해 다른 측면의 노력이 필요하다"고 조언했다.이병윤 한국금융연구원 선임연구위원은 "우량 중기시장은 이미 포화상태고, 은행들이 비외감 중기대출까지 확보한 만큼 추가적인 대출 증대는 쉽지 않을 것"이라며 "기업대출은 가계대출보다 신용평가, 리스크관리 등이 어려워 수익을 내기 어려워 대출 포트폴리오 조정을 위해 많은 노력을 기울여야 한다"고 진단했다.이와 함께 국내시장 성장에 한계가 있는 만큼 해외진출 도모와 함께 디지털금융을 활용한 빅데이터 기반의 마케팅 및 신용평가 역량 강화, 디지털기술을 활용한 사업모델의 혁신이 필요하다고 덧붙였다. 국내 은행 총자산의 17%가 적지 않은 규모의 유가증권을 보유하고 있는 점을 빌어 새로운 투자처를 발굴하는 등 이를 활용한 수익성 제고도 대안으로 꼽았다.