-

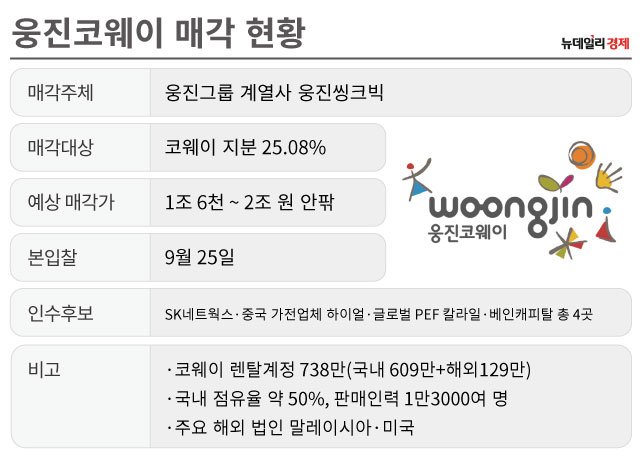

‘렌탈 공룡’ 웅진코웨이의 매각 본입찰이 일주일 앞으로 다가왔다. 코웨이 매각 주관사인 한국투자증권은 오는 25일 본입찰을 진행한다.

주관사가 선정한 인수적격후보(쇼트리스트)는 SK네트웍스, 중국 가전업체 하이얼·국내 사모펀드(PEF) 린드먼아시아인베스트먼트 컨소시엄, 글로벌 사모투자펀드(PEF) 운용사인 칼라일그룹, 베인캐피탈 등 4곳이다. 시장은 SK네트웍스의 인수의지를 가장 높게 평가하고 있다.

SK네트웍스는 자회사 SK매직을 통해 렌탈 사업을 적극 육성하고 있다. SK는 지난 2016년 동양매직(SK매직의 전신)을 인수했으며, 현재 SK매직은 매분기 최대 실적을 경신하며 효자 역할을 톡톡히 해내고 있다.

SK네트웍스 관계자는 “무역, 정보통신 등 기존 주력 사업은 시장상황 변화로 예전에 비해 다소 정체된 상황”이라며 “렌탈의 경우 타 사업군에 비해 수익과 성장성이 뛰어나 미래 핵심 사업으로 집중 육성 중”이라고 설명했다.

-

- ▲ 웅진코웨이 매각 현황 ⓒ 조현준 그래픽 기자

SK매직이 보유한 렌탈 계정 수는 172만으로 업계 2위 수준이다. SK 편입 후 매년 30~40%대 성장을 거듭해 이룬 성과다. 지난 2분기 누적기준 코웨이 보유 계정은 600만으로 집계됐다.

코웨이 인수에 성공할 경우 SK매직은 800만 계정을 보유한 독보적 1위 사업자로 거듭나게 된다. 단순 합산기준 시장 점유율은 70%에 달한다.

해외 사업 기반도 마련할 수 있다. 코웨이는 말레이시아에서 100만 여 렌탈 계정을 가지고 있다. 2~3년 전부터 동남아시아 렌탈 시장을 눈여겨보고 있는 SK입장에선 손쉽게 사업 발판을 확보하는 셈이다. 최근엔 코웨이 미국 법인 성장세도 가팔라 시너지를 낼 수 있다.

인수 후보 중 유일한 토종기업이라는 점도 정서상 유리하다. 판매 조직이 핵심인 렌탈 사업의 경우 타 사업보다 매각 등 경영 이슈에 민감하다. 해외 기업이나 사모펀드에 팔리는 경우 고용불안으로 인한 조직원 이탈, 구조조정 등의 잡음을 무시할 수 없다.

코웨이의 현장 인력은 1만3000여명 수준이다. SK매직은 4000여명을 보유하고 있다. 코웨이 구성원 입장에선 고용 불안이 덜한 회사로, SK 측에선 현재의 3배를 넘어서는 인력을 한 번에 흡수할 수 있다.

업계 관계자는 “판매망이 핵심인 렌탈의 경우 고용관련 이슈, 인력 이탈에 따른 경쟁력 악화를 무시할 수 없다”고 말했다. 또 “이 같은 정서상 매각 측에서도 단순히 입찰가가 아닌 사업 의지, 고용승계 등 다양한 조건을 생각할 수밖에 없을 것”이라며 “렌탈 기업 인수합병은 단순히 회사 하나를 사고 판다는 개념을 넘어선다”고 설명했다.

최대 변수는 가격이다. 현재 매각 측인 웅진그룹과 인수후보들은 매각가를 두고 이견을 보이고 있는 것으로 알려진다. 웅진은 2조원 안팎으로 매각을 원하며, 다수의 인수 후보자들은 1조6000억원~1조7000억원을 적정 인수가로 평가하는 것으로 전해졌다.

업계 관계자는 “렌탈 사업에 대한 의지, 구성원 고용승계 등 다양한 조건에서 SK네트웍스가 타 후보보다 유리한 위치에 있는 것은 사실”이라며 “다만 인수가격에 대해 매각 측과 협상이 쉽지 않은 만큼 끝까지 상황을 지켜봐야할 것”이라고 말했다.

900만 계정, 점유율 70%… SK매직 '렌탈 절대강자' 도전장

- 김희진 기자

입력 2019-09-17 11:35수정 2019-09-17 15:26

공유하기

기사 공유하기

코웨이 인수 유력 후보로급한 불 끈 웅진… "내년 3월까지는"가격 변수… "2조" vs "1.6조"

관련기사

김희진 기자