본업 보다 부업 몰두30% 사실상 리스·할부 영업 중단 당국 "설마 그럴리가요"

-

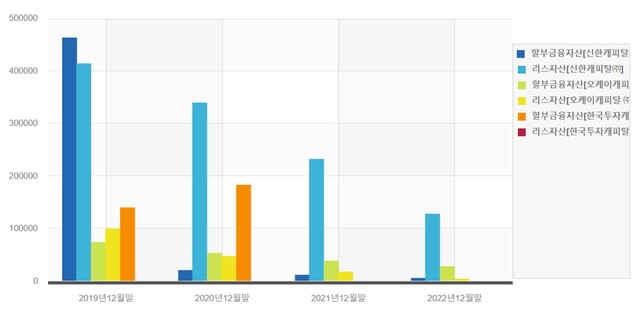

- ▲ <캐피탈 3개사의 리스·할부금융 자산 추이>

국내 51개 리스·할부금융사 중 약 30%가 사실상 리스·할부 영업을 중단한 것으로 드러났다. 지난해말 기준 리스·할부 자산이 전혀 없는 회사, 1% 미만의 자산을 보유한 회사가 각각 8곳씩 확인된 것이다.'자산 0원' 데이터를 처음 봤을 때는 금융감독원 금융통계정보시스템에 오류가 발생한 줄 알았다. 확인차 여신금융협회에 연락하니 첫 반응은 '설마, 그럴 리가요…'였다. 알아보고 연락을 주겠다고 했다. 그리고 얼마 뒤 "좀 이상하긴 한데 법적으로는 문제가 없다"는 답변이 돌아왔다. 통계 오류가 아니었던 것이다.금융감독원과 금융위원회 담당 부서장에게 연락했을 때도 첫 반응은 '설마, 그럴 리가요…'였다. 본업 비중보다 부업 비중이 높을 수는 있어도 본업 비중이 '0'일 리는 없다는 것이었다. '만약 사실이라면 매우 이례적인 경우'라며 오히려 해당 회사 이름을 알려달라고 요청했다. 실태 파악이 전혀 안돼 있었다.여신전문금융업법(여전법)을 들여다봤다. 신용카드업, 시설대여업, 할부금융업, 신기술사업금융업의 정의와 운영에 관한 내용은 있었지만 '본업 자산 유지'와 관련된 내용은 없었다. 여신금융협회 담당자의 말처럼 법을 어긴 것은 아니었다.하지만 법을 어기지 않았다는 것이 문제가 없다는 말과 동일시 될 수는 없다. 역으로 생각해 보면 현재 재무 상태로 금융위원회에 등록신청서를 제출하면 과연 등록이 될 수 있을까. 등록신청서에 기재해야 하는 6가지의 필수 항목 중 핵심은 '경영하려는 여신전문금융업', '여신전문금융회사가 되려는 취지' 두 가지다. 현재 자산 구조로서는 이 항목에 브릿지론, 본PF, 중도금대출 등 '부동산금융'을 적어내야 한다. 리스·할부금융업의 정의 및 취지와는 거리가 멀어도 한참 멀다.'정체성 혼란' 사례는 이 뿐만이 아니다. 97개에 달하는 신기술금융사의 자산구조를 살펴봐도 작년말 기준 관련 자산이 전무한 회사가 수두룩하다. 10조원 넘는 자산을 보유한 IBK캐피탈이 과연 신기술금융사로 등록되는 것이 적절한 지도 의문이 생긴다. 유가증권과 대출채권이 자산의 거의 대부분을 차지하고 있기 때문이다. 자산규모 2~3위인 미래에셋캐피탈과 키움캐피탈 역시 관련 자산이 5% 미만이지만 신기술금융사로 등록돼 있다.주지하다시피 올 들어 '부동산 PF' 부실 문제가 심각하게 대두된 상태다. 시스템 리스크로 전이될 가능성 때문에 정부가 천문학적인 돈을 투입했고, 2008년 금융위기 이래 처음으로 전 금융권 '대주단 협의체'까지 가동시켰다. 모두 국민들의 혈세가 기반이 됐다. 작년말 기준 130조원 부동산PF 대출 중에 여신전문사의 대출이 27조원에 달한다. 저금리 기조에 너도나도 고수익을 쫓아 본업을 버리고 부동산금융에 '올인'한 결과다. 그야말로 '쏠림 끝판왕'이라 불릴 만하다.지난 3년간 '부동산 올인'의 결과는 엄청난 수익이었다. 성과급 잔치를 벌이며 모두 '내 주머니'로 들어갔다. 금리가 오르고 부동산 경기가 꺾였다. 부실이 발생하자 금융당국은 '우리 주머니'를 만지작거리고 있다. 뭔가 이상하다. 많이 이상하다. '이상한 나라의 이상한 금융'이다.