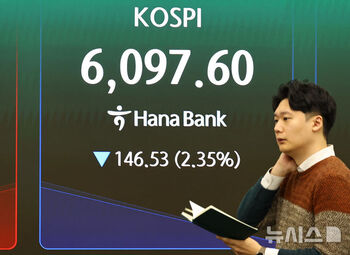

국채 금리 상승·중동 리스크에 증시 약화 영향홍콩H지수 연계 상품 내년초 순차 만기 도래증시 강세 전환까진 시간 필요…조기 상환 실패 가능성 커져

-

- ▲ ⓒ연합뉴스

글로벌 지수 급락으로 대표적인 '중위험 중수익' 상품인 주가연계증권(ELS) 투자자들의 시름이 깊어지고 있다.27일 한국예탁결제원에 따르면 올해 3분기 주가연계증권(ELS) 발행금액은 9조9228억원을 기록했다. 전년 동기(7조9194억원)와 비교해선 25.3% 늘었지만 직전 분기(12조1921억원)와 비교하면 18.6% 줄었다.ELS는 주가지수나 특정 종목 주가를 기초자산으로 만든 파생상품이다.통상 1~3년으로 만기를 설정하고 3·6개월마다 조기 상환 여부를 평가하는데, 주가가 기준치 아래로 떨어지지 않으면 이자와 원금은 자동 상환된다.반면 정해진 조건에 따라 지정 구간을 벗어난 낙인(Knock In) 가격에 도달하면 원금 손실이 발생한다. 기초자산 중 하나가 사전에 정한 수준 이하로 단 한 번이라도 내려가면 기초자산 하락률이 곧 수익률이 된다.

3분기 급격한 국채금리 상승은 ELS 매력 감소로 이어졌다.

지난 8월 ELS 상환 금액은 3조3700억원으로 전월 대비 5300원 증가한 반면 발행 금액은 2조1100억원으로 전월 대비 1500억원 줄었다. 8월에는 상환이 발행보다 1조2600억원 많았고 최근 3개월 연속으로 상환 금액이 발행 금액을 넘어섰다.

문제는 최근 미국 국채 금리 상승과 이스라엘과 팔레스타인 전쟁 등 영향으로 글로벌 증시가 흔들리면서 지수 ELS 상품 상당수가 녹인 구간에 들어갔다는 것이다.

홍콩H지수는 지난 10일 기준 5859.55에 마감, 2021년 2월 17일 고점(1만2228.63) 대비 52% 넘게 하락했다. 증권가에선 내년에 만기가 돌아오는 미상환 ELS가 원금 손실을 보지 않으려면 홍콩H지수가 내년 초 8000포인트 이상이어야 한다고 판단한다.

정인지 유안타증권 연구권은 "대략적으로 만기 상환에서 손실이 발생하지 않는 수준이 기준가의 70%라고 보면 2024년 기준으로 1, 2월에는 홍콩H지수가 8000포인트를 상회해야 한다"고 밝혔다.

이로 인한 문제가 4분기에는 나타날 수 있다는 지적이 나온다.

정 연구원은 "홍콩H지수는 이미 6개월 전 지수의 95%를 하회하고 있고, 유로스톡스50지수도 3분기 중 하락으로 4월 지수 수준의 95%까지 하락했다"면서 "코스피200 지수도 4월 초 지수 수준의 95%에 근접한 상황"이라고 지적했다.

특히 홍콩H지수는 주의가 필요하다는 분석이다. 홍콩H지수 관련 ELS 미상환금액은 지난 2021년 1분기부터 급증하기 시작했다. 2020년 4분기까지 거의 전액 상환됐지만 중국 정부의 빅테크 규제와 미국발 긴축 기조에 지수가 지속적으로 하락하면서 미상환금액이 쌓였다.

정 연구원은 "내년 1월부터 순차적으로 만기 상환대상이 된다"며 "문제는 이들 종목들이 대부분 만기 상환 과정에서 원금 손실이 예상된다는 점"이라고 분석했다.

그러면서 "미국 국채금리 상승과 잡히지 않는 물가 수준, 이스라엘 하마스 전쟁 등 지정학적 리스크를 고려할 때 글로벌 증시가 강세 전환에 시간이 필요하다"면서 "홍콩H와 유로스톡스50 지수에서 일부 조기 상환 실패가 나타날 수 있을 것"이라고 전망했다.