-

넷마블이 렌탈 1위 웅진코웨이를 결국 손에 넣었다. 지난 10월 14일 코웨이 매각 우선협상자로 선정된 지 두 달 반만의 일이다.

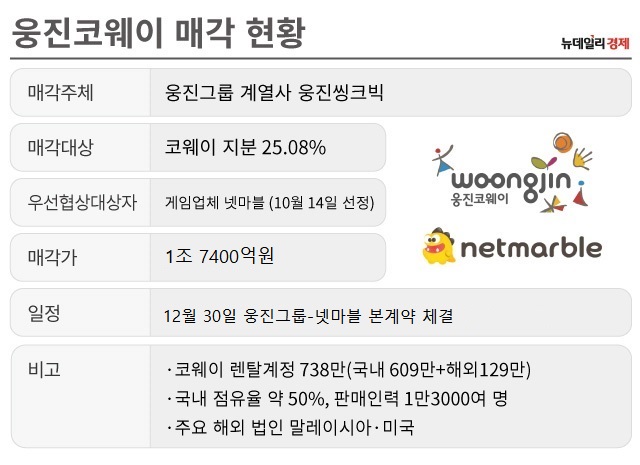

30일 넷마블과 웅진그룹은 코웨이 주식매매계약(SPA)를 체결한다. 인수가격은 1조7400억원이다. 넷마블은 이번 거래로 지분 25.08%를 확보해 코웨이 1대 주주로 올라선다. 거래 완료는 내년 2월로 예상된다.

시장은 이번 딜에서 매각 3자 모두가 선방했다고 평가한다. 되파는 웅진, 사가는 넷마블, 팔리는 코웨이 모두가 큰 손해 없이 거래를 마무리했다는 분석이다.

다만 실사 중 불거진 코웨이 노무이슈, 사업 시너지 전략 마련 등 거래 후 넷마블의 과제는 만만치 않다.

코웨이 최종 거래액은 넷마블이 처음 제시한 1조8300억보다 900억원 가량 적다. 한 푼이 급한 웅진 입장에선 썩 달갑지 않지만, 코웨이 재인수 당시 조달한 1조6000억원을 모두 갚고도 2000억원이 남아 나쁘진 않다.

지난해 10월 코웨이 재인수 당시 웅진이 일으킨 차입금은 연간 520억원의 금융비용을 발생시킬 것으로 예상됐다. 이는 인수 주체였던 웅진씽크빅의 현금창출력을 뛰어넘는 규모다.

자금을 확보한 웅진은 내년 2월 만기 되는 사채 740억원을 시작으로 나머지 차입금을 갚아나갈 것으로 보인다.

팔리는 코웨이도 이번 딜이 나쁘지 않다. 시장은 7년여 만에 코웨이가 제대로 된 주인을 만났다고 평가한다. 코웨이는 지난 2013년 사모펀드 MBK파트너스에 팔려 6년, 웅진에 재인수돼 1년을 보내는 등 곡절이 많았다.

넷마블이 안정적인 자금을 갖춘 토종기업이라는 점이 코웨이에겐 유리하다. 예비 입찰에 참여했던 중국 하이얼 등 외국계 가전사나 사모펀드와 비교해 고용불안 등 매각 부작용이 적을 것이라는 분석이다.

-

- ▲ 웅진코웨이 매각 현황 ⓒ 뉴데일리경제

사가는 넷마블에게도 이번 인수는 좋은 기회다. 지난해 2조213억원의 매출을 낸 넷마블은 코웨이 인수로 단숨에 연 매출 5조 기업으로 뛰어오르게 됐다.

지난해 코웨이 매출은 2조7000억원으로, 올해는 3조원 대 매출이 예상된다. 양사 매출을 단순 합산하면 동종업계 1위 넥슨을 크게 앞서게 된다. 넥슨은 지난해 2조 5296억원의 매출을 냈다.

코웨이의 뛰어난 현금 창출력으로 본업인 게임 부문 투자를 늘릴 수 있는 것도 장점이다. 코웨이는 매년 20%에 육박하는 영업이익률을 기록하고 있다. 게임업 미래 먹거리로 떠오른 인공지능·빅데이터 부문을 생활가전과 접목할 수 있는 것도 좋은 기회다.

다만 거래 변수로 작용했던 코웨이 노무이슈는 여전히 과제로 남아있다. 앞서 웅진과 넷마블은 코웨이 노조 측 파업 등으로 두 달 이상 본 계약을 체결하지 못했다.

현재 민주노총 산하 전국가전통신 서비스노동조합 웅진코웨이지부는 넷마블 측에 정규직 전환을 요구하고 있다. 조합원은 약 1500명으로, 이들은 지난 두 달간 넷마블 본사 앞에서 파업 집회를 벌였다.

구체적인 시너지 전략 마련도 숙제다. 렌탈 업계는 넷마블의 코웨이 인수 효과에 대해 정확한 관측이 어렵다는 분위기다. 넷마블이 인수 이유로 강조했던 구독경제 시장성장과 가전 렌탈이 정확히 맞아떨어지는 개념이 아니라는 이유에서다.

업계는 이번 넷마블의 인수가 게임 시장 위축에 따른 캐시카우 확보 차원이라는 의견을 내놓는다. 이에 양 사의 본격적인 사업 시너지 발휘까진 오랜 시간이 걸릴 것이라는 관측도 나온다.

렌탈업계 관계자는 “방문판매 중심의 렌탈업의 경우 오래된 사업 모델로, 넷마블이 강조하는 구독경제와는 다소 다른 개념의 사업”이라며 “사실상 코웨이의 우수한 현금 창출력이 인수 이유로 보이며, AI·빅데이터 등 신사업 시너지는 더 지켜봐야 할 일”이라고 전망했다.

'윈-윈-윈'… 되파는 웅진, 사가는 넷마블, 팔리는 코웨이

- 김희진 기자

입력 2019-12-30 11:02수정 2019-12-30 13:58

공유하기

기사 공유하기

웅진 "아쉽지만 차입금 우려 해소"코웨이 "든든한 새 주인 기대"넷마블 "캐시카우 확보… IoT 시너지"

김희진 기자