71개 공시대상집단 '2020년 계열사간 거래현황' 공개거래비중 11.4%,0.8%p↓…사익편취 회사간 거래 12.1%,0.2%p↑ 거래비중 셀트리온>중앙>대방건설…거래금액 현대차>SK>삼성

-

- ▲ 71개 공시대상기업집단의 계열회사간 내부거래금액은 183.5조원에 달하는 것으로 나타났다. ⓒ뉴데일리 DB

자산 5조이상 71개 공시대상기업집단의 계열회사간 작년한해 내부거래 비중은 11.4%, 거래금액은 183조5000억원에 달하는 것으로 나타났다.

2019년 대비 내부거래 비중과 금액은 소폭 감소한 반면, 사익편취 규제대상 회사간 내부거래 비중과 금액은 모두 증가했다.

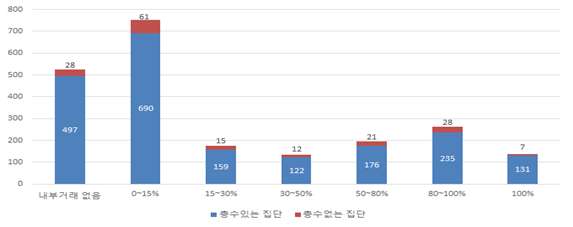

특히 총수일가 또는 총수2세의 지분율이 높은 자회사일수록 내부거래 비중이 급격히 증가해 공정거래위원회가 부당내부거래 혐의에 대한 검증을 예고했다.

공정위는 2020년 1~12월기간 이뤄진 ‘71개 공시대상기업집단 2182개 계열회사간 상품·용역 거래현황’을 16일 공개했다.

내부거래 비중이 높은 집단은 셀트리온 38.1%, 중앙 31.6%, 대방건설 30.5% 순이며 내부거래금액이 큰 집단은 현대자동차 38조5000억원, SK 30조2000억원, 삼성 26조8000억원으로 나타났다.

올해 분석대상 전체의 내부거래 금액은 2019년 196조7000억원에 비해 13조2000억원 감소한 183조5000억원, 내부거래 비중도 11.4%로 전년 12.2%에 비해 0.8%p줄었다.

올해 신규로 기업집단으로 추가된 8개 집단을 제외한 63개 집단만 놓고 볼때 내부거래 비중은 12.2%로 전년 11.5%에 비해 0.7%p로 감소했고 내부거래 금액 역시 179조9000억원으로 16조6000억원 줄었다.

내부거래 비중이 많이 증가한 집단은 장금상선(5.8%p), 삼천리(5.8%p), 넷마블(3.5%p), 내부거래 금액이 많이 증가한 집단은 현대자동차(1.2조원), 삼성(0.9조원), 셀트리온(0.7조원) 순이다.

삼성·현대차·SK·LG·롯데·한화·GS·현대중공업·신세계·CJ 등 총수있는 상위 10대 집단의 내부거래 비중은 전년보다 1.0%p(14.1%→13.1%) 낮아졌고 금액 또한 15조원(150.4조원→135.4조원) 줄었다.

71개 공시대상기업집단 소속 2182개 계열회사중 내부거래 비중이 100%인 회사는 총 48개 기업집단의 138개사로 내부거래 비중 100%인 계열사를 다수 보유한 집단은 롯데(9개), 삼성(7개), SK(7개), SM(7개)로 나타났다.

공정위는 총수일가 지분율과 내부거래 비중이 비례하는 경향을 보였으며 총수 2세 지분율이 20% 이상인 회사는 20% 미만인 회사보다 내부거래 비중이 크게 나타났다고 설명했다.

실제 총수일가 지분율에 따른 소속회사의 내부거래 비중을 살펴보면 20%이상에서는 9.8%, 30%이상 12.2%, 100%에서 15.3%로 높아졌다.

총수2세 지분율에 따른 내부거래 비중 역시 20%이상 22.7%, 30%이상 24.0%, 100% 지분소유 회사는 32.4%였다.

사익편취 규제대상 214개 회사의 내부거래 비중은 12.1%, 금액은 8조9000억원으로 2019년 대비 비중과 금액 각각 0.2%p, 1000억원 증가했다.

사익편취 규제대상 회사의 계열회사간 거래금액 8조9000억원중 93.7%(8.3조원)가 수의계약을 통해 이뤄졌다. -

- ▲ 내부거래 비중에 따른 계열회사 수 분포 ⓒ공정위 자료

◇363개 사각지대 회사 내부거래 24.1조…사익편취규제 회사보다 2.7배 높아

한편 공정위는 △총수일가 지분율 20%~30% 구간 상장사 29개 △사익편취 규제대상회사의 자회사 232개 △총수일가 지분율 20%~30% 구간 상장사의 자회사 102개 등 363개를 사각지대 회사로 보고 있는데, 이들 회사와의 내부거래 비중은 10.5%로, 사익편취 규제대상 회사의 내부거래 비중 12.1%와 큰 차이가 없었다.

하지만 사각지대 회사의 내부거래 금액은 24조1000억원으로 사익편취 규제대상 회사 8조9000억원에 비해 2.7배가량 높았고, 회사당 내부거래 금액도 사각지대 회사는 700억원으로 규제대상 회사 400억원보다 더 많았다.

특히 총수일가 지분율 20% 이상인 회사가 50% 초과지분을 보유한 334개 자회사간 내부거래 비중은 12.7%로 사익편취 규제대상 회사의 내부거래비중 12.1%에 비해 0.6%p 높게 나타났다.

작년과 올해 연속 지정 기업집단 63개중 49개 집단의 소속회사가 국내 계열회사로부터 차입한 금액은 14조6000억원이며 이중 비금융회사가 계열회사인 금융회사로부터 차입한 금액은 3조7000억원(25.3%)으로 나타났다.

비금융회사가 계열 금융회사로부터 차입한 금액이 큰 집단은 농협(3.39조원), 롯데(0.12조원), 네이버(0.08조원), 미래에셋(0.05조원), 하림(0.009조원) 순이다.

성경제 공정위 기업집단정책과장은 “사익편취 규제대상 회사의 내부거래 비중과 금액이 모두 증가하고 총수일가 또는 총수2세의 지분율이 높은 회사 일수록 내부거래 비중이 급격히 증가하는 모습을 보이고 있다”며 “부당지원 행위가 근절되지 않고 계속 확인되고 있어 부당 내부거래 행위에 대한 지속적인 감시가 필요하다” 고 말했다.

또한 “비금융회사가 계열 금융회사로부터 자금을 차입하고, 기업집단이 특수관계인에게 자금을 대여하거나 유가증권을 매도하며 국내 계열회사에 12조3000억원의 담보를 제공한 것으로 확인됐다”며 “금산분리 원칙의 저해 우려와 특수관계인의 부당한 이익편취 발생을 예방하기 위해 자금·자산 내부거래에 대한 정보 공개를 강화하겠다”고 강조했다.