국세청, '종부세 월간 질의 TOP10' 발간조정지역 해제·일시적 2주택 특례 문의 가장 많아 조정지역 중과세율, 과세기준일(6월1일) 시점으로 판단

-

- ▲ ⓒ국세청

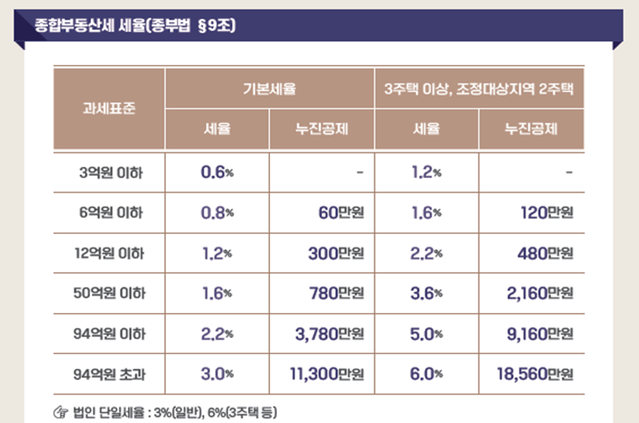

122만 납세자에게 4조1000억원이라는 종합부동산세 고지서가 날아들었다.전년보다 대폭 늘어난 납세인원과 세액에 당황하는 사람들도 늘어난데다 지난 10일 정부가 서울과 과천, 성남, 하남, 광명을 제외한 조정대상지역을 해제하면서 세 부담의 변화가 있을지 궁금해하는 납세자들이 많다.종부세는 과세기준일인 6월1일 기준 다주택자인 경우에는 6억원 이상, 1주택자인 경우에는 11억원 이상이어야 과세가 된다. 조정대상지역이 아닌 곳에 보유한 주택에 적용하는 세율은 0.6%에서 최대 3%다. 3주택 이상 보유했거나 조정대상지역에 2주택을 보유한 납세자는 1.2%에서 최대 6%의 중과세율이 적용된다. -

- ▲ ⓒ국세청

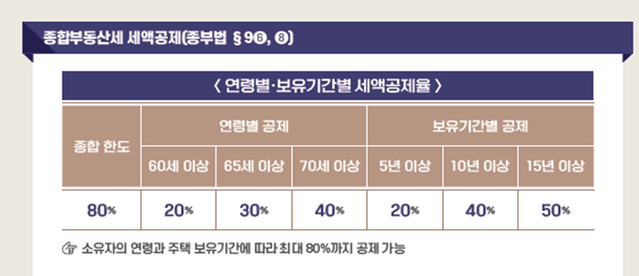

이 때문에 종부세 과세기준일인 6월1일에는 조정대상지역이었지만, 6월1일 이후 조정대상지역에서 해제된 곳의 주택을 보유한 사람은 어떤 종부세율을 적용받는지 헷갈리는 경우가 많다.25일 국세청이 발간한 '종합부동산세 월간 질의 TOP10'에도 가장 많은 사람들이 질문하는 내용이 바로 '조정대상지역에서 해제된 경우'였다.예를 들어 A씨가 2013년 대전에 주택을 한 채를 취득하고 2018년 대전 소재 주택을 또 취득해 2주택이 됐다고 하자. 대전은 지난 2020년 6월19일 조정대상지역으로 지정이 됐고 지난 9월26일 조정대상지역에서 해제됐다.A씨는 기본세율을 적용받을까? 중과세율을 적용받을까?국세청은 대전 지역이 9월26일 조정대상지역에서 해제됐다고 하더라도, A씨가 보유한 주택의 과세기준일은 6월1일이며 당시에는 조정대상지역으로 지정된 상태였기 때문에 중과세율을 적용해야 한다고 설명했다.올해 처음 시행된 일시적 2주택 특례를 신청하면 어떤 혜택이 주어지는지에 대한 궁금증도 많이 제기된다. 일시적 2주택이란 신규 주택을 취득하고 2년 이내 종전 주택을 처분하면 1주택에 준하는 세제혜택을 받게 되는 것을 뜻한다.특례 신청을 할 경우 종부세 계산 시 1주택자에 대해 적용되는 기본공제 11억원을 적용하며 연령별·보유기간별 세액공제도 적용받을 수 있다. 특례를 신청하지 않으면 세액공제는 불가능하며 다주택자에 대한 공제금액인 6억원이 적용된다.연령별 세액공제율은 60세 이상 20%, 65세 이상 30%, 70세 이상 40%이며 보유기간별 공제율은 5년 이상 20%, 10년 이상 40%, 15년 이상 50%다. 두 세액공제를 합산해 최대 80%까지 세액공제가 가능하다. 주택 보유기간이 15년 이상이고 납세자 연령이 70세를 넘었다면 최대 80%까지 공제가 가능한 것이다. -

- ▲ ⓒ국세청

유의해야 할 점은 해당 특례는 반드시 신청해야 적용받을 수 있으며 신청기간은 지난 9월30일까지였다. 다만 이를 놓치고 신청하지 못해 이미 종부세 고지서를 받았다고 하더라도 12월1~15일 내에 신청하면 특례를 적용받을 수 있다.일시적 2주택 혜택을 보기 위해선 양도소득세의 경우 종전 주택을 취득하고 1년 이상 지난 후에 신규 주택을 취득해야 한다는 요건이 있는데, 종부세에도 이 조건이 똑같이 적용되는 것인지에 대한 질의도 많았다.국세청은 양도세와 달리 종부세는 종전 주택을 취득하고 곧바로 신규주택을 취득한다고 하더라도, 신규 주택을 2년 이내 처분할 예정이라면 종부세 일시적 2주택 특례 혜택을 받을 수 있다고 설명했다.만약 2년 이내 신규 주택을 처분하지 못한다면 경감받은 종부세액을 토해내야 하는데 이 때 경감받은 세액과 이자상당가산액까지 추가 납부해야 하기 때문에 유의해야 한다.