-

국내은행들의 이자이익이 2015년부터 꾸준히 증가하면서 여전히 이자장사에 치중한다는 지적이 나온다.

은행들이 신탁 등 비이자이익을 높여 수익구조의 균형을 잡아야 한다는 전문가 조언이 계속되고 있다.

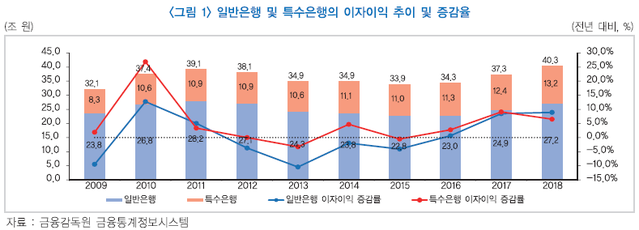

27일 한국금융연구원 권흥진 연구위원의 ‘국내은행의 이자이익 추이와 시사점’에 따르면 은행권 이자이익은 2015년 이후 증가를 보이는데 주로 이자수익자산 성장에서 비롯됐다.

이는 이자이익 증감을 대출 등 이자수익자산의 증감에서 유발되는 성장성 요인과 순이자마진의 변동에서 발생하는 NIM(순이자마진)요인으로 나눠 분석한 결과다.

국내은행의 이자이익은 2011년 39조1000억원에서 2015년 33조9000억원으로 지속적으로 감소한 후 반등해 지난해 40조3000억원을 기록했다. 올해 1분기 이자이익은 10조1000억원으로 전년 동기 대비 4.4%가 증가했다.

권흥진 연구위원은 “2015년 이후 이자이익 반등은 주로 이자수익 자산의 성장에서 비롯됐다”며 “2017년 국내은행 이자이익 증감 3조원 중 성장성 요인이 1조7000억원, 지난해는 국내은행 이자이익 3조원 중 성장성 요인이 2조4000억원으로 이자이익 반등이 주로 성장성요인에서 유발됐다”고 설명했다.

이에 이자이익이 은행의 근본적인 경제적 기능에서 비롯되는 점을 고려하면 국내은행은 이자이익을 안정적으로 유지하면서 비이자이익을 확대하기 위한 노력도 해야 한다고 주장했다.

그는 “은행의 이자이익은 필연적으로 창출된다”면서도 “이자이익의 비중이 높은 금융지주계열 은행은 이익의 상당 부분이 금리리스크 등 은행의 대응이 제한적인 위험요인에 노출되기 때문에 금융시스템의 안정에 부정적인 영향을 미칠 가능성이 있다”고 내다봤다.

이어 “국내은행은 예금과 송금 등 경기변동에 크게 영향을 받지 않는 은행 고유업무 관련 수수료를 원가에 근거해 받지 못하는 상황 속에서 신탁 등 비이자이익 비중을 높임으로써 수익구조의 균형을 잡아야 한다”고 제안했다.

은행 분기 이자이익 10조… "수익구조 균형잡아야"

- 이나리 기자

입력 2019-05-27 13:09수정 2019-05-27 14:39

공유하기

기사 공유하기

1분기 이자이익 전년 동기 대비 4.4% 증가, 이자수익자산↑은행 자금조달 예대업무 중심, 금융시스템 안정에 부정적고유업무 수수료 인상 난항, 비이자이익 높여 수익균형 맞춰야

이나리 기자