-

- ▲ ⓒ각 은행

국내은행들이 외화조달을 위해 잇따라 변동금리부채권(FRN)을 발행하고 있어 시선을 끈다.

최근 장‧단기 금리공식이 깨지면서 단기금리가 더 높아져 만기가 짧은 FRN에 투자자들의 관심이 쏠린 영향이다.

글로벌 경제 불확실성으로 투자환경이 녹록치 않은 점도 자금을 쉽게 뺄 수 있는 FRN에 자금이 몰리는 이유인데 이같은 추세는 당분간 지속될 전망이다.

22일 금융권에 따르면 IBK기업은행은 최근 6억 달러(약7027억원) 규모의 글로벌채권을 발행했다. 만기는 3년물 FRN과 5년물 고정금리부채권(FXD)으로 나눠 각각 3억달러씩 배정했다.

기업은행은 이번 채권발행에서 1~2년 사이 단기 금리 역전으로 FRN에 대한 투자자들의 관심이 높다는 점에 주목했다. 3개월 리보(LIBOR·런던 은행 간 금리)금리가 3개월물 국채 금리보다 50bp(1bp=0.01%포인트) 가량 높은 상황이 지속되자 투자자들이 FRN 가산금리를 낮춰서라도 주문을 넣은 것이다.

덕분에 청약규모가 발행금액의 약 7배에 달하는 40억달러에 달해 발행금리도 20~25bp 절감했다. 3년물 FRN의 가산금리는 3개월 리보에 40bp를 더한 수준으로, 올해 발행한 한국물 FRN 중 가장 낮은 수준이다.

KDB산업은행도 지난달 3년물 FRN과 5년물 FXD로 구성된 10억달러 규모의 글로벌본드 발행에 성공했다. 3년 물은 아시아 시장에서 주문이 집중돼 금리를 재조정해 조달비용을 낮췄다.

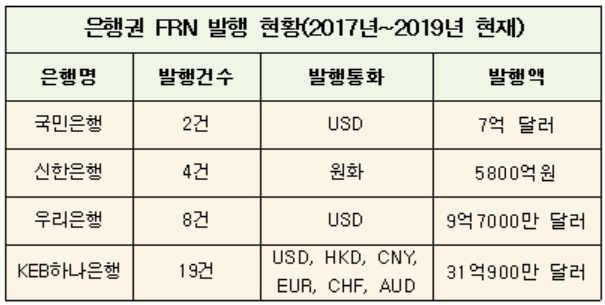

KEB하나은행도 지난달 4억달러 규모의 글로벌본드를 발행을 흥행으로 마무리했다. 만기구조를 3년물 FRN으로 설정하면서 투자자들이 금리변동 리스크를 빗겨가도록 했다. 125곳의 기관이 총 34억달러의 주문을 내면서 가산금리 역시 최초제시금리 대비 30bp가량 줄여 조달비용 절감에 성공했다. KEB하나은행은 지난 3년(2017년~2019년 현재)간 총 19건의 FRN을 발행해 시중은행 중 가장 적극적이다.

NH농협은행은 FRN을 직접 발행한 것은 아니지만 한화케미칼이 홍콩에서 발행하는 5000만 달러 FRN에 원리금 상환을 지급보증했다. 농협은행은 이 과정에서 기업들에 대한 지급보증(원리금 상환)을 하면서 발행사로부터 지급보증 수수료를 받는다.

은행권 관계자는 “올해 초부터 장단기금리 역전 등의 이유로 쉽게 자금을 뺄 수 있는 3년 이내의 FRN에 대한 투자자들의 선호가 높아진 상황”이라며 “한국물 발행물량이 적어 희소성까지 더해져 조달비용을 낮추는 등 흥행을 이어가고 있다”고 말했다.

은행 변동금리부채권 발행 러시… 조달비용 절감효과

- 이나리 기자

입력 2019-10-22 14:14수정 2019-10-22 14:23

공유하기

기사 공유하기

자금 쉽게 뺄 수 있는 3년 미만 FRN에 투자자 몰려 한국물 희소성 높아…은행들 줄줄이 발행금리 낮춰기업은행 6억불 발행, 청약 몰려 발행금리 25bp ↓

이나리 기자