HBM 시장 관심 5세대인 HBM3E로 이동AMD에 납품 인증 성공...2Q 본격 양산 시작압도적인 CAPA로 경쟁력 갖춰...신규 고객사 확보 강점"점유율 격차 크게 줄일 것... 경쟁구도 재편"

-

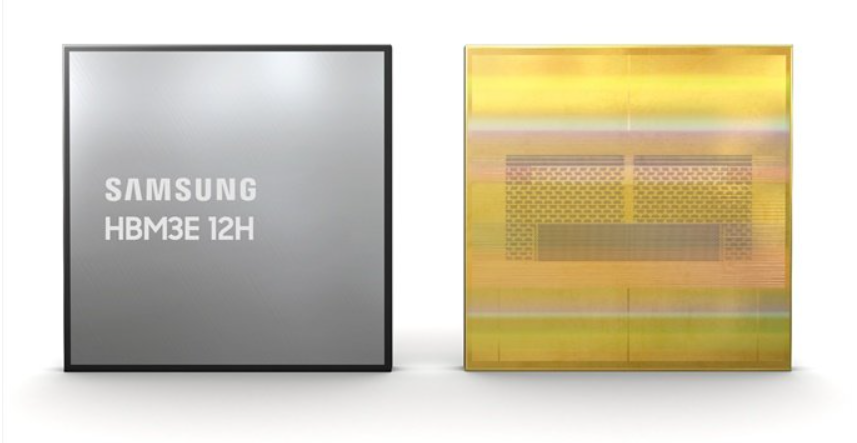

- ▲ 삼성전자 HBM3E 12H 제품 이미지 ⓒ삼성전자

삼성전자가 인공지능(AI) 반도체 시장 양대산맥 중 한 곳인 미국 AMD에 고대역폭메모리(HBM) 공급을 시작하며 본격적으로 점유율 확대 경쟁에 뛰어들었다. 2분기 양산을 시작으로 5세대 HBM 시장에 삼성이 진입하면 생산능력(CAPA) 등에서 SK하이닉스나 마이크론 등을 빠르게 추격할 수 있을 것으로 보인다.15일 시장조사업체 트렌드포스에 따르면 삼성전자는 최근 AMD의 AI 반도체 'MI300'시리즈에 HBM을 납품할 수 있는 인증을 받는데 성공했다.트렌드포스는 "삼성이 AMD의 중요한 공급업체로 입지를 강화했다"며 "1분기부터 HBM3 생산 기반을 확충할 기반을 마련했다"고 설명했다.AMD는 현재 AI 반도체 시장에서 엔비디아와 함께 흐름을 주도하고 있는 곳이다. 엔비디아가 시장의 80% 이상을 장악하고 AMD가 뒤따르는 상황이지만 삼성전자 같은 HBM 제조사에겐 엔비디아 만큼이나 중요한 고객사다.게다가 경쟁사인 SK하이닉스가 엔비디아에 HBM3E 공급이 결정됐고 삼성은 아직까지 엔비디아에 샘플을 공급하는 단계에 있어 AMD를 먼저 고객사로 확보해 경쟁력을 입증하는 것도 필요했다는 평이 나온다.삼성전자는 오는 2분기부터 본격적으로 HBM3E 양산에 나서면서 HBM 시장에서도 점유율 끌어올리기에 돌입할 것으로 보인다. AMD가 엔비디아에 대항해 AI 반도체 시장에 MI300을 내놓고 공격적으로 시장 공략에 나설 것으로 보이면서 여기에 HBM을 공급하는 삼성도 빠르게 점유율을 확대할 수 있을 것이란 전망에 힘이 실린다.트렌드포스는 "삼성전자가 연말까지 SK하이닉스와의 시장점유율 격차를 크게 줄여 HBM 시장에서의 경쟁 역학을 재편할 준비가 됐다"고 평했다.지난 2022년 말 기준으로 HBM 시장은 SK하이닉스가 점유율 50%로 선두를, 삼성이 점유율 40%로 그 뒤를 잇는 형국이다. 마이크론은 점유율 10%로 선두그룹과는 격차를 보였다.지난해에는 4세대 HBM인 HBM3 양산이 본격화되면서 삼성이 SK하이닉스에 버금가는 점유율 수준으로 올라설 것이란 전망이 있었지만 SK하이닉스가 앞서는 상황이 이어졌을 가능성에 무게가 실린다. 다만 마이크론이 한자릿수 점유율로 주저앉고 삼성이 그 점유율을 상당부분 가져왔을 수 있다.올해도 지난해와 마찬가지로 SK하이닉스와 삼성이 시장을 양분할 것이란 관측 속에 5세대 HBM인 HBM3E로 전환되며 빠르게 발전하는 기술을 선점하고 엔비디아와 AMD 등 대형 고객사에 이어 자체 AI 반도체를 생산하고자 하는 글로벌 빅테크들을 얼마나 고객사로 유치할 수 있을지가 새로운 변수로 떠올랐다.삼성전자가 지난해까지와는 달리 HBM 사업에 역량을 집중하고 있다는 점도 시장 구도에 변화를 줄 수 있는 중요 변수로 꼽힌다. 지난달 삼성전자는 24Gb D램 칩 12개를 쌓아 업계 최대 용량인 36Gb HBM3E 12H(12단 적층) 제품을 공개하며 고용량 HBM 시장을 선도하겠다는 자신감을 드러냈다.HBM 생산능력을 확대하기 위한 발걸음도 분주하다. 삼성전자 평택캠퍼스 P4 중 HBM용 라인인 페이즈(Phase)3에 인력을 더 투입해 공사에 속도를 내고 있고 공급 부족을 겪고 있는 HBM 시장에 삼성의 케파로 경쟁력을 보여주겠다는 의도가 엿보인다.

![[단독] 삼성전자 외국인 보유율 50% 깨졌다 … 지난해 4월 ‘관세 공포’ 이래 최초](https://image.newdaily.co.kr/site/data/thumb/2026/03/06/2026030600254_0_thumb.jpg)