25~27일 FOMC7월 25bp 인상 기정사실… ECB도 동조 전망노동시장, 임금 상승률 꺾이는 지표 나와야8월 금통위 앞둔 한은 '예의주시'

-

- ▲ 제롬 파월 미국 연방준비제도(Fed·연준) 의장ⓒ연합뉴스

미국 중앙은행인 연방준비제도(연준)이 25일부터 연방공개시장위원회(FOMC) 정례회의를 시작한다.연준은 이번 회의에서 기준금리를 25bp(1bp=0.01%p) 인상해 5.25~5.50%로 운용하는 것은 기정사실이 됐다. 지난달 회의에서 한차례 동결한 이후 다시 긴축기조에 들어갈 것이라는 전망이다. 연방기금 선물 금리를 쫓는 시카고상품거래소 페드워치는 이번 회의에서 25bp 인상 가능성을 99.6%로 반영하고 있다.같은 시기 기준금리를 결정하는 유럽중앙은행(ECB)도 연준의 긴축기조에 동조하는 분위기다. ECB는 올해 모든 통화정책 회의에서 기준금리 인상을 단행해 2.5%에서 4.0%로 올라섰는데 추가 금리인상은 불가피하다는 인식이 지배적인 것으로 분석된다.관건은 연준의 다음 회의인 9월 인상 여부다. 이달 초 제롬 파월 연준 의장이 ECB를 찾아 "연말까지 두 번 인상할 가능성을 배제하지 않고 있다"고 했던 것처럼 재차 긴축의 고삐를 쥘 지 시장의 관심이 쏠려 있다. 연준이 이번 회의에서 긴축 종료 시그널을 낸다면 16개월 간 억눌려있던 투자심리가 살아날 수 있다.캐시 보스탄칙 네이션와이드 수석 이코노미스트는 "이번 FOMC에서 파월 의장의 기자회견이 핵심이 될 것"이라고 했다. 모건스탠리 투자 보고서도 "파월 의장이 긴축기조를 유지하기 위해 어떤 지표를 살펴야 할 지 명확히 설명할 것"이라고 전망했다. -

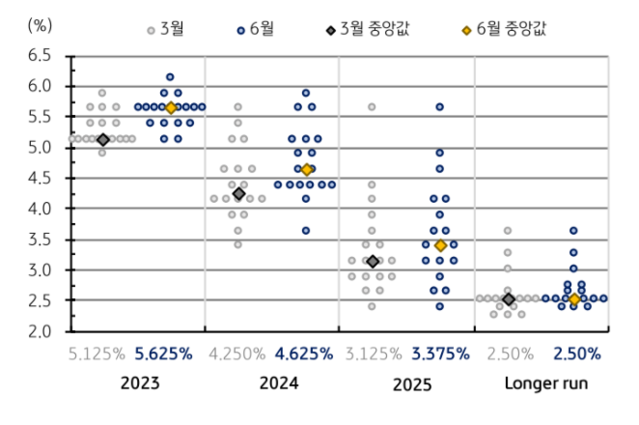

- ▲ 연준위원들이 전망하는 금리를 점으로 찍은 점도표. 3월 전망치보다 6월 전망치가 상향됐다ⓒKB증권

9월 인상 여부를 전망하는데는 노동 시장이 핵심 지표로 떠오르고 있다. 물가인상폭 둔화 속에서도 임금 인상률이 여전히 강하다는게 문제다. 미국 6월 소비자물가지수(CPI)는 전년 대비 3% 오르는데 그쳐 연준 목표치인 2%대 진입을 눈앞에 뒀다. 반면 1분기 임금 상승률은 5%에 달했다. 견조한 노동시장이 내년 CPI를 다시 끌어올릴 수 있다는 우려가 나오는 이유다.때문에 오는 28일 발표되는 2분기 임금 상승률 지표는 9월 연준의 발걸음이 어디로 향할지 가늠할 핵심 척도가 될 것으로 보인다. 통상 노동생산성이 1~1.5%가량 증가할 때 임금 상승률은 3.5% 수준이 수준이 적정하다고 평가된다. 2분기 임금 상승률이 4% 초반까지 떨어진다면 연준의 긴축 기조도 한풀 꺾일 수 있다는 얘기다.같은날 발표하는 6월 개인소비지출(PCE) 가격지수도 빼놓을 수 없는 지표다. 연준이 금리인상 여부를 결정할 때 가장 선호하는 통계다. 미국의 2분기 GDP 예비치, 미시간대 소비자심리지수도 참고해야 할 재료다.오는 8월 24일 기준금리를 결정하는 한국은행도 이번 FOMC를 예의주시하고 있다. 연준이 예상대로 금리인상을 단행하면 한미 기준금리차는 2.0%p로 벌어진다. 만약 9월에도 추가 인상이 유력해진다면 8월 금융통화위원회 회의에서는 고민이 커질 것으로 보인다. 한은은 FOMC 회의결과가 발표되는 27일 오전 시장상황 점검회의를 열 계획이다.박준우 KB증권 애널리스트는 "디스인플레이션 기대가 한층 높아졌으나 하락세가 이어질 것으로 전망하기 위해서는 연준에게도 뒷받침할 근거가 필요하다"며 "타이트한 노동시장에 힘입어 높은 명목 소득이 경기와 인플레이션은 떠받치고 있어 인플레이션과 노동시장의 관계라를 살펴볼 필요가 있다"고 조언했다.