-

KB금융지주 윤종규 회장이 현대증권 우선협상대상자로 최종 선정된 데 만족감을 드러냈다.

1일 윤종규 회장은 4월 조회사를 통해 “정성을 기울여 추진한 현대증권 인수에서 KB금융이 우선협상자로 최종 선정됐음을 기쁜 마음으로 알려드린다”며 “이제 KB의 밝은 미래에 대한 가슴 벅찬 희망을 안고 리딩뱅크 위상 회복을 향한 발걸음에 더욱 기세를 높여 나가야 할 때”라고 미소를 지었다.

이어 윤 회장은 “지난해 KB손보 인수에 이어 현대증권 인수까지 증권부문 강화 및 시너지를 확대를 통한 리딩 금융그룹 도약의 전기를 마련했다”며 “이로써 아시아 금융을 선도하는 글로벌 금융그룹이라는 ‘KB의 100년 대계’를 위한 초석을 다지게 됐다는 점에서 뜻 깊은 성과”라고 자평했다.

윤종규 회장은 “이번 M&A는 인내와 전략적 선택에 따른 결과이며, 1등 금융그룹 위상 회복이라는 임직원들의 열망이 있었기에 가능했다”며 “앞으로 KB금융지주가 국민의 자산증식과 기업들의 성장을 지원함으로써 우리 경제의 혈맥이 되고 금융산업 발전의 새로운 토양을 만드는데 더욱 노력을 기울이겠다”고 말했다. -

- ▲ ⓒKB금융지주

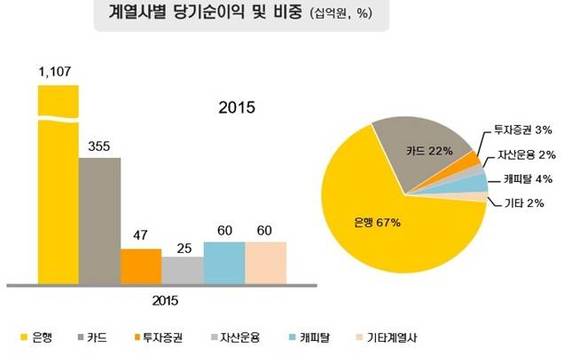

실제 현대증권 인수가 마무리되면 금융지주회사로써 균형 잡힌 사업포트폴리오를 완성하게 된다.

현대증권과 KB투자증권의 통합증권사 자본은 3조9000억원 수준이다.

즉, 자본금 규모로 업계 3위로 올라서게 되며 은행을 비롯한 계열사와의 시너지 역시 더 활발하게 이뤄질 것으로 기대된다.

고객 기반 역시 현대증권 고객을 포함해 3500만명의 고객을 확보하는 만큼 은행, 증권, 보험 등 계열사 간 협업을 통해 CIB와 WM 사업의 경쟁력이 높아질 전망이다.

전문가들 역시 앞으로 KB금융지주의 행보를 주목하고 있다.

신한금융투자 김수현 애널리스트는 “그룹의 ROE 개선 효과를 차치하더라도 은행과의 연계 시너지 및 펀딩 비용 하락 등 여러 긍정적 효과가 기대된다”며 “한 해 평균 50% 이상의 자산 성장률을 기록한 16개의 은행·증권 복합점포 확대도 예상된다”고 말했다.

또 은행이 보유한 금융자산 1억원 이상 고객 35만명을 즉시 WM(자산관리)과 연계시킬 것으로 보이며 KB자산운용 등 관계사의 상품 판매 비중 확대를 통한 수수료 수익 증가도 기대된다.

한편 KB금융지주는 2년 새 비은행 금융사 강화, 통합사옥 마련 등 10년 동안 풀지 못했던 과제를 모두 해결했다.

이제 남은 과제는 해외진출 확대가 있다.

실제 국내시장의 성장정체로 금융업의 해외진출은 필수가 됐지만 KB금융만 더딘 행보를 보였다.

계열사 중 국민은행의 해외 점포는 법인 4곳, 지점 4개, 사무소 3개뿐이다. 해외수익 비중도 2%에 불과해 해외 영업력 확대가 필요한 상황이다.

은행·증권·보험·카드 계열사 협업체계 마련

KB금융 윤종규 회장 “10년 숙원 과제 풀었다”

- 차진형

입력 2016-04-01 09:30수정 2016-04-01 11:04

공유하기

기사 공유하기

은행·증권·보험 ‘금융 삼대장’ 완성남은 과제는 해외사업 비중 확대

관련기사

차진형