-

- ▲ ⓒ뉴데일리

대한항공이 아시아나항공을 인수하면 세계 10위권의 대형 항공사가 탄생, 국내 항공시장이 새롭게 재편될 전망이다.

정부는 16일 오전 7시30분 산업경쟁력강화 관계장관 회의를 열고, 아시아나를 정상화하기 위해 대한항공에 넘기는 방안을 논의했다.

이를 위해 산업은행은 한진칼과 총 8000억원 규모의 투자계약을 체결했다.

한진칼은 아시아나 인수를 위한 대한항공의 2조5000억원 규모 유상증자에 참여하고, 대한항공은 아시아나의 신주(1조5000억원) 및 영구채(3000억원)로 1조8000억원을 투입해 최대주주가 되는 방식을 결정했다.

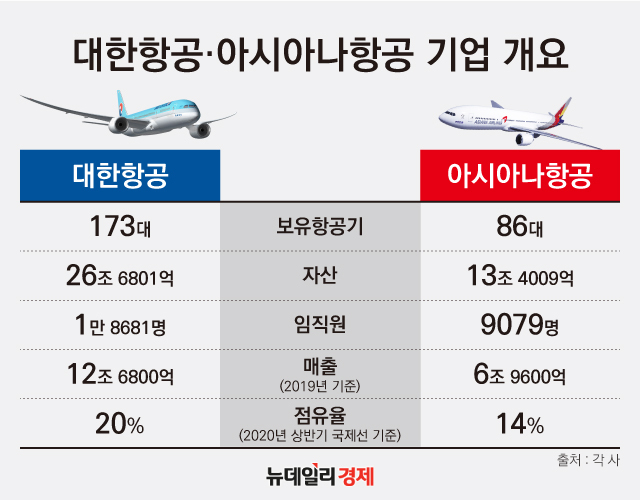

대한항공이 아시아나를 인수할 경우 자산 40조원, 매출 20조원 규모의 초대형 국적 항공사로 재탄생한다. 보유 항공기는 약 260대, 임직원 수는 약 2만8000명에 이르게 된다.

국제항공운송협회에 따르면 지난해 여객 및 화물 운송 실적 순위는 대한항공 19위, 아시아나 29위였다. 양사 운송량을 단순히 합칠 경우 7위고, 실질적으로는 10위 수준이다.

국내선 점유율은 50%, 국제선 점유율도 75%를 넘어설 전망이다. 다만, 코로나19 여파로 양사의 올해 상반기 국제선 점유율은 각각 20%, 14%에 그쳤다.

양사가 거느리고 있는 진에어, 에어부산, 에어서울 등 LCC(저비용항공사)도 재편이 이뤄질 가능성도 제기된다.

진에어를 중심으로 에어부산과 에어서울을 합병할 경우 초대형 LCC가 탄생할 수 있다는 얘기다. 산은 등 채권단 입장에서는 아시아나항공 매각 추진 과정에서 자회사들의 분리매각 여부가 골칫거리였다. 하지만 대한항공이 아시아나를 인수하면 자연스럽게 에어부산과 에어서울도 진에어에 흡수되는 그림이 가능해지는 것이다.

현재 국내 항공시장은 FSC 2곳인 대한항공과 아시아나항공을 비롯해 LCC인 제주항공, 진에어, 티웨이항공, 에어부산, 이스타항공, 에어서울, 에어로케이, 플라이강원, 에어프레미아 등으로 이뤄져 있다.

이렇게 되면 국내 항공시장은 FSC의 경우 대한항공+아시아나의 초대형 항공사로 단일화되고, LCC도 제주항공과 진에어(에어부산, 에어서울)의 양강 체제로 전환될 전망이다.

나머지 티웨이항공, 이스타항공, 에어로케이, 플라이강원, 에어프레미아 등이 코로나19 여파에서 어느정도 더 버틸수 있을지 예측하기 힘든 상황이어서 추가적인 시장 재편도 배제할 수 없다.

황용식 세종대 경영학과 교수는 “LCC 공급과잉 문제가 꾸준히 지적돼온 만큼 거래 성사 시 계열 LCC는 진에어로 흡수 통합하는 방안이 유력해 보인다”면서 “이후에는 자연스럽게 제주항공, 진에어 중심으로 시장이 정리될 것”이라고 분석했다.

메가 LCC 탄생… '진에어+에어부산+에어서울'

- 이대준 기자

입력 2020-11-16 13:29수정 2020-11-16 13:48

공유하기

기사 공유하기

FSC '1국적 1항공사'세계 7위 부상… 자산 40조-매출 20조-항공기 260대 LCC, 제주-진에어 양강구도로

관련기사

이대준 기자