보험硏, CEO 38명 대상 설문조사보험산업 성장·수익성 부정적새 회계기준 준비 진전… 디지털 전략 중요

-

- ▲ ⓒ보험연구원

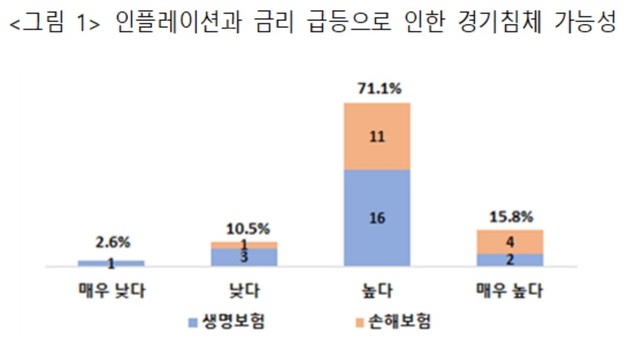

대부분의 보험회사 CEO들이 인플레이션과 급격한 금리 상승에 따른 수요 위축으로 인해 경기침체 가능성이 높다고 진단했다. 보험산업도 이로 인해 성장성과 수익성 면에서 부정적일 것으로 내다봤다.보험연구원 김세중 연구위원과 김유미 연구원은 13일 '2022년 보험회사 CEO 설문조사' 보고서를 발표했다. 이번 설문은 지난 7월 13일부터 8월 24일까지 43일간 진행됐으며, 42명의 CEO 중 38명(생명보험 22명, 손해보험 16명)이 응답했다.설문조사 결과에 따르면 보험회사 CEO들은 향후 경제환경 변화에 대한 의견을 묻는 질문에 대부분 부정적인 전망을 내놨다. 설문조사에 응한 CEO 중 86.9%(33명)가 인플레이션과 금리 급등으로 인한 경기침체 가능성이 높다고 답했다.아울러 보험회사 CEO들은 대부분 인플레이션 위협이 단기적 현상이며 시중 금리 상승 또한 단기에 그칠 것으로 예상했지만, 이러한 경제환경 변화가 결국 보험산업 성장성과 수익성에는 부정적일 것으로 예상했다.내년부터 도입될 예정인 새 보험회계기준(IFRS17)과 K-ICS에 대한 준비 수준은 전년에 비해 진전됐으며, 지난해 개편된 모집수수료 체계(1200% 룰)에 대해서는 현재가 적정하다는 응답이 많았다.디지털 전략과 저탄소 정책의 중요성에 대해서도 대부분의 CEO들이 공감했다. 향후 1년 간 디지털 전략의 중요성이 증가할 것으로 응답한 CEO는 65.8%, 크게 증가할 것이라고 응답한 CEO도 26.3%로 나타났다.기후위기 대응을 위한 저탄소 정책의 중요성에 대해 중요하거나 매우 중요하다고 응답한 CEO도 71.1%로 나타났으며, 중요하지 않다고 응답한 CEO는 없었다.생명보험과 손해보험 주력상품 전략은 작년 설문과 마찬가지로 각각 보장성보험, 장기인보험 비중이 높았으나, 생명보험의 경우 연금보험과 변액보험 비중이 확대됐다. 손해보험의 경우 장기물보험과 배상책임보험에 대한 선호가 상승했다.김세중 연구위원은 "설문조사 결과 보험회사 CEO들은 급격한 경제환경 변화와 2023년 예정된 시가평가 기반의 신제도 도입으로 전년에 비해 단기 현안에 보다 집중하는 모습"이라며 "2023년은 다양한 불확실성에 대응해야 하는 한 해가 될 것으로 보인다"고 말했다.이어 "과거 경험해보지 못한 고금리, 저성장 환경이라는 부정적인 여건에서 보험회사는 성장성 및 수익성 유지를 위한 상품 전략, 판매채널 전략, 보험금 누수 억제, 사업비 관리 등에 집중할 필요가 있다"고 덧붙였다.