-

- ▲ 최진관 세무법인 지오 대표세무사.ⓒ뉴데일리

정부는 자본이득에 대한 과세를 강화하겠다며 상장주식 양도소득에 대한 과세대상을 단계적으로 확대하고 있다.

현재 소액주주가 장내에서 상장주식을 양도하는 경우 양도차익에 대해서는 양도소득세 부담이 없지만, 대주주에 해당하면 양도소득세를 부담해야 한다.

2018년부터 이러한 대주주의 범위를 점진적으로 확대하고 주식 양도에 대한 세율도 인상하면서 상장주식 양도소득에 대해 과세를 현실화하고 있다.

그렇다면 세법에서 정한 대주주의 범위와 세율은 어떻게 될까?

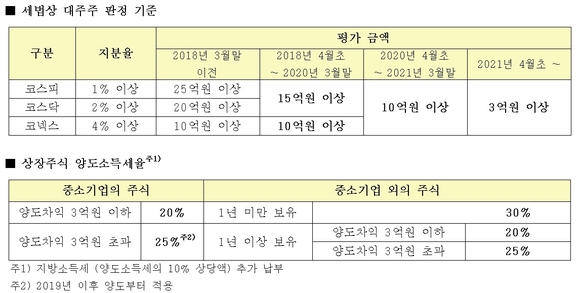

먼저 세법상 대주주의 범위는 주식의 지분율과 평가금액을 기준으로 판단하고 있는데, 아래의 지분율 기준과 평가금액 기준 중 하나라도 해당하면 대주주에 해당한다.

지분율 기준에 따라 대주주 여부를 판단할 때는 직전 사업연도말 보유현황에 따라 결정된다. 예를 들어 2017년말에 코스피 주식 보유 지분율이 1% 이상이었다면, 2018년도는 대주주에 해당돼 2018년에 양도하는 해당 주식에 대해서는 양도소득세를 부담해야 한다.

평가금액 기준에 따라 대주주 여부를 판단할 때에도 직전 사업연도말 보유현황에 따라 판단하지만 지분율 기준과 다른 점은 직전 사업연도말에 평가금액 기준 아래로 보유하면 당해 사업연도 중에는 대주주에 해당하지 않는다는 점이다.

지분율 기준을 적용할 때에는 당해 사업연도 중에 지분율이 판정 기준 이상이 되면 그 이후부터 바로 해당 사업연도말까지 대주주에 해당한다는 것과 가장 큰 차이점이다.

예로 2017년말 현재 코스피 주식을 15억원 미만으로 보유하고 있던 자는 2018년도 중에 얼마의 주식을 추가로 취득했더라도 2018년 중 해당 주식 양도 시 양도소득세가 없다.

그러나 2017년말 현재 코스피 주식을 1% 미만으로 보유하고 있던 자는 2018년 중에 해당 주식을 추가 취득해 지분율이 1% 이상 올라가게 되면, 그 때부터 2018년도말까지 해당 주식 양도 시 양도소득세를 부담하게 된다. -

- ▲ ⓒ세무법인 지오

상기 표에서 보듯이 2021년 4월 1일부터는 평가금액 기준이 3억원 이상으로 대폭 강화돼 앞으로는 상장주식 양도로 양도소득세를 부담하는 이가 많이 늘어날 것으로 예상된다.

연도 중에는 지분율이 기준을 넘지 않게 관리를 하고 연도 말에는 평가금액과 지분율이 기준을 넘지 않게 관리를 하면, 그 다음연도 상장주식 양도 시 양도소득세를 피해갈 수도 있다.

대주주 기준은 주식 종목별로 판단하는 것이므로 여러 주식에 분산투자를 하는 것도 양도소득세를 피할 수 있는 방법이다.세무법인 지오 최진관 대표세무사 약력

▲ 前) 우리은행 소속 세무사 (고액자산가 컨설팅 경력 9년) (2006년~2014년)

▲ 前) 전국은행연합회 세무전문위원회 실무위원 (2007년~2009년)

▲ 現) 세무법인 지오 대표세무사 (2014년 ~ 현재)

▲ KBS 9시 뉴스, 연합뉴스 외 각종 TV방송 출연

▲ 매일경제, 한국경제, 중앙일보, 파인낸셜뉴스, 문화일보 외 주요 언론사 기고 다수

▲ 국세청, 한국금융연수원, 한국예탁결제원, 우리은행, 삼성생명 등 세무강의 다수

[기고] 2018년부터 달라지는 상장주식 양도소득세

- 차진형

입력 2018-03-22 22:15수정 2018-03-26 17:02

공유하기

기사 공유하기

관련기사

차진형