-

- ▲ 세무법인 지오 정상현 세무사ⓒ뉴데일리

현대인의 가장 대중적인 운송수단 중 하나인 자동차는 사업자에게 없어서는 안 될 필수 품목이다.

따라서 사업자들은 업무용자동차에 대한 비용처리 문제가 항상 고민이다.

이전까지는 사업자가 업무용으로 사용할 승용차를 취득, 유지하거나 처분함으로써 발생하는 비용은 업무사용여부에 관계없이 임의로 비용처리가 가능했다.

하지만 2016년부터는 업무용승용차 관련 비용의 손금불산입 등 특례 규정을 신설하면서 비용에 대한 기준이 보다 강화됐다.

2017년에는 성실신고 확인 대상 사업자 외 복식부기의무자(제조업 외 직접연도 수입금액 1억5000만원 이상인 사업자)도 적용대상에 포함돼 업무용자동차 비용처리에 대해 고민하는 이들도 더욱 많아졌다.

관련 법은 비싼 외제차를 업무용으로 구입한 뒤 개인이 마음대로 사용하면서 세금까지 탈루하는 폐해를 막기 위해 개정된 것이다.

실제 법 도입 후 2016년 국내에서 팔린 수입차 가운데 업무용 차량 비중이 크게 감소했다는 점에서 긍정적 효과를 이끌었다고 볼 수 있다.

하지만 다수의 개인사업자에게는 관련 법으로 인한 불편함도 적지 않은 것으로 전해진다.

먼저 법인사업자의 경우 업무전용 자동차 보험에 가입하지 않으면 당해 과세기간동안 관련 비용 전체를 실제 업무에 사용했음에도 불구하고 관련 비용 전액을 인정받지 못한다.

이는 실질과세원칙에 위배되므로 업무전용 자동차보험 강제 가입을 완해할 필요가 있다.

이밖에도 법인의 경우 업무외 사용금액에 대해 추가적인 급여성격으로 보아 해당자에 대한 상여로 소득 처분된다. 즉, 근로소득세 부담액이 증가하게 되는 등 이중과세 문제가 발생하고 4대 보험료 상승으로 인해 과다한 비용부담도 발생하게 된다.

법의 틈새를 악용한 사례도 우려된다.

현행법상 운행기록부 작성과 관련해 업무전용 보험에 가입돼 있는 차량이 운행기록부를 작성하지 않았을 경우 차량 관련 비용이 1000만원 이하면 해당금액 전액을 비용 처리할 수 있다.

예를 들어 해당사업연도 차량 관련 비용이 2000만원이고 업무사용비율이 40%일 때 비용으로 인정받는 금액은 800만원이다. 따라서 정직하게 운행기록부를 적성하지 않고 1000만원 비용 인정받는 것보다 운행기록부를 작성했을 시 오히려 손해를 보게 되는 모순이 발생한다.

그리고 운행기록부가 현실적으로 정확히 작성되기 어렵다는 점과 더불어 임의로 작성했다고 한다 하더라도 검증할 수 있는 확실한 방법이 없다는 점 또한 해당 규정의 문제점으로 생각된다.

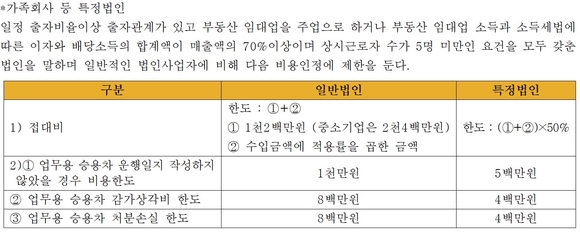

마지막으로 2017년부터 가족회사 등 특정법인에 대해 비용에 산입할 수 있는 한도를 일반적인 경우의 1/2로 설정함으로서 업종 규모가 상이한 법인간의 형평성의 문제점도 있다.

관련 규정은 도입 취지에 따라 업무용차량의 비용에 대한 기준을 마련해 사적 사용과 과도한 비용처리에 어느 정도 효과가 있는 것은 사실이나 실무에서 적용이나 기타 여러 문제점도 있으므로 추후 조세 공평성과 과세 합리성을 겸비한 실효성 있는 검토가 이뤄지길 기대해 본다. -

- ▲ ⓒ세무법인 지오

[기고] 세법 바뀐 업무용자동차 비용처리, 개선점 ‘가득’

- 차진형

입력 2018-02-18 11:41수정 2018-02-18 11:48

공유하기

기사 공유하기

세무법인 지오 정상현 세무사

관련기사

차진형