국내생산분은 2015년 이후 첫 역성장92.4% 해외 생산… 수출 통계서 제외삼성·LG '헝가리-폴란드 공장' 66% 급성장

-

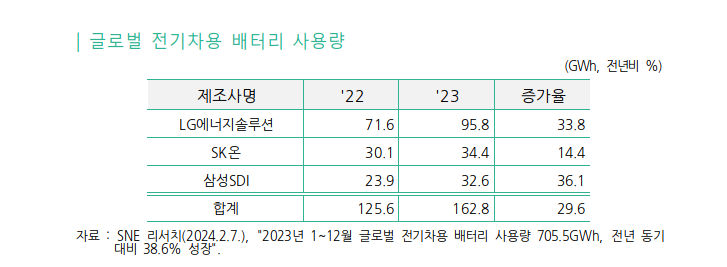

- ▲ 글로벌 전기차용 배터리 사용량. ⓒ한국무역협회

지난해 우리나라 이차전지 수출이 소폭 감소한 것은 해외 생산 확대에 따른 현상이며 실제 글로벌 사용량은 대폭 증가했다는 분석이다.15일 한국무역협회 국제무역통상연구원이 발간한 '이차전지 수출 변동 요인과 향후 전개 방향' 보고서에 따르면 2023년 기준 ▲삼성SDI ▲LG에너지솔루션 ▲SK온 등 우리나라 배터리 3사의 해외 생산 비중은 92.4%로 집계됐다.현행 규정상 해외 공장에서 생산 후 판매되는 배터리는 국내 통관을 거치지 않기 때문에, 수출 금액으로 집계되지 않는다. 보고서에 따르면 배터리의 국내 생산 비중이 10%가 채 되지 않아 지난해 우리나라 이차전지 수출(98.3억달러)이 전년 동기 대비 1.5% 감소했다고 봤다.실제 K-배터리의 글로벌 사용량은 2022년 대비 29.6% 증가하며 큰 폭의 성장세를 이어갔다. 특히 국내 기업의 주요 생산 거점인 헝가리와 폴란드의 이차전지 수출 금액이 크게 증가했다. -

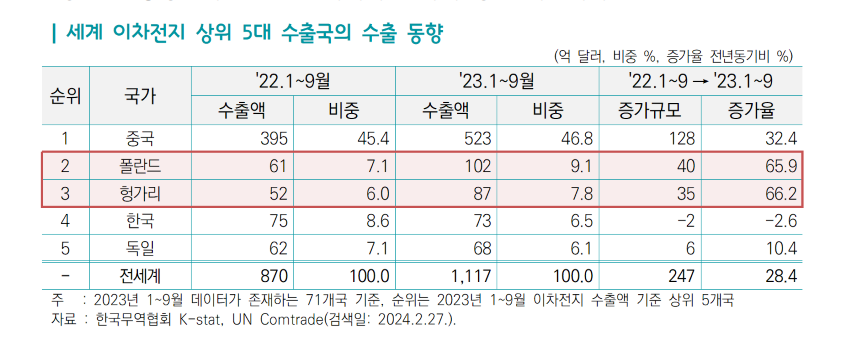

- ▲ 세계 이차전지 상위 5대 수출국의 수출 동향. ⓒ한국무역협회

2023년 3분기 기준 세계 이차전지 상위 5대 수출국 중 수출 증가율이 가장 높았던 나라는 ▲헝가리(66.2%) ▲폴란드(65.9%)로, 중국(32.4%)을 크게 상회했다. 폴란드는 LG에너지솔루션 총생산의 47.5%, 헝가리는 삼성 SDI 총생산의 77.1%를 차지하는 최대 생산 거점이다.아울러 보고서는 이차전지 수출 변동 요인으로 ▲중국과의 경쟁 ▲LFP 배터리 선호도 증가 ▲전기차 수요 둔화 등을 꼽았다. 다만 요인별 영향력을 분석했을 때 해외 생산 확대가 가장 큰 비중을 차지하는 것으로 나타났다.올해 하반기 중 미국 금리가 인하될 경우, 주요국의 점진적 경기 개선에 힘입은 전기차‧배터리 수요 회복이 예상돼 이차전지 산업도 호조세를 이어갈 것으로 전망했다. 또 미국의 인플레이션감축법을 통한 중국산 배터리 견제로 인한 우리 기업의 반사이익도 기대되는 상황이다.또 원료 광물 가격 하락세가 둔화되는 점도 호재로 작용할 가능성이 있다. 일반적으로 제조 원가 상승은 기업에 불리하지만, 이차전지 산업은 납품 단가가 원자재 가격과 연동되는 경우가 많아 광물 가격이 상승하면 원자재 구매와 완제품 납품 간 시차로 인해 수익성이 개선된다.한국무역협회 도원빈 수석연구원은 "지난해 우리나라 배터리 수출이 감소한 것은 우리 기업의 경쟁력 약화가 아닌 해외 생산 확대에 따른 현상"이라면서 "2023년 K-배터리의 실제 사용량 기준 세계 시장 점유율은 23.1%로 수출 점유율('23.1~9월 6.6%) 대비 3배 이상 높다"고 언급했다.이어 "다만 안정적인 공급망의 구축을 위해 국내 이차전지 제조시설의 확대를 위한 정책이 필요하다"며 "미국이 인플레이션감축법을 통해 자국 내 배터리 제조시설에 30%에 달하는 투자 세액공제를 제공하고 있어 우리도 경쟁국과 동등한 투자 환경 제공이 필요한 시점이다"고 강조했다.