-

- ▲ ⓒ연합뉴스

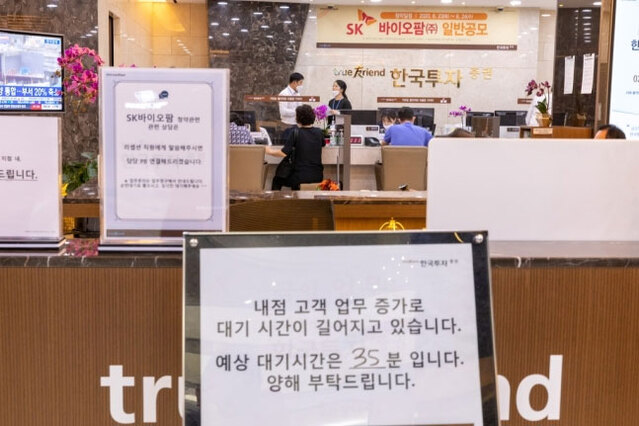

올해 기업공개(IPO) 최대어인 SK바이오팜이 역대 공모주 청약 증거금 기록을 경신했다.

◆IPO 증거금 '새역사'… 일찍이 예고된 역대급 대흥행

25일 NH투자증권에 따르면 23일과 24일 이틀간 일반 공모주 청약을 실시한 결과 경쟁률은 323.02대 1을 기록했다. 일반 청약 물량인 391만 5662주에 대해 총 12억 6485만 3070주의 청약 신청이 들어왔다.

청약 증거금은 총 30조 9899억원이 모집됐다. 이는 지난 2014년 제일모직의 역대 최대 증거금 30조 649억원의 기록을 넘어선 것이다. 당시 제일모직은 574만 9990주 모집에 11억 2057만 3920주의 청약이 들어오며 194.9대 1의 경쟁률을 기록한 바 있다.

증권사별로는 한국투자증권이 351.09대 1로 가장 높은 경쟁률을 기록했고, NH투자증권 325.17대 1, 하나금융투자 323.30대 1, SK증권 254.47대 1 등으로 나타났다.

증거금 1억원을 넣었을 경우 12주 정도의 주식을 배정받을 수 있을 것으로 보인다.

SK바이오팜은 지난 17일과 18일 양일간 국내 및 해외 기관투자자를 대상으로 진행한 수요예측 결과, 국내외 총 1076개 기관이 참여해 835.66대 1의 경쟁률을 기록하면서 흥행을 예고한 바 있다.

증권가에서는 SK바이오팜의 시장가치를 5조원 이상으로 관측하면서 일찌감치 투자에 대한 기대감을 높였다.

◆뇌전증·수면장애 신약 글로벌 판매… 파이프라인 기대감 ↑

SK바이오팜은 지난 2011년 SK의 생활과학(라이프 사이언스) 사업부문이 단순 물적 분할되면서 설립된 중추신경 관련 신약 개발업체로, SK가 지분의 100%를 보유하고 있다.

이같은 투자열풍을 이끌어낸데는 SK의 자회사라는 점을 넘어 이미 글로벌 시장에서 기술력을 검증받았다는 점이 반영된 것으로 분석된다.

SK바이오팜은 지난해 11월 뇌전증 치료 신약 '세노바메이트'(엑스코프리)에 대한 미국 식품의약국(FDA) 품목 허가를 받고, 지난달부터 판매를 시작했다.

국내 제약사가 자체 개발한 신약을 기술수출하지 않고 FDA에 직접 판매허가를 신청해 승인을 획득한 건 SK바이오팜이 처음이다. 글로벌 시장에서 개발부터 판매까지 모든 과정을 독자적으로 해낸 유일한 기업인 셈이다.

이와 함께 수면장애 신약 '솔리암페톨'은 임상 1상을 마친 후 재즈 파마슈티컬스사에 기술수출 해 현재 미국과 유럽에서 판매되고 있다.

이미 글로벌 신약 2개 제품의 개발을 성공한데 더해 SK바이오팜은 현재 8개 글로벌 파이프라인을 보유하고 있다.

특히 중추신경계 질환 및 항암 분야에 특화된 파이프라인을 갖췄다는 점도 경쟁력으로 꼽힌다.

조정우 SK바이오팜 사장은 지난 15일 진행한 IPO 관련 온라인 기자간담회에서 "현재 중추신경계 신약 개발부터 상업화까지 전 과정을 내재화 했고, 이를 위해 필요한 글로벌 조직과 경쟁력을 갖췄다"며 "자체 역량과 다양한 형태의 파트너십을 통해 계속해서 미충족 수요가 높은 치료제를 개발하여 글로벌 빅파마들과 어깨를 나란히 할 것"이라고 포부를 밝혔다.

향후 기대되는 파이프라인으로는 레녹스-가스토증후군(희귀 소아 뇌전증) 치료제 '카리스바메이트'가 꼽힌다.

카리스바메이트는 지난 2017년 미국 FDA로부터 희귀의약품으로 지정받았으며 현재 미국에서 1b/2상이 진행 중이다. 내년 임상 3상 진입이 기대된다.

한편, SK바이오팜은 내달 2일 상장될 예정이며 공모자금의 대부분은 세노바메이트 상업화와 경상연구개발비로 집행될 계획이다.

-

- ▲ 조정우 SK바이오팜 대표이사 사장 ⓒSK바이오팜

SK바이오팜 청약 역대 최대 31조 몰려… "글로벌 기술력에 투자"

- 손정은 기자

입력 2020-06-25 06:00수정 2020-06-25 06:00

공유하기

기사 공유하기

공모주 청약 증거금 30조 9889억… 제일모직 기록 넘어서최종 청약 경쟁률 323대 1… 1억 넣으면 12주 받아글로벌 신약 2개… 중추신경계 특화 파이프라인 경쟁력

손정은 기자