연 1800만원까지 납입가능… 연 700만원까지 세액공제중도 해지시 납입금액·운용수익 16.5%의 소득세 부담

-

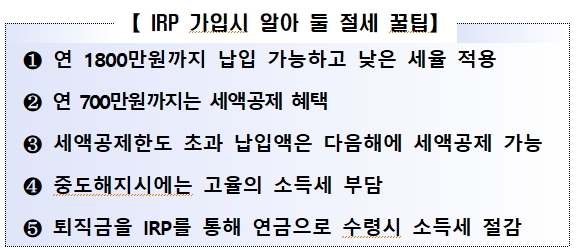

14일 금융감독원이 IRP(개인형 퇴직연금)가입시 알아 둘 절세 꿀팁 5가지를 소개했다.

- ▲ ⓒ금융감독원

우선 개인이 IRP에 자기 부담으로 납입할 수 있는 최고 금액은 연금저축을 포함해 연간 1800만원이다.

IRP 납입으로 발생하는 이자소득에 대해서는 매년 15.4%의 이자소득세를 면제받는 대신 장래 연금으로 수령할 때 저율(3.3%~5.5%)의 연금소득세율을 적용받을 수 있다.

IRP의 경우 연금저축을 포함해 연간 700만원까지는 세액공제 혜택을 받게 된다. 즉 연금저축으로 400만원까지 세액공제를 받고 IRP에 가입해 추가로 300만원을 납입하면 700만원까지 세액공제 혜택을 받을 수 있다. 세액공제율은 총급여가 5500만원 이하인 사람은 16.5%를 적용받고 총급여가 5500만원을 초과하는 사람은 13.2%를 적용받는다.

만약 연간 세액공제한도를 초과했다면 다음해에 초과 납입액에 대한 세액공제를 받을 수 있다. 예를들어 연간 총급여가 5500만원을 넘는 근로자가 2016년에 1000만원을 납입한 경우에는 700만원에 대해 세액공제를 받고 다음해에 300만원을 이월신청해 세액공제를 받게 된다.

IRP에 가입해 세액공제 혜택을 받은 후 IRP를 중도해지할 경우에는 세제혜택을 받은 납입금액과 운용수익에 대해 16.5%세율을 적용한 기타소득세를 부담해야 한다. 따라서 IRP에 가입후에는 중도해지를 하지 않는게 고객에게 유리하다. 중도해지를 피하기 위해서는 본인의 소득과 공제요건 뿐만 아니라 연금수령 전 필요자금 수요 등을 충분히 고려해 IRP에 가입해야 한다는 게 전문가들의 조언이다.

또한 퇴직 후 퇴직금 전액을 일시에 사용할 계획이 아니라면 IRP 계좌로 퇴직금을 이체해 55세 이후 연금으로 수령하면 일시금으로 수령할 때 부과되는 퇴직 소득세를 30% 줄일 수 있다.

즉 퇴직금을 일시금으로 받은 경우에는 퇴직금 규모와 근속기간에 따라 28.6%까지의 세율을 적용한 퇴직소득세를 납부해야 하지만 IRP계좌로 이체해 연금으로 받으면 해당 퇴직소득세율의 70%만 연금 소득세로 납부하면 된다.

![[속보] 유가 9% 급등에 … 코스피 장중 2% 넘게 급락, 5500 붕괴](https://image.newdaily.co.kr/site/data/thumb/2026/03/06/2026030600058_0_thumb.jpg)