2분기 평균 39%하나 36.6%… 비대면 인뱅 보다 낮아 하반기는 빨간불… 연체↑, 예대마진↓

-

- ▲ ⓒ뉴데일리

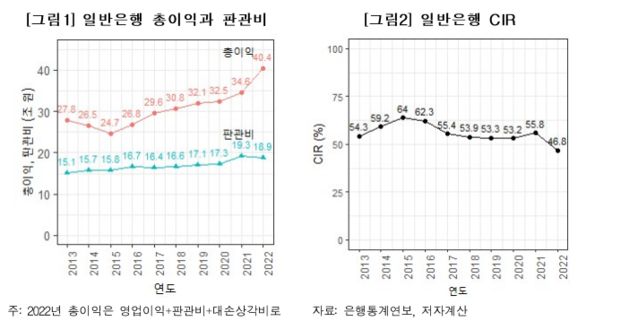

올해 상반기 4대 시중은행의 영업이익경비율(CIR)이 플랫폼 중심 영업인 인터넷전문은행보다 낮거나 평균 40% 아래로 떨어진 것으로 나타났다.경영효율성 지표인 CIR은 은행의 총영업이익에서 인건비, 전산비, 임대료 등 판매‧관리비가 차지하는 비율이다. 수치가 낮을수록 경영 효율성과 생산성이 높다는 뜻이다.상반기 CIR은 성과를 냈지만 하반기 전망은 암울하다. 정부와 정치권이 은행 공공성을 강조하며 예대마진 축소와 충당금 적립을 강조하는데다 금리하락 기조로 이자손익 감소 가능성이 커졌기 때문이다.25일 금융권에 따르면 올해 2분기 기준 4대(KB국민‧신한‧하나‧우리) 은행의 평균 CIR은 39.01%로 집계됐다.하나은행이 36.6%로 가장 낮았고, KB국민은행이 39.3%, 신한은행이 39.35%, 우리은행이 40.8% 순이다.특히 하나은행은 카카오뱅크의 올 2분기 CIR인 39% 보다 낮았다. 비용 효율화 측면에서 유리한 무(無) 점포‧플랫폼 중심의 인뱅을 영업점포를 운영하는 시중은행이 앞지른 것이다.시중은행의 CIR은 최근 11년새 가장 낮은 수준이다.국내 일반은행의 CIR은 2013년 54.3%였으나 총이익 감소로 2015년까지 64% 상승했다. 이후 총이익이 증가하며 다시 하락해 지난해는 46.8%를 기록했다.그동안 은행 CIR이 안정적으로 유지된 배경은 총이익이 판관비보다 크게 늘어서다. 여기에 코로나 유행 이후 대출이 급증하고 금리인상기까지 겹치면서 이자이익 덕을 봤다.반면 판매‧관리비는 증가 폭이 둔화했다. 은행들이 디지털 전환을 앞세우며 영업점을 줄이고 비대면 시스템을 강화하면서 지출 구조가 개선된 것이다. -

- ▲ ⓒ금융경제연구소

그러나 하반기부터는 은행의 경영효율화가 녹록치 않을 것이란 전망이 우세하다.정부와 정치권이 은행의 돈잔치를 비판, 은행의 예대마진에 제동을 걸면서 생산성 확대에 걸림돌이 되고 있어서다.은행들이 그동안 꾸준히 늘려온 대출도 연체율이 높아지면서 부실 가능성이 커지고 있다.향후 금리하락으로 이자손익이 줄어 CIR이 평년 수준인 50~60% 수준으로 상승하는 등 생산성이 떨어질 것이란 우려도 나온다.은행 관계자는 “은행들이 수익을 늘리기 어려워지면 비용을 줄이는 방식을 택할 가능성이 높다”며 “이 경우 희망퇴직을 확대해 인력구조를 효율화 하거나 점포를 줄여 판관비를 아끼는 게 유력해 보인다”고 말했다.일각에서는 은행의 CIR 상승을 효율성 악화로 판단해 점포폐쇄나 인력감축의 근거로 사용하는 것은 지양해야 한다는 지적도 나온다.금융경제연구소의 이강원 연구원은 “판관비는 인건비 외에 다른 요소들이 포함됐고, 판관비는 고정비 성격이 강해 총이익에 비해 변동이 크지 않은 경향이 짙다”며 “향후 CIR 상승시 이를 비용증가로 인한 효율성 악화로 받아들여 점포폐쇄나 인력감축의 근거로 해석하는 것은 타당하지 않다”고 평가했다.

![[속보] 코스피 5%대 또 폭락, 5500 장중 붕괴 … '매도 사이드카' 발동 후 낙폭 일단 좁혀](https://image.newdaily.co.kr/site/data/thumb/2026/03/04/2026030400077_0_thumb.jpg)