잔액 규모 은행 이어 전체 2위PF 5000억 규모 연체 중90조 부동산담보대출도 리스크 고조

-

- ▲ ⓒ연합뉴스

태영건설이 워크아웃(기업구조개선작업)을 신청하면서 보험사의 채권에도 비상이 걸렸다. 최근 몇 년새 부동산 프로젝트파이낸싱(PF) 등 부동산 관련 대출이 늘면서 시중은행보다는 보험사 등 2금융권 회사들이 직격탄을 맞을 가능성이 높다는 분석이 나온다.

3일 관련업계에 따르면 보험사들이 태영건설에 빌려준 대출금의 규모는 지난해 3분기 기준 2362억원 규모다. 시중은행(7244억원)보다는 적지만 상호금융(1090억원), 증권사(883억원), 저축은행(50억원) 등에 비해 압도적으로 많다.

보험사별로 한화생명이 845억원으로 가장 많았다. NH농협손해보험 333억원, 흥국생명과 IBK연금보험은 각각 268억원, 한화손해보험과 푸본현대생명은 각각 250억원 그리고 NH농협생명은 148억원의 PF 대출을 해준 것으로 알려졌다.

금융감독원에 따르면 지난해 9월말 기준 보험사 부동산 PF 대출잔액은 43조3000억원으로, 2022년 말(44조3000억원)보다는 1조원 가량 줄었지만 은행(44조2000억원)에 이어 가장 많은 수치다.

문제는 같은 기간 연체율이 0.6%에서 1.1%로 2배 가량 증가했다는 점이다. 보험사가 내준 부동산 PF 대출 가운데 5000억원이 연체가 되고 있는 것이다. 약 2년전인 2021년 말에는 0.07%에 불과했다.

물론 보험업계는 이번 태영건설 워크아웃 사태와 마찬가지로 피해는 제한적일 것으로 전망했다. 대부분이 선순위채권이고 보증을 낀 대출이 많아 손실 규모는 크지 않을 것이란 분석이다.

업계 한 관계자는 "보험사들도 일부 대출 잔액이 있기 때문에 대책을 마련하는데 협조를 하고 있는 상황"이라며 "타 업권에 비해 대출 금액이 크지 않은데다 대부분이 선순위여서 직접적인 영향은 제한적"이라고 말했다. -

- ▲ ⓒ금융감독원

다만 최근 보험사의 부동산담보대출 연체율이 급등하면서 재무건전성을 위협할 수 있다는 우려도 제기된다.

금융감독원 금융통계정보시스템에 따르면 지난해 3분기 국내 생명보험사 14곳의 부동산담보대출금 총액은 56조4394억원으로, 전년 동기(58조6882억원) 대비 2조2488억원(3.8%) 줄었다.

하지만 이 기간 대출채권에서 부동산담보대출이 차지하는 비율은 36.0%에서 49.8%로 급증했다. 특히 보험사의 부동산담보대출은 은행권 대비 가계대출 규제가 상대적으로 느슨하고 조금 더 금리가 높아 보험사들이 앞다퉈 늘려왔다.

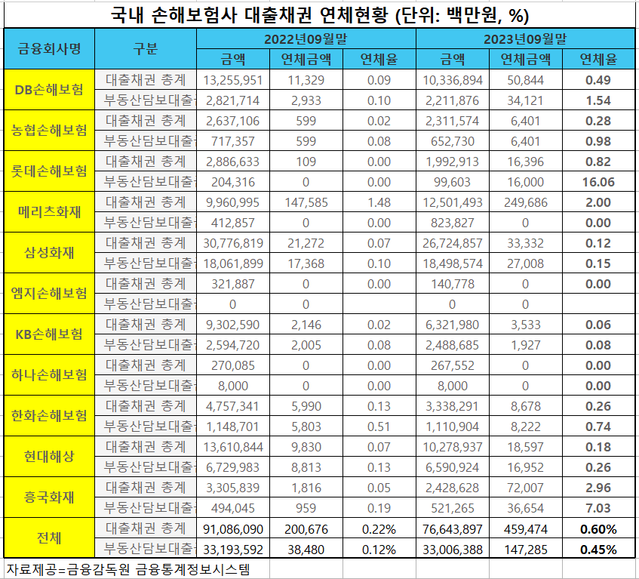

손해보험사들도 마찬가지 모습을 보였다. 지난해 3분기 국내 손보사 11곳의 부동산담보대출금 총액은 33조64억원으로, 전년 동기(33조1936억원) 대비 1872억원(0.6%) 줄었지만 전체 대출채권에서 차지하는 비율은 36.4%에서 43.1%로 늘었다.더 큰 문제는 이 기간 부동산담보대출 연체율이 0.12%에서 0.45%로 3배 이상 늘었다는 점이다. 연체금액도 385억원 수준에서 1473억원 수준으로 크게 늘었다.

보험사별로 흥국화재가 367억원을 연체해 7.0%의 연체율을 보였으며 이어 DB손보가 341억원(연체율 1.5%)을 연체했다.

반면 지난해 3분기 기준 생보사의 부동산담보대출 연체율은 0.17%로, 전년 동기(0.18%) 대비 비교적 안정적인 모습을 보였다. 일각에서는 부동산담보대출의 연체액이 늘어나게 될 경우 보험사의 건전성을 위협할 수 있다는 우려가 나온다.

업계 한 전문가는 "보험사의 부동산담보대출 연체율이 올라가고 전체 연체액이 커질 경우 보험사의 재무건전성에도 위험 요소가 될 것"이라며 "만약 지방 사업장을 중심으로 미착공 현장이 늘어나게 되면 보험사들의 어려움은 더 가중될 수 있다"고 말했다.