우리은행, 지주 전환 영향…제외해도 수익 4.5% 증가보험·카드 등 2금융권 적극적 M&A 실행 ‘몸집불리기’

-

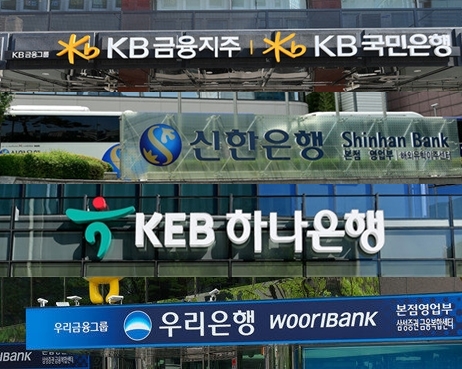

- ▲ ⓒ뉴데일리DB

국내 금융지주회사들이 지난해에 이어 호실적을 이어가고 있다. 금융권 안팎으론 불확실성이 존재하지만 지주회사를 중심으로 계열사들이 똘똘 뭉친 결과로 풀이된다.

30일 금융감독원이 밝힌 ‘2019년 상반기 금융지주회사 경영실적’에 따르면 10개 금융지주회사의 총자산은 2587조원, 당기순이익은 8조6000억원으로 집계됐다.

자산과 수익 모두 1년 전과 비교했을 때 각각 25.1%, 21.2% 상승했다. 이는 우리은행이 지주회사로 전환한 영향이 컸다. 그러나 우리금융지주를 제외하고도 총자산은 전년대비 7.7%, 순이익은 4.5% 증가해 호실적을 이어갔다.

실제 계열사별 총자산의 경우 은행이 94조원으로 6.2% 성장했으며 보험권도 37조7000억원(20.8%) 증가하는 등 전반적으로 자산을 큰 폭으로 늘렸다.

금융지주사 내 자회사 자산 비중은 은행이 75.8%, 금융투자 9.6%, 보험 8.5%, 여전사가 5.2%로 아직도 은행 비중이 높았다.

수익 비중도 은행이 절대적이다. 은행권이 올해 상반기 6조3674억원의 당기순이익을 거뒀다. 하지만 증가폭은 0.2%에 불과했다.

카드·캐피탈 등 여전사의 경우 가맹점 수수료 영향으로 인해 당기순이익이 481억원 감소했다.

금융지주 계열사 중 효자 종목은 증권 영역이었다. 금융투자는 상반기 총 1조7814억원의 당기순이익을 올렸으며 증가폭은 35.1%에 달했다. -

주요 금융지주사들은 보험, 카드사 등 M&A를 통해 편중된 사업구조를 개선한다는 방침이다. 은행의 수익만으론 생존능력이 떨어진다는 판단에서다.

- ▲ ⓒ금융감독원

6월말 기준 금융지주의 총자본비율은 13.75%로 1년 새 0.63% 포인트 하락했다. 규제비율인 11.5%보다 높지만 위기 대응 능력을 감안하면 수치 하락이 반갑지 않다.

일단 금융지주사들은 경기불확실성에 대비해 적극적으로 부실채권을 정리하고 대손충당금을 적립하고 있지만 장기적인 성과를 내기 위해선 결국 M&A에서 해법을 찾을 수밖에 없다는 결론이다.

앞서 신한금융지주는 오렌지라이프를 인수하며 2금융권 몸집불리기의 신호탄을 쐈다. 이어 우리금융도 롯데카드 인수에 성공하며 사업 영역을 보다 넓혔다.

KB금융 역시 비은행권 강화를 위해 매물을 찾고 있는 중이다. 따라서 내년에도 금융권 인수합병 경쟁이 더욱 치열해질 것으로 보인다.

금융감독원 관계자는 “미·중 무역분쟁, 한·일 갈등, 국내 경기부진 우려 등에 대비해 리스크관리를 강화하고 소비자보호를 철저히 하도록 감독할 것”이라며 “특히 과도한 단기실적 추구 행위를 지양하고 금융지주회사 이사회와 경영진이 건전한 지배구조를 구축해 소비자 권익을 보호하면서 장기·안정적인 성장을 추구하도록 유도하겠다”고 말했다.

![李 대통령 '분당 집' 처분 않기로 … '비거주 1주택자', 세금 중과 예외 넓어지나 [N-경제포커스]](https://image.newdaily.co.kr/site/data/thumb/2026/02/15/2026021500018_0_thumb.jpg)