美 근원물가 6.6%↑… 40년만 최대폭 상승시장전망 웃돌아…연준 매파기조 유지 무게韓美 금리격차 1.0%p 벌어질라…한은 대응 주목이자부담 급증·기업 실적↓…경기침체 우려 확산

-

- ▲ 미국 워싱턴DC의 식료품점.ⓒ연합뉴스

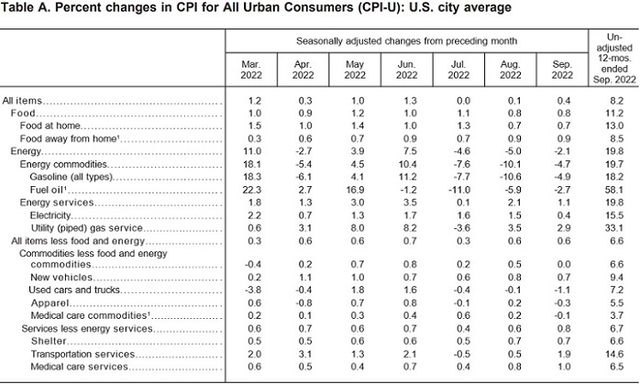

지난달 미국의 소비자물가가 8월에 이어 또다시 시장 예상치를 웃돌면서 미 중앙은행인 연방준비제도(Fed·연준)가 다음달 4연속 '자이언트 스텝'(0.75%p 금리 인상)을 밟을 가능성이 농후해졌다.연준이 금리인상 보폭을 넓히면 한국은행도 초유의 2연속 '빅스텝'(0.50%p 금리 인상)을 단행할 공산이 크다. 일각에선 금리 수직상승 여파로 실물경기가 위축하면서 한국 경제의 회복세가 더욱 약화할 수 있다는 우려가 나온다.13일(현지시각) 미 노동부가 발표한 9월 소비자물가지수(CPI)에 따르면 지난달 CPI는 296.808(1982~84=100 기준)로 지난해 같은 달과 비교해 8.2% 올랐다. 전달보다는 0.4% 상승했다.오름폭은 6월 9.1%, 7월 8.5%, 8월 8.3%, 9월 8.2%로 석달째 둔화하는 모습이다. 그러나 8월 지수가 다우존스가 집계한 전문가 전망치(8.0%)를 비교적 크게 웃돌았던 것처럼 9월 지수도 시장의 전망치보다 높았다. 전문가들은 9월 CPI가 1년 전보다 8.1%, 전달보다 0.3% 상승할 거로 내다봤다. 9월 지수는 시장의 전망치보다 각각 0.1%씩 높은 수준이다. 물가 상승률이 시장의 예상보다 더디게 꺾이고 있다는 얘기다.변동성이 큰 에너지·식품을 제외하고 장기적인 추세를 파악하려고 작성하는 근원 CPI는 298.442로 1년 전보다 6.6% 상승했다. 1982년 8월 이후 40년 만에 가장 큰 폭으로 올랐다. 전달(6.3%)보다 되레 상승폭을 키웠다. 전달과 비교하면 0.6% 올라 전문가 예상(0.4%)을 웃돌았다.국제유가 하락으로 휘발유 가격이 전달보다 4.9% 내리는 등 에너지 가격지수가 2.1% 하락했음에도 식료품(0.8%)과 주거비용(0.7%) 등이 오름세를 보이면서 물가를 떠받쳤다. -

- ▲ 미국 CPI 변화율.ⓒ미 노동부

문제는 물가 상승률 둔화 속도가 예상보다 더디게 나타나면서 연준의 매파(통화긴축 선호) 기조가 이어질 공산이 커졌다는 점이다. 연준은 지난달 21일 연방공개시장위원회(FOMC) 정례회의에서 기준금리를 75bp(0.75%p, 1bp=0.01%p) 올렸다. 연준이 3연속 자이언트 스텝을 밟은 배경에는 8월 CPI가 시장의 예상을 웃돌았던 게 컸다.제롬 파월 연준 의장은 지난달 FOMC 회의 후 기자회견에서 "물가상승률이 (연준 목표치인) 2%를 향해 내려가고 있다고 매우 확신하기 전에는 금리인하를 고려하지 않겠다"고 말했다. 이날 공개된 점도표(연준 위원들의 금리 인상 전망)를 보면 연말 금리는 4.40%로 예상됐다. 올해 2차례 더 남은 회의에서 기준금리를 1.25%p 추가로 올릴 수 있음을 시사한 것이다. 다음 달 2일 예정된 회의에서 사실상 4연속 자이언트 스텝을 밟을 가능성이 없잖다.일각에선 가파른 통화긴축에 따른 경기침체를 우려하면서 연준이 속도조절을 검토해야 한다는 의견도 제기된다. 하지만 연준이 예의주시하는 근원 CPI 상승폭이 7월 0.3%에서 8월 0.6%로 2배나 치솟은 데 이어 9월에도 상승세(0.6%)를 유지하면서 4연속 자이언트 스텝 가능성을 뒷받침하고 있다. 최근 국제통화기금(IMF)은 세계경제전망에서 올해 미국의 물가 전망치를 8.1%로, 종전보다 0.4%p 올려잡았다. -

- ▲ 미 연준과 제롬 파월 의장.ⓒ연합뉴스

다음 달 연준이 또 한 번 기준금리를 가파르게 올리면 한은의 선택지는 좁아질 수밖에 없어 보인다. 한은은 지난 12일 금융통화위원회(금통위)를 열고 기준금리를 50bp 올렸다. 7월에 이어 석달 만에 다시 빅스텝을 밟았다. 이창용 한은 총재는 "가파른 금리 인상으로 국민 고통이 가중되고 있음을 잘 알고 있다"면서도 "물가 상승폭이 5%대 중후반의 높은 오름세를 지속함에 따라 경제 전반의 더 큰 손실을 막기 위해 금리 인상 기조를 계속 가져가야 할 것으로 판단했다"고 설명했다.연준이 다시 자이언트 스텝을 밟으면 한미 간 금리 차이는 1.0%p로 벌어진다. 금리 격차가 크게 벌어지면 외국인 투자자금이 빠져나가고 원화 약세가 심화할 가능성이 커진다. 원화 가치가 더 떨어지면 어렵사리 정점을 지나고 있는 인플레이션(지속적인 물가상승) 압력이 다시 커지면서 금리 인상을 무력화할 수 있다.올해 금통위는 다음 달 24일을 끝으로 종료된다. 반면 연준의 FOMC 회의는 12월에 1차례 더 예정돼 있다. 한은이 한미 간 금리 차이가 더 벌어지는 것을 막기 위해 선제 대응에 나설 가능성이 제기되는 이유다. 한은이 다음 달 기준금리를 또다시 50bp 올리면 역대 최초로 '2연속 빅스텝'을 밟게 된다. -

- ▲ 경기 둔화.ⓒ연합뉴스

가파른 금리 상승에 따른 경기침체 우려는 또 다른 난제다. 먼저 이자 부담이 급증한다. 국회 산업통상자원중소벤처기업위원회 소속 더불어민주당 김회재 의원이 통계청 가계금융복지조사 마이크로데이터를 분석한 결과 이번 빅스텝으로 가구 금융이자 부담은 54조2063억원까지 불어날 전망이다. 기준금리가 사상 최저(0.5%)였던 지난해 3월과 비교하면 2년이 채 되지 않아 14조5835억원이나 불어나는 셈이다. 이자 부담에 소비가 줄면 실물경기가 빠르게 가라앉을 수 있다.금리 인상은 기업 투자를 위축시키는 요인이다. 최근 전국경제인연합회(전경련)가 매출 기준 상위 1000대 기업 중 제조업 기업을 대상으로 조사한 결과, 기준금리가 2.25%에서 3.0%가 되면 영업이익으로 이자 비용도 감당할 수 없는 취약기업 비율이 37.0%에서 59.0%로 늘어나게 된다.