자기자본의 143%본PF 분양률도 51%에 그쳐"부동산 자산의 부실화 가능성 증가"

-

- ▲ ⓒ한국투자캐피털 홈페이지.

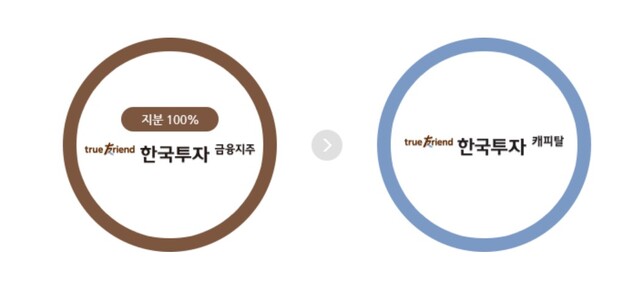

한국투자금융지주(한투지주)의 자회사인 한국투자캐피탈과 한국투자저축은행의 재무건전성에 빨간불이 켜졌다.18일 기업 신용평가기관인 한국기업평가의 분석에 따르면 한국투자캐피탈의 지난해말 기준 부동산PF 대출 규모는 1조9467억원으로, 전체 영업자산의 40.3%를 차지했다.부동산PF 대출 가운데 본PF 대출은 8265억원, 담보 없이 사업성 평가 중심으로 진행된 브릿지론 규모는 1조1202억원에 달했다. 한투캐피탈의 브릿지론 규모는 자기자본(7810억원) 대비 143%로, 동종 업계 대비 매우 높은 수준이다.본PF대출 중 분양대상 사업장 비중은 81%로, 분양률은 51%를 기록했다. 분양 리스크가 높은 대구 및 인천 지역 익스포저는 2211억원에 달했다. 브릿지론 중에서 대구 및 인천 지역 익스포저는 745억원을 기록 중이고, 중·후순위 비중은 42%를 차지했다.한기평은 "미분양 주택 증가 및 주택가격 하락, 금리상승에 따른 사업성 저하로 브릿지론의 본PF 전환이 쉽지 않은 점을 고려할 때 위험수준이 높은 편"이라며 "부동산 관련 자산의 부실화 가능성이 증가했다"고 평가했다.본PF에 대해서도 "분양성과 저조, 공사비 증가로 인한 시공사와의 분쟁, 시공사 부도 가능성 증가, 금융비용 증가 등이 건전성 하방압력으로 작용할 전망"이라며 부정적 전망을 내놓았다.윤희경 한기평 수석연구원은 "부동산 관련 대출 비중이 높은 가운데 최근 부동산 경기가 빠르게 저하되고 있어 자산건전성 추이에 대한 모니터링이 필요하다"며 "기업금융 중심의 사업구조로 인해 거액여신 비중이 높은 점도 자산건전성에 부담 요인"이라고 지적했다. 거액여신 비중이 높을 경우 부실 발생 증가시 자산건전성이 빠르게 저하될 수 있다는 우려다.부동산PF 취급 확대로 한국투자캐피탈의 고정이하자산은 2020년말 0원에서 지난해말 1154억원으로 급증했다. 한국투자저축은행의 부실 자산 역시 같은 기간 865억원에서 1815억원으로 1000억원 가까이 증가했다.이에 따라 한국투자캐피탈의 1개월이상 연체율은 2021년 0%에서 지난해 1.5%로 급증했다. 고정이하여신비율도 같은 기간 0%에서 2.4%로 올랐다.한투지주는 지난해말 기준 한국투자캐피탈에 2조4000억원 한도의 지급보증을, 한국투자저축은행 등 자회사에 6780억원의 신용공여를 각각 제공 중이다.하지만 올들어 부동산PF 부실 우려가 커짐에 따라 한투지주는 지난달 한국투자캐피탈과 한국투자저축은행에 각각 4400억원, 4200억원 규모의 유상증자를 단행했다. 주력 자회사인 한국투자증권으로부터 받은 배당금(8402억원)을 캐피탈과 저축은행에 고스란히 넘겨준 상황이다. 캐피탈에 대한 지급보증 한도 또한 2조6000억원으로 2000억원 더 늘렸다.윤 연구원은 "비증권 자회사인 저축은행, 캐피탈 등의 고정이하자산이 증가 추세인 가운데 재무건전성 저하와 지주사의 추가 지원부담에 대한 모니터링이 필요하다"며 "다만 지난달 대규모 유상증자 실시에 힘입어 자본완충력이 제고됨에 따라 일정 수준 손실흡수 여력을 확보했다"고 평가했다.