지주, 캐피탈 배당으로 증권 유상증자 결정90% 이상이 캐피탈 몫… 신평사들 경고 메시지신용도↓, 자본적정성↓, 유동성↓

-

- ▲ ⓒ한국투자캐피털 홈페이지.

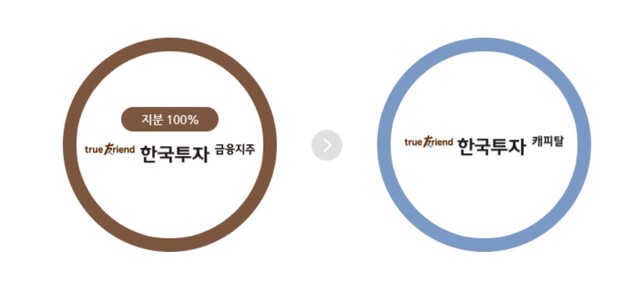

한국투자캐피탈이 그룹지주에 3800억 중간배당을 실시한다.4000억 규모의 한국투자증권 유상증자를 결정한 그룹에 힘을 싣기 위함이다.문제는 한투캐피탈의 사정이 녹록치 않아 큰 부담이 된다는데 있다.사세 확장을 위해 최근 2~3년간 부동산 금융에 몰두한 한투캐피탈은 포트폴리오에 위기가 닥친 상태다.금융위에 등록된 51개의 리스·할부금융사 중 하나지만, 본업인 리스·할부 자산은 전무에 가깝다.대신 자산의 90%(약 4조 8295억 원) 가량을 대출채권에 몰빵했다.이중 10% 남짓의 가계대출금을 제외한 장·단기대출은 모두 기업대출이다.일반기업대출이 53%로 절반을 상회했고 부동산PF 대출이 25%, 중도금대출이 22%를 차지하고 있다.하지만 일반기업대출에 포함된 브릿지론까지 포함할 경우 자산의 70% 이상이 부동산금융에 쏠려있는 실정이다.부동산 관련 익스포져에 대한 우려가 커지는 배경이다.특히 브릿지론은 3~6개월 단위로 만기를 연장하고 있는 실정으로 자칫 건설경기 침체가 장기화될 경우 자산건전성 지표가 급속히 저하될 가능성이 크다.당장 신용평가사들은 이번 배당이 한국투자캐피탈의 신용도에 부정적 영향을 미칠 것이라는 보고서를 쏟아내고 있다.레버리지 배율과 조정자기자본비율 등 자본적정성 지표가 나빠지고, 현금 유출에 따른 유동성 대응 능력 약화도 걱정한다.이예리 나이스신용평가 선임연구원은 "부동산 경기 침체에 따라 브릿지론을 중심으로 부동산 금융의 회수 지연 및 부실 가능성이 높아질 것으로 전망된다"며 "기업여신 위주로 이루어진 자산구성 상, 전반적인 충당금 적립수준이 낮아 부실채권 증가에 대한 대응력이 미흡하다"고 평가했다.실제 연체율도 급속히 올라가고 있다.지난해말 기준 1개월 이상 연체율과 고정이하 여신비율은 각각 1.5%, 2.4%로 업계 평균을 웃돈다.올들어서도 1분기 기준 2.5%, 2.9%로 사정이 나아지지 않고 있다.레버리지배율은 그룹측의 유상증자 덕에 2022년 말 7.0배에서 2023년 3월 말 4.3배로 개선됐으나, 배당금 지급 시 5.7배 수준으로 다시 떨어질 것으로 추산된다.자기자본 규모도 3월 말 기준 1조 2530억원에서 중간배당 이후 8730억 원으로 크게 축소될 전망이다.금융권 관계자는 "앞서 한투캐피탈이 4400억 규모의 유상증자를 실시했지만 이번에 3800억 배당을 결정하면서 실질 효과는 600억 수준에 그칠 것"이라고 평가했다.