-

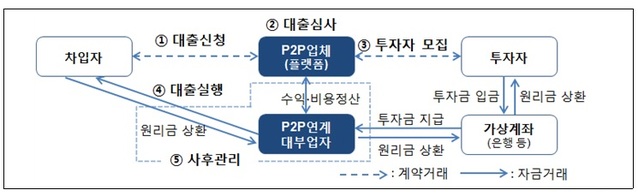

- ▲ P2P 대출 영업구조.ⓒ금융감독원

누적대출액 4조3000억원으로 덩치가 커진 P2P금융이 사기와 횡령으로 얼룩졌다.

19일 금융감독원은 178개 P2P 연계대부업자에 대한 실태점검 결과를 발표했다. 점검 기간은 지난 3월부터 9월까지 약 6개월 동안 진행됐다.

점검결과, 사기·횡령 혐의가 포착된 20개 회사는 검찰에 수사 의뢰했고 경영진이 연락 두절, 소재지가 불명확한 4개 회사는 추가 확인 후 등록 취소할 방침이다.

P2P금융은 투자자와 대출자를 연결해 줌으로써 투자자에겐 고수익을, 대출자에겐 중금리로 자금을 빌려준다.

그러나 P2P금융 회사 일부는 실제로 존재하지 않는 담보를 올리고 투자금을 편취한 뒤 회사의 운영경비, 개인용도 등으로 사용했다.

이에 따른 피해 규모는 약 1000억원 이상이며 일부는 회수가 불가능해 투자자 피해가 심각했다.

특히 부동산 PF에 대한 사기 행각이 교묘해 투자자 주의가 필요해 보인다.

한 P2P금융 업체는 맹지 등을 PF 사업장으로 속여 보유하고 있지도 않은 부동산, 동산 담보권 및 사업허가권을 마치 보유한 것처럼 홈페이지에 공시했다.

부동산 PF의 경우 장기 사업이다. 하지만 투자자 모집이 쉽도록 단기 분할해 재모집하는 ‘돌려막기’ 형태로 상품을 운용했다.

재모집되지 않을 경우 앞선 투자자들의 자금이 상환되지 않고 추가 공사금이 투입되지 않아 차주의 사업도 중단되는 사태에 직면한다.

또 부실을 정상으로 둔갑시켜 투자자들에게 제대로 된 정보를 전달하지 않았다.

이 같은 부실 경영은 상위권에 위치한 P2P금융사도 마찬가지다.

상위 10위권 내 대형사도 연체 대출을 자기 자금으로 대납하거나 타사업 자금으로 돌려막기 해 연체 대출이 없는 건실한 것처럼 위장했다.

금융권 전문가들은 P2P금융에 관한 법 규제 마련이 시급하단 진단이다.

실제 P2P금융은 부동산 담보대출의 쏠림 현상이 심하다. 전체 대출 잔액 대비 65%가 PF 및 부동산 담보대출이다.

그러나 이를 관리할 평균 심사인력 수는 2.9명에 불과하다. 결국 전문성 부족으로 차주의 허위 물건을 제대로 평가하지 못하고 있다.

이와 함께 정보보안 전문인력이 없거나 부족해 개인·신용 정보 관리에도 허술하고 해킹 등으로 인한 고객정보 보호에도 취약하다.

P2P금융사 설립도 너무 쉽다. 건설업자, 분양대행업자, 기획부동산업자 등이 P2P 업체를 설립하거나 공모해 P2P금융사가 특정 업체에게 대출을 몰아주고 있다.

사기·횡령 혐의가 드러나도 주도자들은 또 다른 업체를 만들거나 여러 업체를 옮겨 다니며 사기행각을 일삼고 있어 관련 법 마련이 시급해 보인다.

금융감독원도 드러난 문제점에 대한 제도개선 필요사항을 금융위원회 등에 건의하고 향후 P2P 대출 관련 법률 제·개정에 적극 지원한다는 방침이다.

금감원, P2P금융 검사결과 ‘낙제점’ 수두룩

- 차진형 기자

입력 2018-11-19 12:00수정 2018-11-19 12:00

공유하기

기사 공유하기

사기·횡령 20개사 검찰 고발자기 사업 위해 투자자 모집

차진형 기자