금리, 시공비 인상… 본 PF 전환 가능성 떨어져대구 2건 3650억 기한이익 상실"사전적 대응 필요… 업권 전반 살펴야"

-

- ▲ ⓒ정상윤기자

금리 인상, 원자재값 상승 등으로 부동산 침체가 우려되는 가운데 캐피탈사 '브릿지론'의 부실 가능성이 커지고 있다.캐피탈 업계는 최근 몇 년간 저금리에 기반한 유동성에 힘입어 부동산금융을 크게 늘려왔다.

특히 본 PF 이전 브릿지론 취급이 많았다. -

- ▲ ⓒ뉴데일리DB

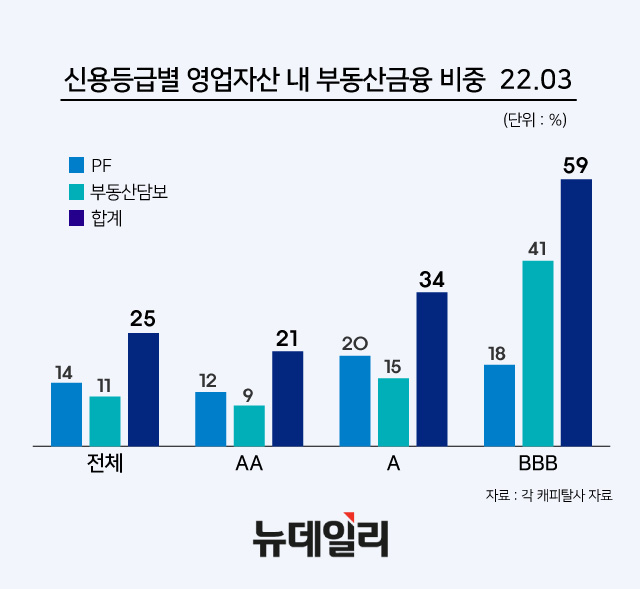

올해 3월 말 기준 캐피탈사의 부동산금융 규모는 총 36.4조원으로 영업자산 내 비중은 25%에 달한다. 신용등급이 낮을수록 부동산금융의 비중은 최대 59%까지 올라가는 것으로 나타났다.더욱이 최근 부동산산업에 영향을 미치는 각종 지표들이 부정적으로 돌아서면서 건전성 악화가 우려된다.김영훈 한국신용평가원 수석연구원은 "금리와 시공비 인상으로 프로젝트 원가가 올라가고 있다"며 "실제 본PF로 전환되지 않고 사업이 미진행되거나 지연될 가능성이 커지고 있다"고 우려했다. -

- ▲ ⓒ뉴데일리DB

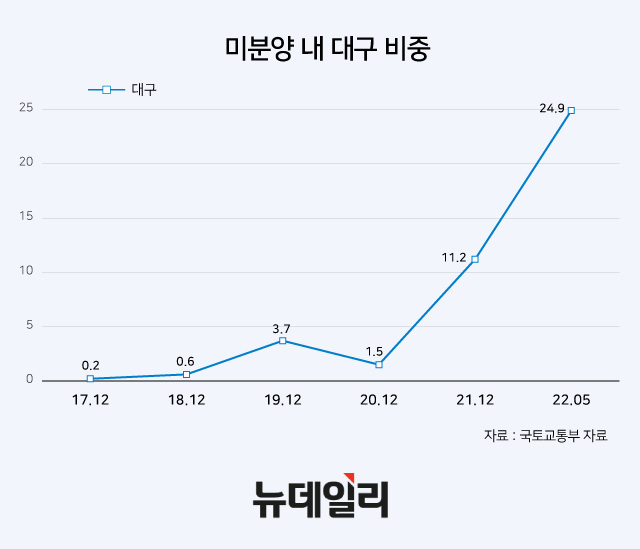

지역별로는 특히 대구지역이 심각하다는 지적이다. 김 연구원은 "대구지역은 미분양재고부담이 빠르게 늘고 있다"면서 "벌써 브릿지여신에서 부실이 발생하는 등 분양경기 침체가 가시화되고 있다"고 전했다.대구 소재 미분양주택은 지난해 3월 153호 수준에서 올해 5월에는 6,816호로 급증했다. 전국 미분양주택에서 대구가 차지하는 비중은 24.9%에 이른다.분양결과는 곧장 브릿지 여신에도 영향을 미치는데, 최근 대구에서 일부 대주의 기한연장 거부로 2건의 기한이익상실이 발생한 것으로 알려졌다. 기한이익상실은 금융기관이 채무자의 신용위험이 높아질 경우 대출금을 만기 이전에 회수하는 것을 의미한다.현재까지 발생한 2건의 기한이익상실 규모만 3650억원에 이른다. 캐피탈사의 대구 부동산금융 규모는 총 2.5조원으로 피해가 확산될 가능성도 배제하기 어렵다.김 수석연구원은 "올해부터 고LTV 브릿지여신을 PF한도에 포함시켰지만 2021년 이전에 투자한 브릿지 여신은 캐피탈사의 위험으로 남는다"며 "브릿지여신을 포함한 부동산금융 전반에 대한 모니터링이 필요하다"고 지적했다.

![[속보] 유가 9% 급등에 … 코스피 장중 2% 넘게 급락, 5500 붕괴](https://image.newdaily.co.kr/site/data/thumb/2026/03/06/2026030600058_0_thumb.jpg)