[신년기획/한국경제 희망을 다시 쏜다]AI 필수 HBM으로 메모리 업턴 앞당겨…내년 생산-실적 확대데이터센터·모바일·PC 수요도 '귀환'…2025년 정점 올라서AI 효과로 예년보다 길어진 업턴 사이클 기대감…韓 경제 효자 '반도체의 시간'

-

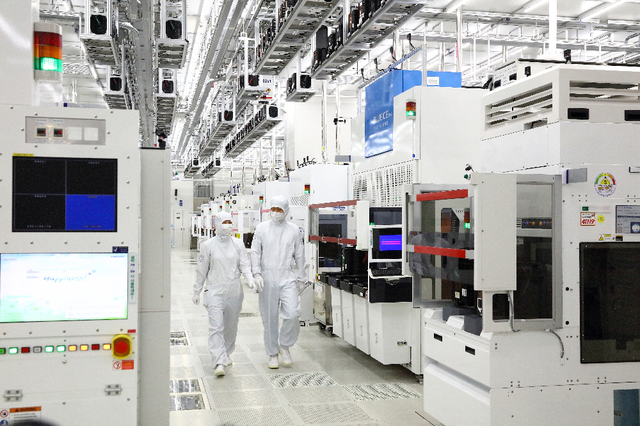

- ▲ 삼성전자 평택캠퍼스 클린룸 전경 ⓒ삼성전자

2024년. '푸른 용의 해'가 밝았다. 새 희망을 품고 윤석열 정부가 들어선 지 3년째 되는 해이자 여러 의미로 중요한 총선이 열리는 해이다. 한국 경제를 보면 올해도 녹록잖은 한 해가 될 것으로 관측된다. 밖으로는 신냉전으로 불리는 미·중 갈등이 첨예한 가운데, 결과에 따라 세계 경제에 상당한 파급력을 미칠 미 대선이 치러진다. 글로벌 공급망 불안과 그에 따른 경제 블록화, 지정학적 리스크 등 대외 불확실성도 여전하다. 금리 인하가 기대되지만, 그 시기를 두고는 전문가들도 의견이 엇갈린다. 국내로 눈을 돌리면, 여전한 고물가 기조와 실업 한파 우려, 부동산 프로젝트파이낸싱(PF) 부실, 가계대출 급증, 저출산 문제 등 풀어야 할 과제가 한가득이다. 새해 우리 경제가 나아가야 할 방향과 새 희망을 쏘아 올릴 성장 모멘텀은 무엇이 있는지 짚어본다. <편집자 註>

국내 반도체 산업에서 반전 역사가 쓰여지는 원년이 될 것이란 기대감이 높다. 글로벌 시장 전반이 반도체를 두고 패권경쟁을 이어갈 정도로 미래산업의 핵심으로 떠오른 반도체는 특히 AI(인공지능) 시대가 본격화되면서 새로운 성장 모멘텀을 찾았다.메모리 시장을 대부분 점하고 있는 한국 반도체 기업들은 올해 새로운 성장 모멘텀을 중심으로 기존 주력이었던 데이터센터와 스마트폰, PC까지 수요가 다시 기지개를 키면서 활력을 되찾을 것으로 전망된다. AI까지 가세한 메모리 반도체 시장은 예년보다 길어진 호황기에 역대급 실적 기록을 쓸 수 있다는 희망으로 가득 찼다.무엇보다 기대되는 분야는 메모리 반도체 가운데도 단연 'D램'이다. D램은 AI 반도체 핵심인 '고대역폭메모리(HBM)'으로 이미 예상보다 빨리 가격 상승 반전에 나섰고 여기에 힘 입어 내년 시작되는 업턴을 주도할 효자로 꼽힌다.시장조사업체 가트너는 올해 바닥을 찍은 D램 업황이 내년부터 2026년까지 역대급 호황으로 돌아설 것이라고 내다봤다. 내년 글로벌 D램 시장이 88% 성장해 874억 달러(약 115조 2000억 원) 규모에 이를 것이라는게 이들의 최신 전망이다. 올해는 D램 제조사들이 재고를 줄이기 위해 가격을 낮추는 방법을 택했지만 내년부턴 가격 반등 효과가 나타나면서 시장 전반이 성장할 것으로 봤다.이 같은 전망이 현실화되면 내년 D램 시장은 역대 두번째 매출 기록을 새로 쓸 수 있는 수준으로 성장하게 된다. 역대 D램 시장 최대 매출은 지난 슈퍼 사이클이었던 2021년인데, 이때 시장 규모가 930억 달러(약 122조 5000억 원)였다. -

- ▲ SK하이닉스 HBM3 제품 이미지 ⓒSK하이닉스

D램 시장이 이처럼 빠르게 상승 사이클로 전환될 수 있었던 비결로는 'AI'가 꼽힌다. 지난해 공개된 생성형 AI '챗 GPT'로 AI 시장과 관련 투자가 급물살을 타기 시작했고 글로벌 빅테들이 앞다퉈 AI 서버 구축과 자체 AI 반도체 개발에 뛰어들어 메모리 반도체 시장도 큰 전환점을 맞았다.시장조사업체 옴디아는 D램 시장도 AI로 패러다임 전환을 맞으면서 연 매출 1000억 달러(약 132조 원) 시대를 맞을 것이라 예견했다. 올 하반기부터 AI에서 촉발된 HBM 확보전이 내년엔 본격적으로 전개되면서 HBM 시장을 양분하고 있는 SK하이닉스와 삼성전자가 새 역사를 쓰게 될 것이란 관측에 힘이 실린다.게다가 AI는 기존 PC나 스마트폰 보다 훨씬 더 강력하게 D램 시장 성장을 이끌 것이란 기대감이 크다. AI 서버에 필수로 탑재되는 HBM 자체가 기존 D램보다 적어도 6~7배 가량 부가가치를 내는데다 탑재 용량도 월등하게 늘어나면서 시장 규모를 폭발적으로 늘릴 수 있는 원동력이 될 것으로 예상된다.이에 발 맞춰 삼성과 SK도 내년 HBM 생산량을 늘리기 위해 투자와 역량을 총 동원하고 나섰다. SK하이닉스의 경우 이미 현재 생산 가능 물량은 완판됐다고 밝혔을 정도로 내년 HBM 수요는 폭발적으로 늘어날 것이라는 게 검증됐다. 삼성과 SK는 이미 생산능력(CAPA)을 확대하기 위해 병목 공정이자 핵심인 TSV(Through Silicon Via) 패키징 라인을 증설하기 위한 움직임으로 분주하다.여기에 전통적 D램 수요인 데이터센터와 모바일, PC시장까지 회복 조짐을 나타내며 내년 본격적인 메모리 반도체 업턴에 힘을 실어주고 있다. 이미 모바일 D램은 4분기 들어 가격 회복이 한창인데다 내년 1분기 중에는 18~23% 추가적인 가격 상승까지 전망되고 있어 메모리 업황 회복을 이끄는 주요 요인으로 작용할 전망이다.다만 D램에 비해 낸드플래시 메모리 시장은 회복이 더딜 것이란 전망이 우세하다. 업황 침체도 D램 보다 심각했고 AI 투자 붐의 수혜를 받기도 어려운 분야가 낸드이다 보니 낸드시장은 내년에도 적자를 벗어나기 힘들 것이라는게 다수 전문가들의 예상이다. 적어도 내후년은 돼야 업황 회복에 기미를 보일 것이라는 의견에도 입을 모은다.하지만 시장 예상보다 빠르게 낸드 가격과 수요도 회복될 가능성이 엿보인다는 전망도 있다. 마이크론은 최근 실적발표에서 낸드 평균거래가격(ASP)이 전 분기 대비 20% 상승하며 기존 예상치보다 순조롭게 업황 회복 수순을 밟고 있다고 전했다. 업계 전반에서 여전히 출하량 감소세가 이어지고 감산 규모도 워낙 컸던 터라 내년 중엔 여전히 완전한 회복은 어려울 것이라는 예상이 있지만 조금씩 긍정적 신호가 감지된다는 점에서 희망적이라는 평가다.