-

저금리 기조가 이어지면서 금융권이 자본 확충 방안 마련에 속도를 내고 있다. 금융지주회사와 시중은행에 이어 지방은행도 정관에 '조건부 자본증권 발행' 근거를 신설했다. 이로 인해 올해 국내 코코본드 발행이 늘어날 지 관심이 모아지고 있다.

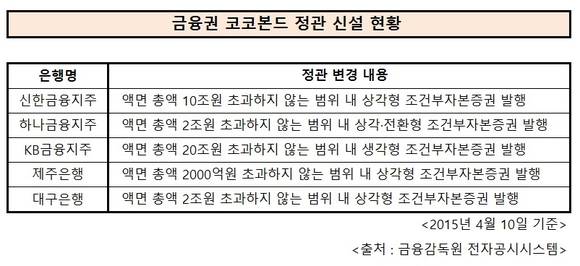

10일 금융권에 따르면, 최근 대구은행이 정관에 상각형 조건부자본증권(이하 코코본드) 발행 근거를 신설한 것을 확인됐다. 이로써 국내 금융지주사와 주요 은행들이 모두 코코본드를 발행할 수 있는 기틀을 마련하게 됐다.

-

코코본드란 은행권 재무건전성 강화제도인 바젤III 체제에서 자본(주식)으로 인정받을 수 있는 채권으로, 은행권의 새로운 자본확충 수단으로 이용되는 금융상품이다. 자기자본으로 인정받을 수 있어 금융지주와 은행권이 국제결제은행(BIS)비율을 높이기 위한 수단으로 활용되고 있다.

지난해 코코본드는 금융사의 자본 확충 방안 수단으로 꼽히면서 발행 전까지만 해도 큰 관심을 모았지만, 실제 발행 후 흥행 성적은 그리 좋지 않았다. 투자 위험 논란을 겪으면서 JB금융지주는 코코본드 발행 예정일을 4번이나 바꾸는 등 난항을 겪었다.

지난해 JB금융지주 이후 부산‧경남‧광주, 우리‧기업‧하나 등 다른 은행들은 잇따라 코코본드를 발행했지만, 당시 나머지 금융사들은 발행 가능성과 관련해 구체적인 입장을 밝히지 않았다.하지만 올해부터는 상황이 다르다.

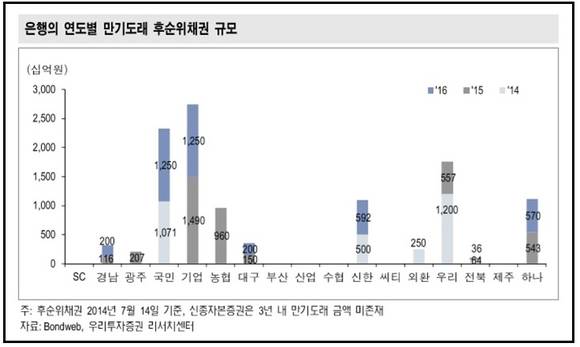

은행권에 상반기에만 추가적으로 3조원 가량의 후순위채권 만기가 도래하고, 경과규정을 적용받고 있는 미인정 자본증권(기발행) 중 일정한도가 3조 4000억 가량 줄어들 예정이다. 지금의 자본수준을 유지하려면 코코본드를 발행해 자본을 확충해야하는 셈이다.

.

-

이로 인해 올해 정기 주주총회에서 신한‧하나‧KB‧BS금융지주와 신한은행과 제주은행, 대구은행까지 모두 정관을 변경, 코코본드를 발행할 수 있는 기틀을 마련한 것으로 파악된다.

실제로 신한은행은 지난달 정관 변경과 동시에 3000억원 규모 코코본드 발행을 결정했다. 10년 만기 후순위채형이며, 10일 실시되는 수요예측 결과에 따라 발행금리를 확정, 17일 발행할 계획이다. .

아울러 올해와 내년에 각각 1500억원과 2000억원의 후순위채 만기가 도래하는 대구은행 역시 하반기 코코본드 발행계획을 세우고 있는 것으로 알려졌다.대구은행 관계자는 "올해 하반기쯤으로 구상 중이며 규모나 정확한 일정은 아직 정해진 것이 없다"고 언급했다.

금융권, 올해 코코본드 발행 채비 '완료'

- 채진솔

입력 2015-04-10 11:19수정 2015-04-10 14:03

공유하기

기사 공유하기

신한‧하나‧KB‧BS금융지주-신한·제주은행, 대구은행까지 '조건부 자본증권 발행' 근거 신설·변경 완료

채진솔