-

올 들어 상장된 스팩(SPAC·기업인수목적회사) 수가 이미 지난해 수치를 넘어서면서 사상 최대를 기록했다. 이는 증권사들이 또 다른 수익 창출원으로 스팩을 주목하고 있기 때문으로 풀이된다.

7일 한국거래소(KRX)에 따르면 올 들어 코스닥 시장에 상장된 스팩은 총 27개에 달한다. 지난해 스팩 상장은 2009년 스팩 상장이 합법화 된 이후 가장 많은 26개를 기록했다. 이에 따라 올해 증권사들의 스팩 상장 수는 또 한번 사상 최대치를 경신하게 됐다.

스팩이란 일반 투자자로부터 자금을 모아 장외 우량업체를 인수·합병(M&A)하는 조건으로 상장되는 명목상 회사다.

연도별로 보면 2010년엔 17개의 스팩이 상장됐고, 2011년과 2012년에는 오히려 전무했다. 우회 상장과 관련해 대주주 지분율이 줄어든다는 M&A 대상법인들의 부정적 시각 때문이었다. 2013년에도 증권사들은 연간 통틀어 2개의 스팩밖에 상장을 시키지 못했다. 그러나 모바일 게임 애니팡 개발사인 선데이토즈가 스팩합병상장으로 크게 수익을 거두면서 지난해에는 대폭 증가한 26개의 스팩이 코스닥 시장에 입성했다.

회사별로는 한화투자증권이 올 들어서만 4개의 스팩을 상장시켰고, 뒤이어 NH투자증권(3개), 대우·미래에셋·하나대투·KB투자·SK·골든브릿지투자증권(2개) 등의 순으로 나타났다. 이밖에 대신·유안타·유진투자·키움·하이투자·KTB투자·LIG투자·이베스트투자증권 등이 올 들어 각각 1개씩 스팩을 상장했다.

이처럼 스팩상장이 급격히 증가하고 있는 이유는 증권사들이 또 하나의 수익창출을 위한 수단으로 스팩에 주목하고 있는 탓으로 풀이된다.

증권사들이 스팩을 상장하면 기본적으로 인수수수료를 받기 때문이다. 아울러 상장 이후에는 기업과의 M&A를 성사시킬 경우 합병 수수료도 취득할 수 있다. 이 외에도 상장 전 투자를 통해 시세차익까지 누릴 수 있는 일석삼조의 수익창출원 역할을 톡톡히 해낸다.

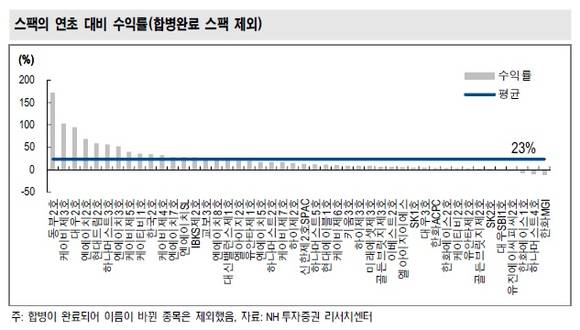

최창규 NH선물 연구원은 "불공정매매나 M&A 대상법인의 임직원들 사이에서 선행매매가 이뤄지는 등 스팩시장에 있어 부정적인 이슈가 잇따라 발생함에도 불구하고 스팩의 인기는 지속될 것"이라며 "실제로 합병이 완료된 스팩을 제외한 모든 스팩의 올해 평균 수익률은 23%에 달하는 등 수익성이 좋기 때문"이라고 설명했다.

또 M&A에 실패하더라도 2000원의 공모가와 이자를 지급해 하방경직성을 확보해 준다는 안정성도 장점이다. 반대로 M&A에 성공할 경우 기대되는 주가 폭발성이 투자자들에게 매력으로 작용하고 있다는 분석이다.

최 연구원은 "합병이 완료된 스팩들은 합병비율이 달라 단순히 주가로 판단하기는 어렵다"면서도 "스팩을 발행한 증권사별로 평균 수익률을 보면 KB투자증권이 95%로 수위를 기록했고 NH투자증권이 56%로 2위권에 자리 잡았다"고 말했다.

그는 이어 "스팩을 제외한 올해 기업공개(IPO) 종목의 공모가 대비 평균 수익률은 44%인데 일반적인 IPO 투자가 상장 후 주가 상승 국면에서 매도한다는 점을 감안하면 실질 수익률은 44%보다 훨씬 높을 것"이라며 "스팩의 합병 대상법인 입장에서 스팩은 우회상장 도구이기 때문에 이러한 시장 흐름은 하반기 스팩시장에도 긍정적인 영향을 미칠 전망"이라고 덧붙였다. -

올해 증권사 스팩 27개 상장 '사상 최대'…지난해 기록 이미 돌파

- 임초롱

입력 2015-08-07 15:04수정 2015-08-07 16:24

공유하기

기사 공유하기

인수 및 합병수수료·시세차익 등 '일석삼조'

임초롱