19% 단일세율 선택 가능… 기타 공제 못받아 유불리 따져야거주자면 공제항목 내국인과 동일… 주택마련저축 공제만 예외

-

- ▲ 국세청 ⓒ국세청

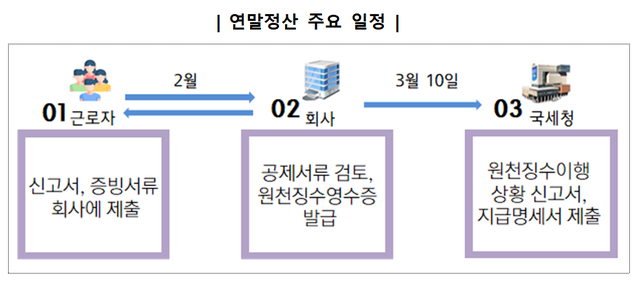

연말정산 시즌이 도래하면서 내국인 근로자 뿐만 아니라 외국인 근로자도 올 2월분 급여를 받을 때까지 연말정산을 해야 한다.국세청은 2022년 중 국내에서 근로소득이 있는 외국인 근로자는 국적이나 체류기간, 소득 규모에 관계없이 내국인 근로자와 마찬가지로 연말정산을 해야 한다고 18일 밝혔다. 원칙적으로 2월분 급여를 받을 때까지 연말정산을 해야 한다. 다만 2월분 근로소득이 없거나 2월 말까지 회사에서 급여를 지급하지 않는다면 급여 수령과 관계없이 2월 말까지 연말정산을 마쳐야 한다.외국인 근로자는 '소득·세액 공제신고서'와 증빙서류를 원천징수의무자인 회사에 제출해야 하고, 1년간 받은 급여에 대해 최종 정산한 소득세를 추가로 납부하거나 환급받게 된다.국세청은 외국인 근로자가 간소화자료 일괄제공 신청서를 회사에 제출하고 확인을 거친 경우, 내국인 근로자와 마찬가지로 해당 간소화자료를 회사에 일괄 제공한다. 한국어가 익숙하지 않은 외국인 근로자는 국세청이 제공하는 영문 연말정산 안내 책자나 영어·중국어·베트남어 연말정산 매뉴얼 등을 참조하면 된다. -

외국인 근로자는 특수관계기업에 고용된 경우를 제외하면 국내 최초 근로 제공일이 속하는 과세연도부터 5년간 단일세율인 19%를 적용하는 것을 선택할 수 있다. 특수관계기업은 친족관계의 개인회사나 지분을 30% 이상 보유한 법인을 말한다.일반 소득세율이 적용되면 과세표준에 따라 6~45%의 세율이 매겨지기 때문에 세율 24%가 적용되는 과표구간인 4600만 원 초과에 해당한다면 단일세율을 적용하는 것이 유리하다. 하지만 비과세·공제·감면·세액공제 등은 적용할 수 없기 때문에 유불리를 잘 따져봐야 한다.예를 들어 단일세율을 선택하지 않고, 일반 세율을 적용한다면 국민건강보험료 사용자 부담분은 비과세 급여로 보지만, 단일세율을 선택하면 과세소득에 포함된다.아울러 거주자 여부에 따라서도 공제항목이 달라진다. 거주자는 국내에 183일 이상 거주한 사람을 뜻하며 183일 미만으로 거주했을 때는 비거주자로 분류된다.외국인 근로자가 거주자에 해당하는 경우 소득공제나 세액공제 등 일반적인 공제항목은 내국인 거주자와 똑같이 적용된다. 하지만 세대주만 적용되는 주택마련저축 납입액 소득공제는 적용이 안 된다.엔지니어링 기술 계약을 통해 기술을 제공하거나 연구원 관련 요건을 충족하는 외국인 기술자는 5년간 발생한 근로소득에 대해 소득세의 50%를 감면받을 수 있다. 우리나라가 체결한 조세조약상 교사 면제조항이 있는 미국·영국·호주 등 국적의 원어민 교사라면 일정 기간 강의·연구 관련 소득세를 면제받을 수 있다.

-

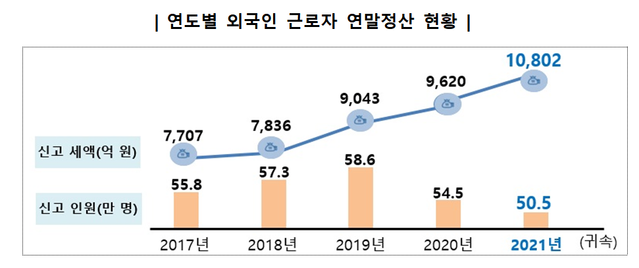

한편 외국인 근로자 연말정산 신고인원은 지난 2017년부터 2019년까지 매년 증가하다 코로나 19 영향으로 2019년 58만6000명에서 2020년 54만5000명, 2021년 50만5000명으로 감소했다. 반면 2021년 귀속분 외국인 근로자의 연말정산 신고세액은 1조802억 원으로 2020년 9620억 원보다 12.2% 늘었다.2021년 귀속분 연말정산을 신고한 외국인 근로자 중 중국국적 근로자는 18만9000명으로 전체의 37.5%를 차지했으며 다음은 베트남(8.1%), 네팔(5.5%), 미국(4.9%), 캄보디아(4.6%) 순이다. 신고세액이 가장 많은 외국국적 근로자는 미국으로 4158억원이었다. 다음으로 중국 1343억원, 일본 743억원, 캐나다 576억원, 호주 319억원 등의 순이었다.