전 세계 인슈어테크 투자금 23억달러…6년 새 10배 급증원스톱가입 ‧ 자동차보험료 합리화 등 다양한 분야 활용

-

- ▲ ⓒ한국금융연구원

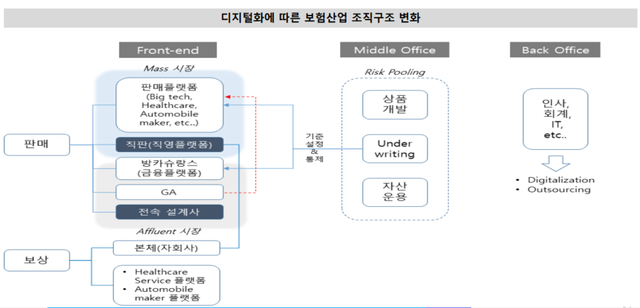

코로나19로 언택트 기술의 중요성이 커지면서, 보험업계도 인슈어테크 개발과 투자를 확대할 전망이다.한국금융연구원은 23일 ‘코로나 위기 이후 보험산업의 디지털화와 발전 전략’에 대한 주제로 세미나를 개최했다.현재 코로나19 사태로 보험업계도 상품판매와 마케팅 등 디지털 전환이 가속화되고 있다. 웨어리블기기를 활용하는 등 디지털기술을 활용한 다양한 혁신상품이 개발될 것으로 전망된다. 이는 전 세계적인 추세로 2017년 인슈어테크 개발에 투자된 금액은 23억 달러로, 6년 전(2억5000억달러)로 대비 10배가량 급증했다. 인슈어테크 스타트업의 수도 전 세계적으로 1500개가량 된다.디지털화로 기대되는 보험서비스는 우선 자동차보험료의 합리적인 개선이다. 자동차보험 가입자의 주행거리와 주행습관 등을 적극적으로 활용해, 안전 운전자에게는 현재 대비 더 저렴한 금액으로 보험에 가입할 수 있는 여건을 제공할 계획이다. 보험사 역시 손해율을 개선해 이익이 증대될 것으로 기대된다.또 자동차보험‧여행자보험 등 보험상품에서 자신에게 필요한 시점에만 가입하는 '온디멘드(on demand) 상품'이 활성화될 것으로 보인다. 블록체인기술을 활용한 ’P2P보험‘도 출연할 전망이다. P2P보험은 보험가입자들이 공동으로 자본금을 갹출하고, 직접 조직을 구성해 자체 운영하는 사업모델이다.이 밖에도 자율주행차가 활성화됨에 따라 이와 관련한 보험도 발전을 거듭할 전망이다.상품과 서비스 개발뿐 아니라 판매채널에서도 AI(인공지능), 블록체인 등 디지털기술 활용이 확대될 것으로 보인다. 예컨대 유럽의 경우 최근 방카슈랑스채널 수입보험료의 40%가 디지털 기술이 활용됐다. 국내에서도 보험상품과 서비스 개발, 보험판매, 보험금지급 등 다양한 영역에서 디지털 기술이 활용되고 있다.향후 디지털 기술이 더 발달되면, 생명보험과 손해보험간 장벽이 무너지고 이에 따라 보험사도 새롭게 재편될 전망이다. 또 디지털기술을 활용한 판매채널 비중이 더욱 확대되고, 블록체인과 AI 등 디지털기술을 활용해 보험금 지급이 효율화될 것으로 기대된다.이에 따라 보험사들이 앞으로 경쟁력을 갖추기 위핸선 대면채널 의존도를 줄이고, 디지털 판매채널과 서비스를 빠르게 구축해야 한다. 또 보험사의 경직된 조직구조를 유연화할 필요가 있다.이석호 한국금융연구원 선임연구위원은 “다른 산업과 마찬가지로 보험소비자도 예외 없이 디지털 트렌드에 익숙해져 가고 있다”며 “이에 따라 국내 보험사들도 보험산업의 새로운 패러다임에 빨리 대비해야 한다”고 말했다.