DSR 70% 이상 고위험 차주, 전체의 40% 원리금 비중 낮고 주로 변동금리부동산 침체시 이중 타격… 부실위험도 가중

-

- ▲ ⓒ키움증권

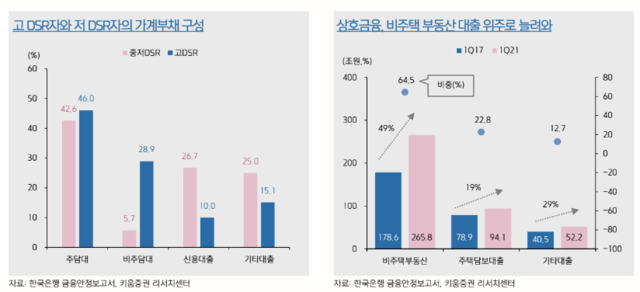

전체 부채의 40%를 차지하는 총부채원리금상환비율(DSR) 70% 이상 고위험 차주의 부실화 우려가 커지고 있다.금리인상기 금융시장 전체의 안전판을 흔들 핵심 변수가 될 전망이다.특히 2030의 영끌투자와 5060의 수익형 부동산 투자에 시선이 쏠리고 있다.13일 서영수 키움증권 연구원은 무리한 투자에 나선 2030과 5060을 고위험차주로 보는 이유로 “원리금 상환 비중이 낮고 변동금리 비중이 높은 것"을 꼽았다."비은행 이용빈도가 높고, 아파트 보다 다세대주택, 상가, 토지 등에 투자가 몰려 있어 금리 인상과 부동산 시장 침체의 영향을 상대적으로 많이 받을 수 밖에 없다"고 진단했다.실제로 2020년 말 평균 DSR은 35.9%였으나 그간 부채 증가와 금리상승 등을 고려해볼 때 올해 말 평균 DSR은 50%를 웃돌 것으로 추정된다.자연스레 DSR 70% 이상인 고위험 차주의 채무불이행 위험이 상대적으로 더 높아지고 있는 분위기다.특히 과대 채무자의 투자 대상은 아파트 등 주택보다는 상가와 토지, 공장, 오피스텔 등 비주택 중심으로 유동성에도 제약이 따른다.한국은행의 금융안정보고서에 따르면 고 DSR 채무자의 대출 구성을 보면 비주택담보대출이 28.9%로 상대적으로 높았고, 은행권 보다 상호금융 등 비은행 대출이 많은 것으로 파악됐다.서 연구원은 “금리인상으로 원리금 상환 부담을 이겨내지 못하게 될 경우 이들은 보유 자산을 매각할 가능성이 높으며 매각 실패 시 2개월 후 경매 절차를 피할 수 없다”며 “향후 경매 시장의 물건 증가가 중요한 지표가 될 것”이라고 내다봤다.지난 4월 기준 은행 가계 대출자의 평균금리는 3.33%로 지난해 6월 대비 0.59%포인트 상승했다.한국은행이 만일 연내 3차례 추가로 기준금리를 인상한다고 가정하면 대출금리는 4%를 웃돌게 되며 이자부담은 46%나 늘어난다.서 연구원은 "고위험 대출자의 채무 불이행 위험을 막기 위해서는 자산 매각을 통해 현금을 확보할 수 있어야 한다”며 “향후 부동산 매매시장거래 활성화 여부가 금융사 건전성에 변수로 작용할 것”이라고 예측했다.