美 국채 변동성 확대공격적인 투자 후유증"FVPL 자산 급격히 줄어"

-

- ▲ ⓒ연합뉴스

최근 우리나라 국고채 금리가 연중 최고치를 찍는 등 채권금리가 다시 들썩이면서 보험사들의 하반기 실적이 다시 출렁일 가능성이 높아졌다. 지난해 말 금리상승으로 대규모 평가손실이 반영됐던 악몽이 되풀이 될 수 있다는 지적이 나온다.

특히 올해 새로 도입된 금융자산 회계기준(IFRS9)에서 순익에 직결되는 당기손익-공정가치측정금융자산(FVPL)이 운용자산에서 차지하는 비중이 큰 보험사는 실적 악화가 불가피하다는 전망이 나온다.

25일 금융투자협회 채권정보센터에 따르면 우리나라 국고채 3년물 금리는 지난 4일 연중 최고치인 연 4.108%를 기록했다. 이후 3% 후반대로 낮아졌다가 지난 19일 4.070%를 기록한 후 줄곧 4%대를 유지하고 있다.미국 국채 금리가 최근 5%대에 진입하면서 우리나라 금리도 동조화 현상을 보인 영향이다. 올해 금리인상 종료설에 힘이 실리면서 지난 2월 연 3.1%까지 떨어졌던 3년물 금리는 금리인상 종료설이 힘을 잃자 또다시 상승곡선을 그리고 있는 것이다.

채권 금리가 들썩이면서 이달 3분기 결산을 앞둔 보험사들의 실적 또한 들썩일 가능성이 높아졌다. 특히 하반기부터는 새 국제회계기준(IFRS17) 계리적 가정의 가이드라인이 모두 적용될 예정인 만큼 변동폭이 클 것으로 파악된다.

IFRS17과 함께 적용 중인 금융자산 회계기준인 IFRS9에서 채권 금리 상승은 투자수익 증가로 이어지지만 동시에 FVPL의 평가손실로 이어질 수 있다. 통상 채권 금리 상승은 채권 가격의 하락으로 이어지기 때문이다.

IFRS9에서 FVPL 평가손실은 손익에까지 반영된다. 이는 채권 수익률 증가분 일부가 채권가격 하락에 따른 평가손실로 상쇄될 수 있다는 의미다.

실제 지난 1분기에는 금리 인하 영향으로 FVPL 금융자산 평가손익이 증가하면서 주요 보험사들의 순익이 증가했다. 하지만 2분기 들어 금리가 인상되며 FVPL 손실이 늘어나게 됐다.

대표적으로 생보사 1위 삼성생명의 2분기 FVPL 금융자산은 1분기 대비 7456억원 축소됐다. 2위 한화생명의 2분기 투자손익은 3500억원에서 410억원 적자로 돌아섰다. 이는 FVPL 평가손익이 크게 줄어 1630억원 적자를 기록했기 때문이다.FVPL은 가치변동이 당기손익에 영향을 주는 자산을 말한다. 보험업계는 올해부터 IFRS9이 도입됨에 따라 손익계산서에 반영하지 못했던 매도가능증권(펀드)을 FVPL으로 인식할 수 있게 됐다.

업계 한 관계자는 "회사별로 가진 포트폴리오가 달라 IFRS9에 영향받는 정도에도 차이가 있을 것"이라며 "지난해 말 금리인상으로 보유자산 가치의 급격한 하락을 겪으면서 심각한 재무적 불안에 시달렸던 일이 다시 재현될 수 있다"고 말했다. -

- ▲ ⓒ금융감독원

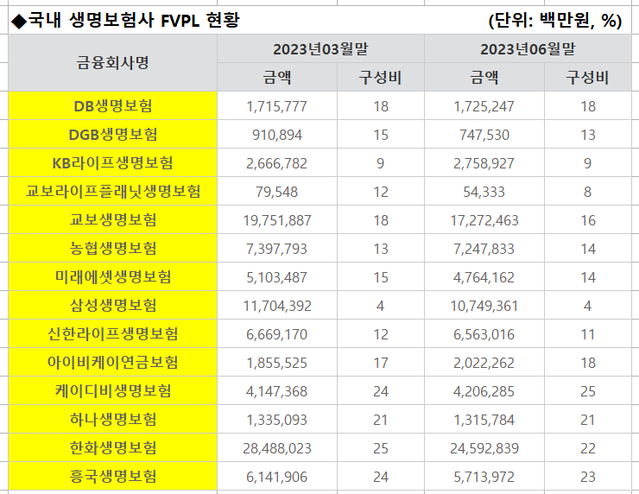

특히 자산 내 FVPL의 점유율이 높은 회사일수록 실적에 큰 영향을 받을 것이란 전망이 나온다. FVPL로 분류된 자산은 시가로 평가되는 만큼 금융시장의 가치가 계속 변동하고 이렇게 평가된 공정 가치가 매 분기 당기순이익에 곧바로 반영되고 있어서다.

금융감독원에 따르면 지난 6월말 기준 국내 생명보험사 14곳 가운데 FVPL이 가장 많은 곳은 한화생명으로 조사됐다. 총 24조5928억원으로 지난 3월말 28조4880억원에서 3조8952억원 줄었다. 이에 따라 자산에서 차지하는 비중도 25%에서 22%로 감소했다.

이어 교보생명이 17조2725억원의 FVPL를 보유해 2위를 차지했다. 다만 자산 내 차지하는 비중은 16%로 비교적 적었다. 업계 점유율 1위 삼성생명은 10조7494억원으로 4%에 불과했다.

국내 손해보험사 11곳 가운데서는 DB손보가 6월말 기준 10조7647억원로 가장 많은 FVPL를 보유 중이다. 지난 3분기 10조8758억원에서 1111억원 가량 줄며 자산 내 비중 역시 25%에서 24%로 감소했다.

이어 ▲KB손보 8조7942억원(자산내 비중 25%) ▲현대해상 8조4488억원(20%) ▲삼성화재 7조6007억원(10%) ▲메리츠화재 6조8338억원(19%) 등의 순으로 나타났다.

손보사 가운데 FVPL 비중이 가장 높았던 곳은 롯데손보로, 6월말 기준 4조9511억원을 기록해 36%의 비중을 차지했다. 지난 3분기 4조8679억원에서 832억원 가량 늘며 비중도 커졌다.

업계 한 전문가는 "금리변동에 따라 FVPL이나 처분이익이 주는 영향이 크다 보니 경영진 입장에서 투자손익도 경상이익의 범주에서 관리해야 한다"면서 "특히 FVPL로 분류된 자산은 급하게 줄이기 어려워 회사의 실적 관리를 어렵게 만들 수 있다"고 설명했다. -

- ▲ ⓒ금융감독원