적자 불구 IPO 재추진...또 중단 가능성도베인캐피탈 등 주요 주주 강력한 의지 낸드 불황 버틸 자금 마련 절실'마이너스' 지분가치 만회 기대

-

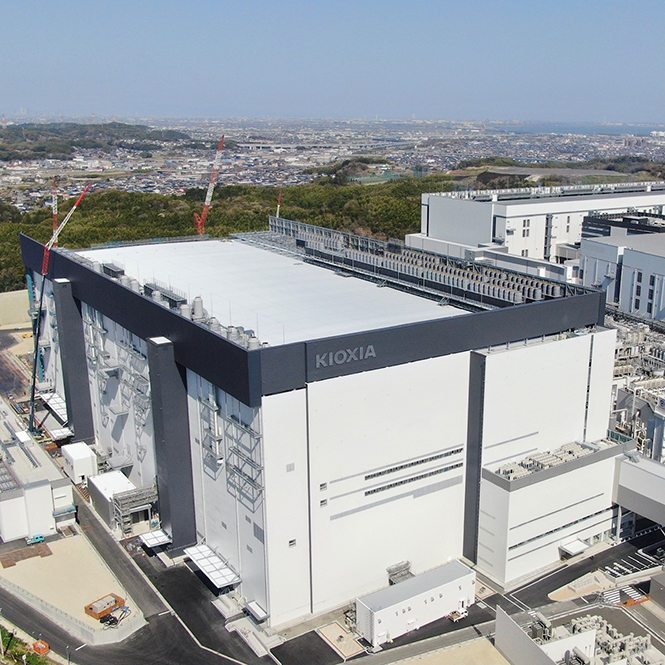

- ▲ 키옥시아 일본 욧카이치 공장 전경 ⓒ키옥시아

일본 낸드플래시 기업 키옥시아가 올해 안에 기업공개(IPO)를 재추진한다. 아직 낸드 시장이 완전히 회복되지 않았고 키옥시아 실적도 당분간은 적자를 면하기 힘든 상황이라 4년 전처럼 상장이 좌절될 가능성이 높지만 주요 주주로 참여하고 있는 SK하이닉스가 엑시트(투자금 회수)할 수 있는 기회가 될 수 있다는 점에서 관심이 쏠린다.18일 반도체업계와 니혼게이자이신문 등 일본 언론에 따르면 키옥시아 주요 주주인 미국 투자펀드 베인캐피탈은 최근 키옥시아 거래은행에 IPO를 추진하겠다는 방침을 전달했다. 올해 내 도쿄 증권거래소 상장을 목표로 관련 절차를 재개한다. 이 과정에서 베인캐피탈은 일부 구주 매출에 나설 예정이다.키옥시아가 4년 만에 다시 상장 절차를 밟겠다고 선언했지만 여전히 시장의 반응은 차갑다. AI(인공지능) 수요로 빠르게 불황을 벗어난 D램과 달리 낸드시장은 아직 완전히 온기가 도는 상황은 아니기 때문이다.4년 전인 지난 2020년 키옥시아가 상장을 추진했을 때도 낸드시장 악화로 상장 직전에 계획을 무기한 연기하며 좌초됐던 경험이 있다. 그런 까닭에 시장과 반도체업계에서는 이번에도 다시 야심차게 상장 재추진을 외쳤지만 시장 환경이나 경영 여건에 따라서 상장 절차를 마무리 짓지 못할 가능성을 높게 점치는 것이다.키옥시아 실적이 상장을 다시 추진할만큼 회복되지 않았다는 점도 발목을 잡는다. 지난 1년 간 낸드업계 전반에 강도 높은 감산으로 어느 정도 가격을 회복하는데는 성공했지만 수요가 여전히 크게 움직이지 않아 키옥시아 뿐만 아니라 낸드시장 1, 2위인 삼성과 SK하이닉스도 고민이 깊은 상황이다. 키옥시아는 지난해 2조 원이 넘는 적자를 기록했고 올해 어느 정도 회복세를 나타내고는 있지만 연간 기준으로 적자를 면하기는 어려울 것이란 전망이 나온다.여건이 좋지 않지만 키옥시아 입장에선 상장을 통해 대규모 자금을 조달하는게 시급하다. 메모리 반도체업계가 AI 시대를 맞아 새로운 성장 모멘텀을 찾았고 올 하반기 이후부턴 D램에 이어 낸드도 AI로 촉발된 수요가 가시화되면서 본격적인 성장을 이끌 것으로 기대된다. 새로운 AI 수요에 맞는 제품 개발과 양산 능력을 갖추기 위한 투자 골든타임이 닥친 것이다. 잇딴 적자로 이 같은 대규모 설비 투자와 연구·개발(R&D) 비용을 충당하기 어려운 키옥시아에게 IPO는 유일한 자금줄인 셈이다.키옥시아 주요 주주들이 이번 IPO로 보유 지분을 빨리 현금화하길 원한다는 점도 상장에 힘을 실어주는 대목이다. 최대주주 베인캐피탈 측과 함께 2대 주주인 도시바, 호야(HOYA) 등도 이번 키옥시아 상장으로 보유지분 상당 부분을 매각할 것으로 예상된다.베인캐피탈과 컨소시엄을 구성해 키옥시아에 투자하고 있는 주요 주주인 SK하이닉스도 키옥시아 상장으로 수혜를 볼 수 있는 대표적인 곳이다. SK하이닉스는 낸드시장에서 함께 경쟁하고 있는 키옥시아를 견제하는 동시에 재무적 투자 차원으로 일거양득을 노리는데, 실적 악화로 SK하이닉스 투자 성적표에 악영향을 주고 있는 키옥시아가 상장을 위해 실적 개선에 속도를 높이고 실제 상장까지 하게 된다면 더할 나위 없다는 평가다.지난해 기준 SK하이닉스가 보유한 키옥시아 투자자산은 1조 6000억 원이 넘는 평가 손실로 기록됐다. 약 4억 원을 들여 매입한 키옥시아 지분 가치가 3조 6000억 원대까지 떨어진 것이다. 이는 SK하이닉스 회계 상 영업외손실로 잡혀 재무상황에도 영향을 미쳤다.업계 관계자는 "키옥시아가 이번에도 상장에 성공하지 못할 가능성이 높지만 SK하이닉스 입장에선 엑시트할 수 있는 기회가 마련되는 건 사실"이라며 "웨스턴디지털(WD)과의 합병에 사실상 반대의사를 표한 SK하이닉스에겐 IPO가 최선의 답지가 될 수도 있다"고 평했다.

![[속보] '멈추면 쓰러진다, 외발자전거 증시' … 삼전·SK하닉, '엔비디아 급락 쇼크' 딪고 또 상승 반전?](https://image.newdaily.co.kr/site/data/thumb/2026/02/27/2026022700039_0_thumb.jpg)