은행권 위험성향 투자자 비율 평균 85.4%… 99%인 은행도 존재증권사 위험성향 투자자 비율 평균보다 14%p 높아… 아이러니은행 부적합상품 판매 의심 비율 최근 3년간 0%금감원 불건전 영업행위 상시감시 지표 왜곡… 금감원 묵과 지적

-

- ▲ ⓒ연합뉴스

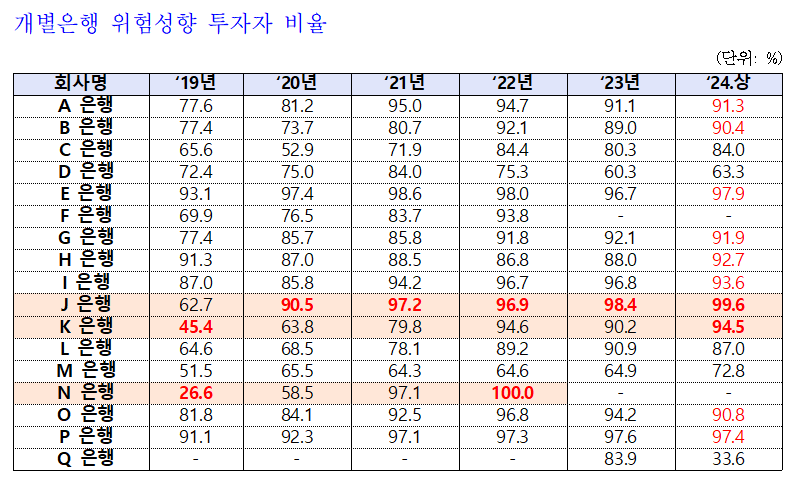

은행 펀드가입 고객의 90% 이상이 위험성향 투자자로 증권사보다 위험성향 투자자 비율이 훨씬 높은 것으로 나타났다.ELS(주가연계증권)‧DLF(해외금리연계 파생결합펀드) 등 고위험 상품 불완전판매로 홍역을 치른 은행들이 안정성향 투자자를 위험성향으로 둔갑시켜 불완전판매를 했을 가능성이 높다는 우려가 나온다.특히 은행들의 불건전 영업행위를 상시 감시하는 금융당국마저 은행의 투자성향 문제에 대해 묵과하고 있다는 지적이 제기됐다.24일 박상혁 더불어민주당 의원이 금융감독원에서 받은 자료를 보면 올 상반기(1~6월) 기준 시중·지방·인터넷은행 등 17개 은행의 평균 위험성향 투자자 비율은 85.4%로 나타났다.이는 총자산 기준 상위 증권사 10곳의 평균 위험성향 투자자 비율인 71.38%보다 14.02%포인트나 더 높다.은행은 원금보장과 같은 안전한 투자자가 주를 이루고 증권사엔 손실 위험을 감수하면서도 고수익을 추구하는 성향의 투자자가 주된 고객 기반이라고 알려진 통념과는 배치되는 결과다.은행권의 고위험 상품 판매 비율도 올 상반기 기준 50.4%로 증권사 10곳의 고위험상품 비율(50.7%)과 비슷하다. 고위험상품 판매비율은 신규 펀드 판매 건수 가운데 펀드 위험등급 1~2단계 판매 건수 비중을 이른다. 현재 펀드는 위험 수준에 따라 모두 6단계로 구분된다.박상혁 의원은 “한 은행의 경우 위험성향 투자자 비율이 무려 99.6%에 달하고, 또 다른 은행은 몇 년 사이에 펀드 가입자의 위험성향이 2배 넘게 뛰기도 했다”고 지적했다.그러면서 “금융소비자보호법 시행 이후 안정형 투자자는 고위험상품을 가입할 수 없어 위험성향 투자자와 고위험상품 가입이 많다는 의견도 있지만 안정성향 사람을 위험성향으로 둔갑시켰다는 의심이 든다”고 비판했다. -

- ▲ ⓒ박상혁 의원실

은행권의 과도한 위험성향 투자자비율은 은행의 불건전 영업행위를 상시적으로 감시하는 시스템에 영향을 미쳤다.금융감독원은 금융사의 영업행위에 관련된 각종 지표를 분기별로 입수해 이를 바탕으로 불건전 영업행위를 들여다본다. 문제는 은행의 위험성향 고객이 과도하게 많다 보니 고위험상품 판매 건수 중 안정형 투자자의 고위험상품 가입 건수를 나타내는 ‘부적합상품 판매(의심)비율’이 낮을 수밖에 없다는 점이다.실제로 최근 3년 간 17개 은행의 부적합상품 판매비율이 거의 0%로 나타났다.박 의원은 “은행권의 고위험상품 판매 비율이 2019년 26%에서 올해 상반기 50%로 늘어난 반면 불법영업행위 의심비율은 10%에서 0%로 감소했다”면서 “금감원이 불건전 영업행위를 감시하는 지표가 왜곡된 것”이라고 지적했다.영업행위 감시 지표 왜곡은 지난번 홍콩H지수 ELS 사태에서도 실제 발생했다.당시 '위험상품 투자에 적합하지 않은 고객에게 상품판매가 가능하도록 상품판매 기준을 임의조정한 사례’와 ‘투자자 성향 분석 시 필수 확인항목을 누락하고, 손실감내 능력을 벗어나거나 단기투자 선호하는 부적합한 투자자에게 판매가 가능하도록 판매시스템 설계’한 것 등이 적발됐다.박 의원은 “고객의 투자 성향 분류에 대한 가이드라인이 있긴 하지만 사실상 각 금융사 자율에 맡겨져 있으며, 투자성향을 판단하는 알고리즘도 금융사가 정할 수 있어 결국 고객들을 고위험 성향으로 유도하고 있는 것으로 보인다”고 했다.이어 “지난 2020년 은행의 투자자 성향 평가가 적정하게 운영되고 있는지에 대한 국회의 점검 요구가 있었음에도 금감원은 단 한 차례 서면점검 만으로 ‘특이사항 없음’으로 처리했다”고 지적했다.그러면서 “불건전 영업행위 상시감사 시스템에 대한 추가적인 점검이나 시정이 없다보니 계속해서 고위험상품 투자 관련 사고가 터지는 것”이라며 “이는 금감원의 명백한 부실한 점검과 감독 소홀”이라고 비판했다.