-

경남은행지주(KNB금융) · 광주은행지주(KJB금융)이 우리금융보다 유망하다는 분석이 제기됐다.

지역 경기의 상대적 호황과 높은 대출증가율이 주요 원인이다. 더욱이 양 측 주가는 중복 상장에 따른 할인 (디스카운트)을 감안하더라도 낮은 수준이다.

◇ KNB금융지주, 2014년 순이익 추정치 1702억원

KNB금융은 상장기업인 BS금융[138930]의 자회사로써 자리매김할 예정이다. 이를 위해서는 KNB금융[192520]과 경남은행의 재결합 선행이 우선이다.

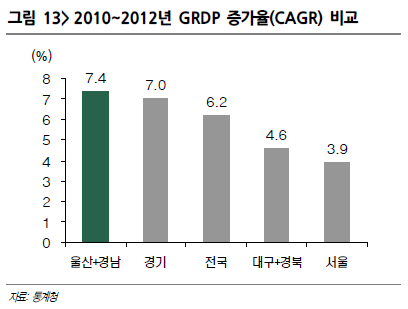

경남은행 지역별 총생산은 전국평균치를 웃돌만큼 견고하다. KNB금융의 자회사인 경남은행은 지난 3년간 연평균 지역별총생산(GRDP) 증가율 7.4%로 전국평균 6.2%를 크게 상회했다.

구경회 현대증권 연구원은 "경남은행 영업지역(울산 등 경남)의 양호한 경제성장이 KNB금융의 고성장을 견인할 것"이라고 분석했다.

-

대출증가율 역시 지방은행 중에서는 경남은행이 가장 높다. 경남은행의 연평균 대출증가율은 17%로 지방은행 중 1위다. 다만 오는 2015년 BS금융으로의 인수에 따른 대출증가율 감소는 불가피할 전망이다.

또 2012년(1784억원) 대비 부진했던 작년(1302억원) 순이익 실적은 대손비용 관련 사항의 변화가 컸던 일종의 '빅배스'로 시장은 분석했다. 때문에 KNB금융이 BS금융에 매각된 후에도 대규모 대손비용 발생은 없을 전망이다.

구 연구원은 "울산 등 경남지역의 양호한 GRDP증가율과 수도권보다 월등히 뛰어난 주택가격 등을 감안했을 때 자산건전성에는 문제가 없다"고 분석했다.

현재 KNB금융 주가가 저평가된 가장 큰 요인은 BS금융과의 중복상장이다. '하나·외환', '신한·LG카드'의 사례와 같이 주식교환 발생 가능성도 배제할 수 없다.

하지만 구 연구원은 "KNB금융의 주가는 현재 적정한 기업가치를 반영하지 못하고 있다"며 "자기자본이익률이 8%후반대면 최소 0.69배 정도의 주가순자산비율(PBR)을 받아야한다"고 말해 추가상승 여지에 힘을 실었다.

◇ KJB금융지주, 2014년 순이익 추정치 803억원

KJB금융[192530]도 KNB금융과 사정이 다르지 않다. 상장기업인 JB금융[175330]의 자회사가 될 예정이다. 이를 위해서는 KJB금융과 광주은행의 재결합도 선행돼야한다.

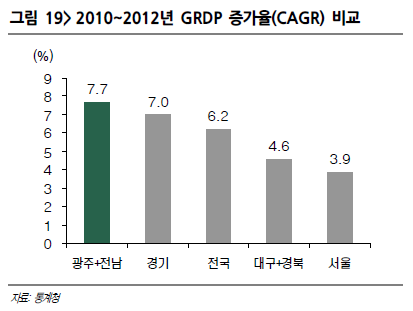

2009년 이후 3년간 광주 등 전남지역의 GRDP 증가율은 연평균 7.7%를 기록했다. 울산 등 경남지역보다 높은 수치다. 구 연구원은 "GRDP규모 자체는 91조원으로 울산 등 경남지역의 57%에 불과하지만 성장률이 낮은 지역은 아니다"고 설명했다.

-

뿐만 아니라 "이 지역의 주택가격 역시 영남지방 못지않게 좋다"며 "근거 없는 디스카운트를 주식에 적용해서는 안 된다"고 분석했다. 다만 광주은행의 경우 대손비용률이 높다는 게 취약점이다.

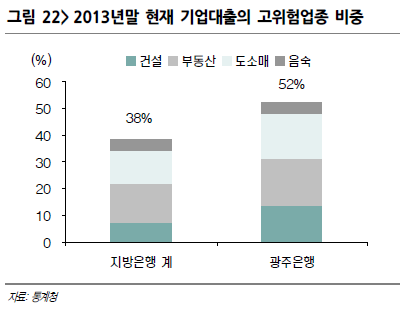

지난 2011년 이후 3년 간 광주은행의 평균 대손비용률은 0.82%에 달했다.증권가는 고위험 산업대출이 높다는 점을 지목했다.

상대적으로 연체율이 높은 건설(부동산)·도소매·음식숙박 등 업종에 대한 광주은행의 대출비중은 52%로 지방은행 평균 38%를 상회한다.

-

구 연구원은 "위와 같은 특징은 한순간에 바꿀 수 없다"며 "광주은행의 장기적 특성으로 남아있을 것"으로 전망했다. 또 순이자마진(NIM)이 0.82%, 자산대비 판관비율이 1.32%로 타 업계보다 낮거나 중간치에 머물렀지만 큰 차이가 없어 수익성에 영향을 주지는 않을 것이라고 분석했다.

이어 "향후 대주주가 될 JB금융의 자본여력이 빈약하기 때문에 KJB금융 주가는 고배당 가능성이 있을 수 있다"고 덧붙였다. 아울러 BS금융과 JB금융의 인수·합병(M&A) 후 실적성장세도 본격화될 전망이다.

구 연구원은 "국내은행 및 대형시중은행(지주회사)들이 낮은 외형성장률과 강한 자본규제로 금융차입(레버리지)이 낮아지는 가운데 이들 두 기업은 레버리지를 확대할 것"이라고 추측했다.

KNB·KJB '각개전투' … "우리금융보다 유망"

- 김상훈

입력 2014-05-26 15:50수정 2014-05-27 08:59

공유하기

기사 공유하기

현재 주가, 중복 상장 디스카운트 감안해도 낮아

관련기사

김상훈

![[속보] '멈추면 쓰러진다, 외발자전거 증시' … 삼전·SK하닉, '엔비디아 급락 쇼크' 딪고 또 상승 반전?](https://image.newdaily.co.kr/site/data/thumb/2026/02/27/2026022700039_0_thumb.jpg)