-

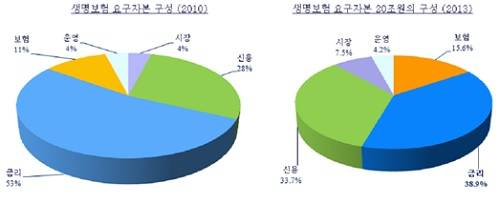

- ▲ 생명보험회사 지급여력비율(RBC) 요구자본 구성비 변화 (보험개발원 제공)

인구고령화 저금리 지속 등 보험산업 환경이 변화하고 있다. 이에 맞춰 국내 감독제도는 국제회계기준을 무조건 따르기보다는 국내 보험산업의 여건을 충분히 고려해야 한다는 목소리가 높다.

보험연구원 김해식·조재린 연구위원은 보험회계기준 개정안(IFRS4 2단계)을 활용한 지급여력비율(RBC: Risk Based Capital) 평가시 손실이 예상되는 보유계약이 많아 할인율 급락 가능성을 고려해 지급여력비율 전략을 강화해야 한다고 주장했다.

지급여력비율의 가용자본 항목에 장래손실과 장래이익을 포함하고, 보험부채 할인율에 대한 감독조정수단이 필요하다고 분석했다. 보험회사의 지급여력평가가 회계제도의 변경이나 일시적인 경기변동에 의해 좌우되는 것은 바람직하지 않다는 것이 이유다.보험부채를 시가로 평가하면 보험회사가 보유하고 있는 보험계약에서 예상되는 장래손실과 장래이익을 알 수 있다.

보험회계기준 개정안(IFRS4 2단계)은 장래손실을 서비스 제공 전이라도 장부에 손실로 즉시 반영하지만, 장래이익에 대해서는 서비스 제공 전에는 이익으로 인식하지 못하도록 하여 손익을 구별하고 있다.

이때 보험회계기준 정보를 그대로 보험회사 지급여력평가에 반영할 경우, 예상되는 장래이익이 장래손실보다 크더라도 상당수 생명보험회사의 지급여력비율은 크게 하락할 것으로 보이는 것으로 분석됐다.

보고서에 따르면 보장래손실과 장래이익 모두 계약이 만기까지 유지될 경우 예상되는 손익이므로 보험금 지급능력을 평가할 때 국제회계기준과 같이 장래손실과 장래이익을 다르게 처리할 필요가 없다.

보험계약이 만기까지 유지되지 않고 중도에 해지되는 경우에는 장래이익은 물론 장래손실의 발생 가능성 역시 소멸되기 때문이다.

김해식 보험연구원 연구위원은 "장래손실만을 반영한 국제회계기준에 기초해 가용자본을 산출할 경우 보험회사의 지급여력이 과도하게 낮게 평가될 수 있다"며 "향후 이익이 예상되는 보험계약에 대한 중도해지가 급증할 수 있으므로, 이 경우 장래이익이 장래손실을 보전할 것이라고 단언하기는 어렵다"고 말했다.또한 보험개발원은 보고서를 통해 보험회사 지급여력평가 시 장래손실을 보전하는 한도 내에서 장래이익도 가용자본 항목으로 인정할 것을 제안했다.

이때, 중도해지 급증에 따른 유동성위험 모니터링을 전제로 지급여력평가에서 장래이익의 가용자본성을 인정할 수 있다는 조건에서다.

보험부채의 시가평가를 기초로 보험회사 지급여력을 평가하고 있는 해외 사례에서도 정도의 차이는 있으나, 장래이익의 가용자본성을 인정하고 있다.

또한 지급여력비율 규제의 경기순응성을 완화할 보험부채 할인율 조정수단 필요성을 강조했다.

경기변동에 따라 할인율이 큰 폭으로 하락할 경우 대다수 보험회사의 지급여력비율 급락이 불가피하므로 지급여력제도의 안정적인 운영을 위해 할인율 급등락을 조정할 감독수단이 필요하다고 했다.

조재린 보험연구원 연구위원은 "현재 보험회계기준의 할인율 적용을 그대로 따를 경우 할인율 급락에 따른 준비금 급증과 지급여력비율 급락이라는 경기순응성을 피하기 어려다"며 "장기계약을 다루는 보험회사의 지급여력평가가 일시적인 경기변동에 따라 급변하는 것은 바람직하지 않으므로 이에 대한 대비가 필요하다"고 전했다.

보험개발원 "지급여력비율 산정시 장래이익도 포함해야"

- 고희정

입력 2015-02-24 14:49수정 2015-02-24 16:30

공유하기

기사 공유하기

관련기사

고희정