-

- ▲ ⓒ뉴데일리

올해 증권, 보험, 캐피탈 등 다량의 금융회사가 매물로 나왔지만 새 주인을 찾을 수 있을 지 관심거리다.

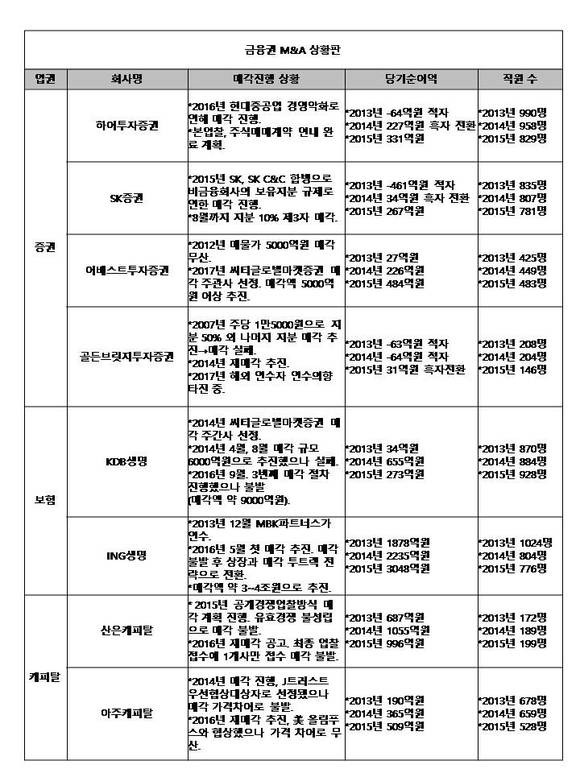

7일 업계에 따르면 올해 하이투자증권, SK증권, 이베스트투자증권, 골든브릿지투자증권, KDB생명, ING생명, 산은캐피탈, 아주캐피탈 등 업종을 불문하고 대거 시장에 매물로 나왔다.

이들 중 가장 발등에 불이 떨어진 곳은 증권업계다.

특히 SK증권의 경우 지난 2015년 ㈜SK와 SK C&C 합병으로 인해 오는 8월까지 매각이 이뤄져야 한다.

현행 공정거래법 상 금융지주사가 아닌 지주회사의 금융회사 주식 소유를 금지하고 있기 때문에 SK C&C가 보유한 지분 9.88%를 시장에 내놔야 한다.

이 때문에 지난해부터 SK증권에 대한 매각설이 시장에 나돌고 있지만 SK증권에 대한 매력도는 기대 이하란 평가다.

실제 SK증권은 2013년 461억원 적자를 기록했다. 2015년 주식시장 호황으로 267억원의 당기순이익을 거뒀지만 인수자가 거둬들일 정도로 경쟁력을 갖춘 것은 아니다.

직원 수는 2013년보다 늘어 현재 466명으로 군살빼기에 실패했다.

즉, 은행권이 경영효율성을 이유로 적극적인 군살빼기를 시도한 것과 대조적이란 평가다.

매각 금액도 발목을 잡는 큰 이유다.

이베스트투자증권은 2012년 5000억원 규모로 M&A를 시도했으나 지금도 새로운 주인을 찾지 못하고 있다.

5년이란 시간이 지나도 주주들은 매각액 5000억원을 고집하고 있다.

업계 관계자는 “매년 증권사 인수에 대한 제안서는 오지만 매각액이 너무 높아 인수할 엄두를 내지 못한다”라며 “경영진의 매각 기대감보다 시장과 이해관계가 먼저 성립이 돼야 한다”고 지적했다.

사실 증권, 보험사를 갖고 싶은 곳은 많다.

예를 들어 우리은행, 기업은행 등 지주사 전환을 꿈꾸는 은행권은 현재 매물로 나온 증권, 보험, 캐피탈 등 인수로 덩치를 키우길 원한다.

하지만 이들 역시 시장 적정선이란 이유로 매수 금액에 대해 선을 그은 상태다.

국내 인수자가 없으면 해외에서 투자자를 찾을 수 있다. 하지만 보험을 비롯해 증권, 캐피탈 업종 모두 시장 전망이 밝지 않은 게 현실이다.

결국 현재 시장에서 거론된 매각 금액은 거품이 껴 있어 국내외 투자자가 인수하길 꺼리는 요인 중 하나다.

이 때문인지 ING생명 대주주인 MBK파트너스는 매각과 함께 상장을 준비 중이다. 조금이라도 인수 매력도를 높기 위해 매각과 상장이라는 투트랙 전략으로 전환했다.

업계 관계자는 “올해 전 금융권이 비대면을 통한 무한경쟁이 촉발되고 있는 가운데 이들을 굳이 인수할 필요가 있는지 의문이다”라며 “과거 업권별 면허로 인한 규제가 있을 때는 매력이 있겠지만 지금은 협업으로 충분히 틈새를 메울 수 있다. 이 때문에 인수를 해도 시장을 선도할 수 없으면 애물단지에 불과하다”고 꼬집었다. -

- ▲ ⓒ뉴데일리

금융권 매년 되풀이되는 매각設

“중소형 금융사 새 주인 찾지만”…시장 관심도는 떨어져

- 차진형

입력 2017-02-07 03:06수정 2017-02-07 06:04

공유하기

기사 공유하기

부담스러운 매각액 발목, 시장 경쟁력 매력 저하국내 인수자 대신 해외 찾지만 접점 찾기 어려워

관련기사

차진형