-

- ▲ *금융감독원 전자공시시스템.ⓒ뉴데일리

주요 금융지주회사들이 올해 금융 산업에 대한 불확실성 속에서도 주주들과 이익을 나누기로 결정했다.

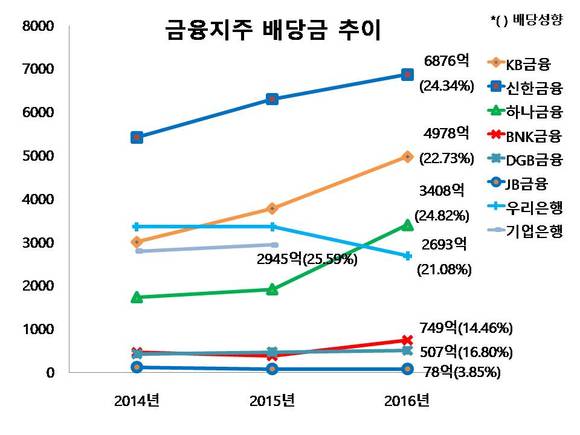

6일 업계에 따르면 KB, 신한, 하나금융지주의 평균 배당성향은 평균 24%에 달했다. 이는 지난해 거둔 당기순이익 중 1/4를 주주들에게 돌려준다는 의미다.

배당성향이 가장 높은 곳은 신한금융지주다. 신한금융지주는 1주당 1450원으로 총 6876억원을 주주들에게 푼다. 시가배당율 역시 3.1%에 달하며 유독 주주를 챙기는 것으로 나타났다.

신한금융지주는 지난해에도 6310억원의 배당금을 풀었다. 배당성향은 25.79%로 상환우선주에게 배당한 금액이 포함됐다.

그러나 보통주 기준으로도 신한금융지주의 배당성향은 23.26% 경쟁 금융지주사를 압도한다.

전년대비 배당성향이 높아진 곳은 하나금융지주다. 하나금융지주는 2015년 결산기준 중간배당을 포함해 1924억원을 지급했지만 올해는 2배 가까이 올려 3408억원(중간배당 포함)의 배당을 실시할 예정이다.

이로써 하나금융지주의 배당성향은 21.14%에서 24.82%로 껑충 뛰었다.

당기순이익 2조 달성에 성공한 KB금융지주 역시 배당금을 소폭 올리며 주주친화 정책에 나섰다.

KB금융지주는 올해 4978억원의 배당금을 지급키로 결정했다. 지난해 3786억원의 배당을 결정한 것과 비교하면 배당금 규모를 약 30% 상향 조정한 것이다.

업계 관계자는 “은행을 중심으로 둔 금융지주회사들이 지난해 호실적을 기록한 만큼 이를 다시 주주들에게 돌려주고자 하는 주주친화 배당정책을 펼치고 있다”며 “고배당 기조는 올해도 이어질 것으로 보이는 만큼 투자처로 매력이 높아질 전망”이라고 말했다. -

- ▲ *금융감독원 전자공시시스템.ⓒ뉴데일리

반면 일각에선 무리한 주주정책으로 불확실성에 대한 대비가 미흡할 수 있다는 지적도 있다.

올해도 여신심사 가이드라인, 바젤Ⅲ 규제 등 은행 안팎으로 위험요소가 존재한다. 따라서 고배당으로 곳간을 비우는 것보다 자본을 축적해 위기 대응력을 높이자는 의도다.

실제 지방은행은 지난해 수익이 정체를 보였지만 배당규모를 늘려 우려의 목소리가 높다.

특히 BNK금융지주는 지난해 473억원에서 729억원으로 대폭 늘렸다. 이로 인해 BNK금융지주의 배당성향은 7.23%에서 올해 14.46%로 배 이상 올랐다.

하지만 BNK금융의 당기순이익은 같은 기간 5305억원에서 5181억원으로 줄었다.

지난해 조선·해운업 구조조정에 엘시티 의혹까지, 악재들이 아직도 해소되지 않고 현재진행형인 점을 감안하면 고배당 정책을 반갑게 맞이할 수 없는 입장이다.

DGB금융지주 역시 당기순이익이 3083억원에서 3018억원으로 정체 구간에 진입했다. 그러나 배당규모는 473억원에서 507억원으로 소폭 늘렸다.

JB금융지주만 불확실성에 대비한 모습이다. 당기순이익은 전년대비 1509억원에서 2019억원으로 상승한 반면 배당금은 동일한 78억원을 결정했다.

배당성향 20% 이상, 주주친화 정책 펼쳐

금융지주 수익 거둔 만큼 나눈다…‘통 큰’ 배당 결정

- 차진형

입력 2017-03-06 15:45수정 2017-03-06 16:02

공유하기

기사 공유하기

KB·신한·하나금융 배당성향 평균 24%지방은행 수익 정체에도 배당규모 늘려고배당 반갑지만 불확실성 대비 준비도

관련기사

차진형