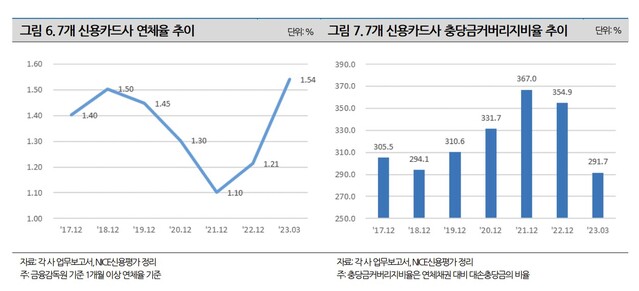

1분기 순익 5725억, 24.4%↓연체율 1.54%… 충당금커버리지비율 60%p 하락"카드채 신규발행금리 상승도 부담"

-

- ▲ ⓒ나이스신용평가.

카드사들이 지난 1분기 실적악화 성적표를 받아들면서 신용등급 변화 여부에도 관심이 모아지고 있다.2일 나이스신용평가에 따르면 올해 1분기 7개 전업신용카드사(신한·KB·삼성·현대·우리·하나·롯데)의 합산 당기순이익은 5725억원으로, 전년동기대비 24.4%(1844억원) 감소했다.카드이용실적 증가에 힘입어 영업수익은 전년동기대비 16% 증가했지만 이자비용(69%)과 대손비용(51%)의 증가폭이 이를 크게 뛰어넘어 이익규모가 축소됐다.이에 따라 7개 카드사의 총자산순이익률(ROA)은 1.2%로, 전년동기대비 0.8%포인트 하락했다. 이는 보유자산으로 순익을 창출할 수 있는 능력이 악화됐다는 것을 의미한다.수익성뿐만 아니라 자산건전성에도 빨간불이 켜졌다. 지난 3월말 기준 7개 카드사의 합산 1개월 이상 연체율은 1.54%로, 2021년말 1.10%를 저점으로 상승 추세를 보이고 있다. 충당금커버리지비율도 294.6%로, 전년말(354.5%)에 비해 약 60%포인트 하락했다.김성진 나이스신평 수석연구원은 "지난해 가맹점수수료율 하향 조정 및 가계부채 규제 강화로 평균 운용수익률이 하락한 가운데 금리상승이 본격화됐다"며 "과도한 가계부채 규모 및 부동산시장의 침체 등으로 대손비용률이 상승하면서 수익성 하락압력이 높아지고 있다"고 분석했다.이에 올 하반기 주요 모니티링 포인트로는 △가계부채 부담 및 경기둔화로 인한 이용실적 증가세 변화 여부 △시중금리 및 신용카드사들의 조달비용 부담 추이 △경기 둔화 및 이자비용 부담 증가에 따른 자산건전성 저하 여부 등 3가지를 제시했다.김 연구원은 "신용카드 이용실적이 민간소비 성장률과 연관성이 매우 높아 민간소비 성장률이 둔화될 경우 카드사들의 이용실적 증가률도 하락할 수 있다"며 "카드사들의 주요 자금조달 수단인 카드채의 신규발행금리가 상승하고 있는 점도 부담"이라고 평가했다.다만 그는 "현 시점 카드사들이 여전히 우수한 수익성 지표를 유지 중인 점을 감안해 지난 4월말 정기평가 후 7개사 장기신용등급을 변동없이 그대로 유지했다"고 밝혔다.