-

- ▲ ⓒ뉴데일리

우리은행 매각공고에 따라 투자의향서를 접수한 결과 투자의지를 보인 곳은 총 18곳으로 집계됐다.

이들은 앞으로 9월말부터 매수자 실사를 통해 11월 중순경 입찰을 마감하고 낙찰자를 선정하는 등 연내 매각절차를 마무리할 계획이다.

예상대로 우리은행의 가치를 인정한 투자자는 많았지만 실제 입찰까지 이어질 지 관심이 고조되고 있다.

◆상반기 깜짝 실적 달성 “빅4 향한 의지”

우리은행은 2016년 2분기 당기순이익 3070억원, 상반기 누적 7503억원을 달성했다.

상반기 당기순이익은 전년동기 대비 45.2% 증가했고 전년동기 대비 35.8% 증가한 2분기 손익 또한 명예퇴직 비용을 감안할 경우 2분기 연속 분기당 약 4000억원 수준의 순이익을 시현했다.

이는 수익을 기반으로 한 성장과 함께 건전성까지 지속적으로 개선된 결과이다.

지속적인 저금리 기조 등 어려운 여건 속에서도 적정 수준의 대출성장과 포트폴리오의 질적 개선을 통해 이자이익이 전년 동기 대비 1713억원 증가하는 등 견고한 이익창출 능력을 보였다.

특히 건전성 부문에서 뒷문잠그기를 통한 철저한 리스크 관리로 고정이하여신비율은 1.06%, 연체율 0.57%를 기록함으로써 전년말 대비 각각 0.09%, 0.25% 개선돼 경쟁은행과 비슷한 수준을 보였다.

투자자들은 우리은행의 미래 경쟁력으로 수익성과 건전성을 최고 수준이라고 보고 투자를 결정한 것으로 보인다. -

- ▲ ⓒ우리은행

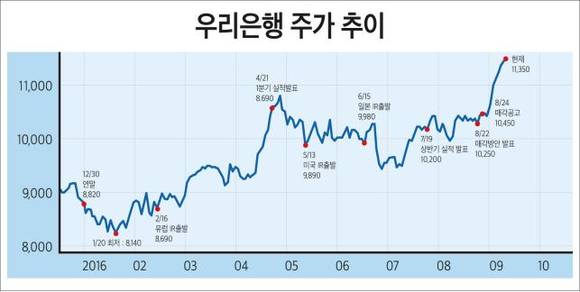

◆우리은행 주가 재상장 이후 최고가 갱신 중

올해 상반기 이후 각 증권사 보고서 및 시장에서는 ‘더 이상 과거의 우리은행이 아니다’라는 평가가 이어졌다.

실제 우리은행의 현재 주가(9월 23일 종가)는 브렉시트, 기업구조조정 등의 대외 악재에도 불구하고 1만1350원을 기록하며 연초 대비 39.4% 넘게 상승했다.

외국인 보유 지분율도 지난해 말 20.31%에서 24.98%로 4.67% 포인트 증가하며 민영화 성공 가능성을 예견할 수 있었다.

우리은행도 적극적인 해외IR로 민영화를 위한 초석을 다졌다.

1차 IR에서는 영국, 독일, 네덜란드, 스웨덴의 연기금 등 31개 투자가를 만났고 5월에는 미국 뉴욕, 보스톤, 워싱턴, 필라델피아에서 기관 투자자 10곳, 6월에는 일본의 연기금 대형자산운용사 6곳을 방문해 우리은행의 실적개선 현황과 핀테크, 글로벌 전략에 대해 설명하며 투자자들에게 좋은 호응을 얻었다.

결국 이번 지분 매각 입찰 공고에서 재무적 투자자는 우리은행의 성장가능성을 보고 투자했다는 얘기다.

우리은행 투자자 몰린 이유는?

믿고 보는 우리은행, 수익성·건전성 보고 투자

- 차진형

입력 2016-09-27 06:58수정 2016-09-27 11:24

공유하기

기사 공유하기

실적부터 주가 상승까지 투심 자극민영화 후 빅4 재입성 관심 고조돼

관련기사

차진형