-

- ▲ ⓒKDB미래전략연구소

금융시장에서 비은행 금융기관의 덩치가 갈수록 커지고 있다. 저금리 기조로 고위험-고수익 상품에 대한 수요가 증가하는데다 은행권 대출 규제 강화로 비은행권이 풍선효과를 본 것이다.

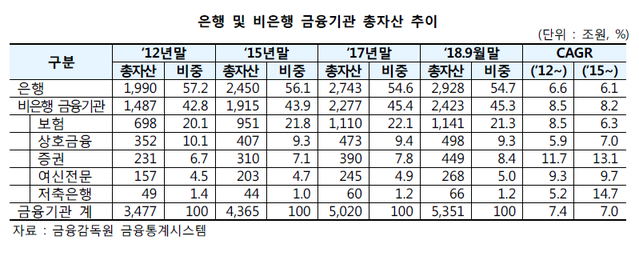

12일 이재복 KDB미래전략연구소 연구위원의 '비은행 금융기관 성장과 리스크 관리 필요성' 보고서에 따르면 국내 비은행 금융기관 자산은 지난해 9월말 2423조원으로 2012년 말 1487조원보다 936조(63%포인트) 늘었다.

은행을 포함한 전체 금융기관 자산에서 비은행 금융기관이 차지하는 비중은 2012년 말 42.8%에서 지난해 9월 말 45.3%로 커졌다.

비은행 금융기관은 보험과 증권, 여신전문금융(신용카드, 리스, 할부금융, 신기술금융), 저축은행, 상호금융(신협, 농협, 수협, 산림조합)을 이른다.

2012년 이후 비은행 금융기관의 자산은 평균 8.5% 증가해 은행권의 6.6%보다 높은 수준을 보였다. 보험과 증권, 여신전문금융 등도 상대적으로 높은 증가율을 나타냈다.

이재복 연구위원은 "은행권의 대출 규제 강화로 대출수요가 비은행권으로 유입됐다"며 "다만 가계부채 대책이 비은행 금융권으로 확대되면서 자산증가율이 축소됨에 따라 전체 비중은 전년 수준을 유지했다"고 설명했다.

정부는 가계대출 증가 억제를 위해 지난 2018년 10월 은행권에 DSR(총부채원리금상환비율)을 시행한데 이어 오는 6월부터 제2금융권에도 DSR 관리지표를 도입한다.

지난해 9월 말 비은행 금융권의 대출채권 규모는 737조원으로 2012년 이후 연평균 10.7% 증가해 은행권 증가율 6.3%를 웃돌았다.

금융권 전체 대출시장에서 비은행 금융권이 차지하는 비중도 2012년 26.6%에서 지난해 9월 말 31.6%로 올라 대추시장에서 비은행 금융기관의 역할이 확대되고 있다고 KDB미래전략연구소는 분석했다.

비은행 금융기관의 순이익은 지난해 9월말 17조2000억원으로 은행의 13조4000억원을 넘어섰다.

이재복 연구위원은 비은행 금융기관이 최근 수년간 저금리 기조로 자산증가와 함께 양호한 이익을 보였으나 향후 경기둔화에 대비한 리스크 관리가 필요하다고 제언했다.

실제로 연체율을 보면 지난해 들어 상호금융과 여전업을 중심으로 상승하고 있고, 저축은행은 여전히 높은 수준의 연체율을 보이고 있어서다.

이재복 연구위원은 "비은행 금융기관은 은행보다 취약차주의 비중이 높아 향후 경기둔화가 지속될 경우 연체율이 빠르게 상승해 대손비용이 증가할 가능성이 있다"며 "비은행 금융기관이 금융산업에서 차지하는 비중이 늘어나는 만큼 업권의 리스크 관리 강화가 필요하다"고 말했다.

경기 둔화 대비 리스크 관리 강화해야

대출시장서 힘 키우는 비은행권… 자산 비중 꾸준한 상승

- 이나리 기자

입력 2019-04-12 15:13수정 2019-04-12 15:42

공유하기

기사 공유하기

비은행 금융기관 자산 6년 새 63%포인트 늘어취약차주 부실채권 증가 우려, 리스크 관리 강화

이나리 기자