이자이익·수수료 수익 선방신한금융 3000억 차 앞설 듯배당성향 26%로 복귀, 자사주 1500억 소각

-

- ▲ ⓒ뉴데일리

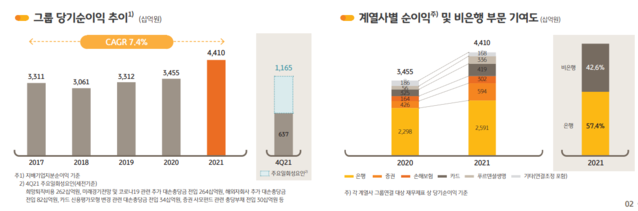

KB금융지주와 KB국민은행이 ‘리딩금융’과 ‘리딩뱅크’ 왕좌를 2년 연속 수성할 전망이다.지난해 대출 확대와 글로벌 M&A(인수합병) 영향으로 이자이익이 증가하고, 비은행부문의 순익이 확대된 결과다.KB금융은 2021년 연간 당기순이익이 4조 4096억원을 기록, 전년(3조4550억원) 대비 27.6% 증가했다고 8일 밝혔다. 이자이익과 수수료이익 중심의 견조한 핵심이익 증가와 푸르덴셜생명, 프라삭 등 M&A를 통한 비유기적인 성장 덕이다.이는 시장 전망치(4조4535억원)와 비슷한 수준으로 오는 9일 발표할 신한금융의 실적 전망치(2021년 당기순익 4조1731억원)를 약 3000억원 앞선 결과다.은행 실적도 국민은행이 앞선 것으로 관측된다. 국민은행의 2021년 당기순이익은 2조5980억원으로 전년대비 12.7%(2926억원) 늘었다. 이로써 KB금융이 리딩금융와 리딩뱅크를 2년 연속 수성할 전망이다.KB금융의 작년 4분기 순익만 놓고 보면 전분기 대비 크게 떨어졌다. 지난해 4분기 당기순이익은 6372억원을 기록해 전분기(1조2981억원) 대비 50.9%나 줄었다. 이는 희망퇴직비용(세후 1902억원)과 미래경기전망과 코로나19 관련 대손충당금(세후 1915억원) 등 일회성 비용과 계절적 요인 때문이다.이를 제외한 경상 순이익은 약 1조1000억원 수준으로 비은행 비즈니스가 다소 위축된 상황에서도 견조한 이익을 유지했다.KB금융 관계자는 “작년은 견조한 여신성장과 국내외 M&A 영향으로 이자이익이 큰 폭으로 증가했고, WM(자산관리), IB(투자은행) 사업부문의 시장경쟁력을 강화해온 결과 순수수료이익도 괄목할만한 성장을 이뤘다”고 밝혔다.그룹의 수익기반을 다변화하고 주요 계열사들의 핵심 비즈니스 경쟁력을 강화한 결과 그룹의 순이익에서 비은행 부문이 차지하는 비중도 2020년 34.3%에서 지난해 42.6% 수준으로 늘었다.그룹 실적을 구체적으로 보면 지난해 순이자이익은 전년대비 1조 5073억원(15.5%) 증가한 11조 2296억원을 기록했다.이는 은행의 이자이익이 견조한 여신성장과 순이자마진(NIM) 개선에 따라 약 6920억원 증가하고, 푸르덴셜생명, 프라삭 등 M&A 영향으로 약 5000억원의 이자이익이 추가로 확대된 영향이다.그룹의 4분기 순이자마진(NIM)은 1.85%로 확대기조를 이어갔다. 연간 NIM은 1.83%를 기록해 전년 대비 7bp(1bp=0.01%포인트) 개선됐다.지난해 순수수료이익은 3조6256억원으로 전년대비 22.5%(6670억원) 늘었다. 소비회복에 따라 신용카드수수료손익이 증가하고 은행의 신탁상품 판매 회복으로 신탁이익이 개선된 가운데, 주식시장 호황과 IB 비즈니스 경쟁력 강화에 힘입어 증권업수입수수료가 확대된 영향이다.지난해 기타영업손익은 시장금리와 원·달러 환율 상승 영향 등으로 유가증권 및 파생상품·외환 관련 실적이 축소되면서 전년대비 1830억원 감소했다.다만 보험관련 손익은 KB손해보험의 이익체력이 점진적으로 회복하고 푸르덴셜생명 인수 영향이 반영되면서 전년대비 2567억원 늘었다.작년 4분기 신용손실충당금전입액은 5886억원으로 전분기 대비 3892억원 증가했다. 이는 금융당국의 요청에 따라 선제적인 리스크관리의 일환으로 보수적인 미래경기전망 시나리오를 반영했기 때문이다.또 코로나19 관련해 일부 여신의 건전성을 재분류함으로써 약 2640억원의 추가 대손충당금을 적립하고, 카드 신용평가모형 변경 관련하여 약 340억원의 대손충당금을 추가 전입하는 등 약 3810억원의 일회성 대손충당금이 발생했다.작년 대손충당금전입비율(Credit Cost)은 0.30%으로 4분기 일회성 충당금 영향으로 전년대비 소폭 상승했다. -

- ▲ ⓒKB금융

주요 계열사 실적은 국민은행이 2조 5908억원의 당기순익을 거두며, 전년대비 12.7%(2926억원) 증가했다. 견조한 여신성장과 NIM 개선과 더불어 프라삭, 부코핀은행 등 M&A 영향이 추가적으로 반영되면서 이자이익이 증가하고 신탁이익과 투자금융수수료 중심으로 수수료이익이 확대됐다.4분기 NIM은 1.61%로 전분기 대비 3bp(0.03%포인트) 개선됐다. 금리상승을 반영해 대출자산 리프라이싱이 진행된 가운데 운용자산 수익률 제고 노력과 수익성 중심의 선별적인 여신정책을 지속한 결과다.지난해 원화대출금은 318조7000억원으로 전년말 대비 7.9% 늘었다. 이 가운데 가계대출은 실수요에 기반한 전세자금대출 중심으로 전년말 대비 5.1% 늘었다.기업대출은 중소기업이 분기별로 3% 내외의 안정된 성장세를 이어가고 대기업은 여신수요 회복과 CIB(기업투자금융) 비즈니스 강화에 힘입어 큰 폭 성장하면서 전년말 대비 11.2% 증가했다.작년 말 기준 연체율은 0.12%, NPL(부실채권)비율은 0.20%로 전년말 대비 각각 0.05%포인트, 0.08%포인트 개선됐다.KB증권의 작년 당기순이익은 5943억원으로 전년(4256억원) 대비 39.6%(1690억원) 급증했다.전년도에 코로나19 관련 금융시장 변동성 확대로 부진했던 S&T(세일즈 앤 트레이딩) 실적이 1000억원 가량 증가하고 주식시장 호황과 대형 IPO 딜(Deal) 확대로 IB수수료(623억원)와 수탁수수료(534억원)가 증가한데 따른 것이다.4분기 당기순이익은 510억원으로 전분기 대비 다소 저조했다. 주식시장 부진, 금리상승 등 금융시장 변동성 확대로 S&T 실적과 증권업수입수수료가 축소된 영향이다. 또 사모펀드 고객보상 관련 충당부채 전입으로 295억원의 일회성 비용을 인식했다.KB손해보험의 지난해 당기순이익은 3018억원을 기록해 전년도 1639억원 대비 크게 증가했다. 이는 보험료 인상과 자동차 사고건수 감소 영향으로 자동차보험 손해율이 개선되고 탄력적인 자산포트폴리오 리밸런싱을 통해 투자손익이 개선된 덕이다.작년 말 기준 원수보험료는 전년대비 5.0% 증가한 11조 5238억원을 기록했고, 내재가치(EV)는 약 7조8000억원을 기록했다.지난해 손해율은 84.9%를 기록, 자동차보험 손해율 개선에 힘입어 전년대비 0.6%포인트 하락했다.KB국민카드의 지난해 당기순이익은 4189억원으로, 전년(3247억원) 대비 29% 증가했다. 소비회복 기조로 카드이용대금이 증가하고 전사적인 비용 효율화 노력 덕분이다.다만 4분기 당기순이익은 코로나19 관련 대손충당금(세후 292억원)과 소매신용평가모델 변경 관련 대손충당금(세후 247억원) 등 일회성 충당금과 계절적 요인이 반영되면서 전분기 대비 765억원 감소한 448억원을 기록했다.작년 말 기준 연체율은 0.82%, NPL비율은 0.96%을 기록해 전년말 대비 각각 0.12%포인트, 0.07%포인트 개선됐다.푸르덴셜생명의 지난해 당기순이익은 3362억원을 나타냈다. 업계 전반적으로 보장성보험 판매가 위축되고 저축성보험과 연금보험 판매가 확대되면서 사업비가 축소된 영향으로 견조한 실적을 시현했다고 KB금융은 평가했다.4분기 당기순이익은 806억원으로 보증준비금이 일부 환입된 영향으로 전분기(632억원) 대비 27.5% 개선됐다.KB금융은 이날 실적발표와 함께 배당성향을 코로나19 발생 이전 수준인 26%로 회복하기로 결정했다.

이에 따라 주당배당금은 전년대비 약 66% 증가한 2940원으로 지난 8월에 기지급된 배당금 750원을 감안하면 기말배당금은 2190원이다.또 1500억원 규모의 자사주를 소각해 주주환원정책을 펼치기로 했다.KB금융 관계자는 “코로나19로 어려운 환경 속에서도 꾸준히 주주가치를 제고하기 위한 노력의 일환으로 1500억원 규모의 자사주를 소각하기로 결정했다”며 “이는 KB금융의 금융권 최고 수준의 자본력과 한차원 높은 주주환원정책을 입증한 것”이라고 밝혔다.

![[단독] 삼성전자 외국인 보유율 50% 깨졌다 … 지난해 4월 ‘관세 공포’ 이래 최초](https://image.newdaily.co.kr/site/data/thumb/2026/03/06/2026030600254_0_thumb.jpg)