신한금융투자 "솔브레인, 2015년 실적 개선될 것"

-

- ▲ ⓒ신한금융투자

솔브레인이 TG(Thin Glass, 유리를 얇게 만드는 공정) 부문의 원가 절감 효과를 톡톡히 보면서 오는 2015년에는 실적이 개선될 것으로 전망됐다.

28일 신한금융투자는 솔브레인이 TG부문의 원가 절감 효과로 3분기 적자율이 큰 폭으로 감소하는 등 실적 회복에 오는 2015년에는 개선세가 뚜렷해질 것으로 전망했다.

솔브레인은 올해 3분기에 1326억 원의 매출액과 127억 원의 영업이익을 기록했다. 지난해보다 매출액과 영업이익이 감소하긴 했지만, 상반기 실적 쇼크의 원인을 제공했던 TG부문 및 Scribing(유리를 자르는 공정)부문의 적자율이 큰 폭으로 감소했다는 분석이다.

이러한 솔브레인의 개선세는 2015년에도 이어갈 것으로 보인다.

신한금융투자측은 이러한 솔브레인의 TG부문 원가절감 노력은 지속될 것으로 보이며 특히 고객사인 삼성전자의 D램 증설과 V낸드 양산으로 인한 반도체 부문 매출도 올해 대비 22% 늘어날 것으로 기대된다고 내다봤다.

지난 5월 투자이견을 '중립'으로 하향했던 신한금융투자는 최근 적자 폭이 대폭 축소된 점과 내년부터 중국 시안으로의 반도체 부문 매출이 본격화되는 점을 긍정적으로 바라봤다.

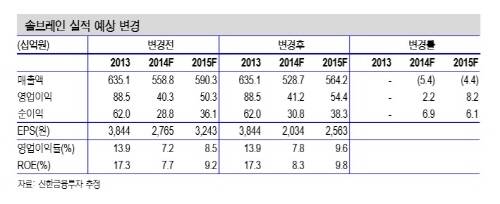

한편, 신한금융투자는 투자의견을 'Trading Buy'로 상향했으며 목표주가를 3만4000원으로 제시했다. 목표 주가는 최근 2년 평균 P/E(주가수익비율)에 2015년 예상 EPS(주당순이익)을 적용했다.