지주전환 후 최대실적 달성, 핵심예금증가로 수익개선자산관리 영업회복, 우리금융캐피탈 편입에 비이자익↑우리은행 2분기 순익 6920억원, 전분기 比 16.9% 증가

-

- ▲ ⓒ우리금융

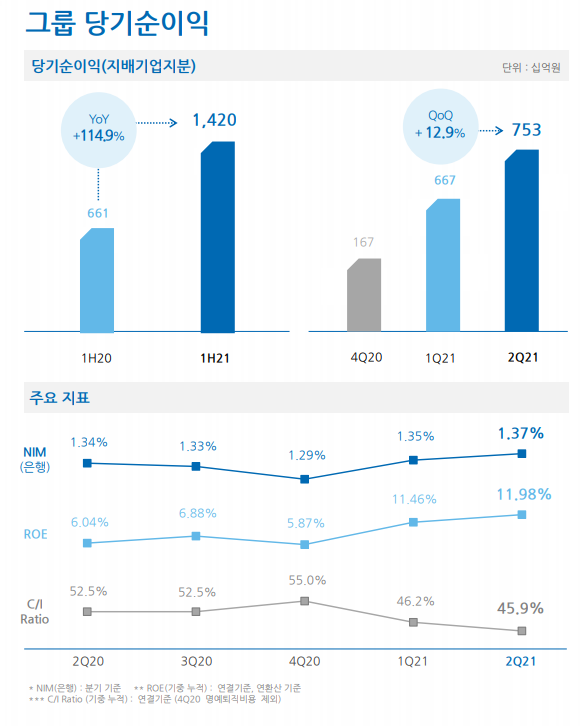

우리금융지주는 상반기 1조 4197억원의 당기순이익을 거두며 반기만에 전년도 연간 실적을 초과 달성했다고 21일 밝혔다.자회사간 시너지 확대로 지주사 전환 효과가 본격화된데다 수익구조를 개선하고 전사적인 비용절감 노력이 더해진 결과로 분석된다.자산관리영업 회복과 우리금융캐피탈 등 자회사 편입 효과로 비이자이익이 개선되면서 우리금융의 수익창출력이 향상됐다는 평가가 나온다.우리금융의 올해 2분기 당기순익은 7530억원으로 지난 1분기 6670억원 대비 12.9%(860억원) 늘었다.이같은 실적은 증권가의 평균 전망치를 크게 웃돌았다.영업력을 나타내는 핵심지표인 이자이익과 비이자이익으로 구성된 순영업수익은 2분기에 사상 최초 분기 2조원을 초과 달성하며 상반기에 4조439억원을 기록했다.대출은 중소기업 중심으로 전년말대비 4.4% 성장했고, 핵심 저비용성 예금은 전년말대비 10.6% 증가하면서 수익구조가 개선돼 이자이익은 전년동기 대비 13.0% 증가한 3조 3226억원을 기록했다.비이자이익은 올해 턴어라운드(Turnaround)된 자산관리영업과 유가증권 부문 개선과 캐피탈 등 자회사 편입 효과가 더해지며 전년동기 대비 54.1% 증가한 7213억원을 거뒀다.자산건전성은 코로나19로 인한 건전성 우려에도 고정이하여신(NPL) 비율 0.37%, 연체율 0.26%로 역대 최저 수준으로 관리되고 있고, 우량자산비율과 NPL커버리지비율은 각각 88.5%, 163.0% 로 미래 불확실성에 대비했다.그룹 판매관리비용률은 적극적인 비용관리와 영업수익 회복을 통해 전년동기 52.5% 대비 6.6%포인트 개선된 45.9%를 기록하며, 경영효율화에 대한 가시적 성과가 나타나고 있다.상반기 대손비용률은 리스크 중심의 영업문화 정착으로 0.13%를 기록하며, 전분기 대비 0.05%포인트 줄었다.우리금융 관계자는 “상반기 실적은 일회성 효과가 아닌 견조한 수익 창출력을 바탕으로 이뤄낸 성과로 향후에도 이러한 추세는 지속될 것”이라며 “리스크관리 중시 영업문화의 결과 자산건전성은 이미 업계 최고 수준을 달성했고, 지난 6월에는 세계적 신용평가사인 S&P도 우리은행의 장기신용등급을 상향 조정했다”고 설명했다.이어 “코로나19 관련 불확실성이 완전히 해소되지는 않았으나 이번 중간배당을 포함해 향후에도 주주가치 제고를 위해 지속적으로 노력할 것”이라고 언급했다.계열사 실적도 양호했다.우리은행의 2021년 상반기 당기순이익(연결)은 1조 2830억원으로 전년동기 대비 88.1%(6010억원) 늘었다. 2분기 당기순이익은 6920억원으로 전분기 대비 16.9% 증가했다.순영업수익은 올해 상반기 3조 3480억원으로 전년동기 2조 9910억원 대비 11.9% 늘었다. 2분기 NIM(순이자마진)은 1.37%로 전분기 보다 0.02%포인트 올랐다.상반기 판매관리비는 1조 6050억원으로 전년동기 대비 0.7%(120억원) 감소했다.대출별로보면 은행의 대출 총액은 올해 상반기 276조 2220억원으로 지난해 말 264조 5330억원보다 4.4% 늘었다. 같은기간 대기업대출은 2.5%, 중소기업대출은 8.6%, 가계대출은 2.1% 증가했다.우리카드는 올해 상반기 1210억원의 순이익을 거두며 전년동기 800억원대비 51.3% 증가했다. 상반기 순영업수익도 3440억원을 거두며 전년동기 대비 11.3% 늘었다.우리금융캐피탈의 상반기 당기순이익은 830억원으로 전년동기 대비 33.6% 증가했다. 상반기 순영업수익도 1870억원으로 전년동기 대비 5.2% 늘었다.